हाल ही के महीनों में भारत में इन्फ्लेशन टारगेट करने के फ्रेमवर्क के ख़िलाफ शोर मच रहा है. बहुत से प्रस्ताव जो दिए जा रहे हैं, वो देश को कई दशक पीछे ले जाएंगे और ऊंची व अस्थिर मुद्रास्फीति को फिर से ले आएंगे.

किसी भी नीति में हमेशा कुछ अदला-बदली होती है. हमेशा कुछ फायदे में रहते हैं और कुछ नुक़सान में. मसलन, जो लोग वेतनभोगी होते हैं, और जो अपनी बचत पर निर्भर होते हैं जैसे पेंशनभोगी, उन्हें महंगाई बढ़ने पर कष्ट होता है. महंगाई बढ़ने से व्यक्तिगत वित्तीय नियोजन गड़बड़ा जाता है, और 50 वर्ष से अधिक के हर व्यक्ति पर, इसका विपरीत प्रभाव पड़ता है.

लेकिन, ऊंची मुद्रा-स्फीति उनके लिए अच्छी होती है जो उधार लेते हैं, चूंकि असल मायनों में उनकी अदायगी कम हो जाएगी. महंगाई अकसर ग़रीबों के लिए भी बुरी होती है. कई दशकों तक भारत की चुनावी सियासत में, महंगाई एक अहम मुद्दा रही. महंगाई के मुद्दे पर ही बहुत से चुनाव जीते या हारे गए.

यह भी पढ़ें : वास्तविक सुधारों के लिए PSU बैंकों का प्रभुत्व खत्म होना चाहिए, उनमें फिर से पैसा डालने से बात नहीं बनेगी

इन्फ्लेशन टारगेट तय करने की व्यवस्था से, बुनियादी रूप से वो लोग नाराज़ हैं, जिन्हें लगता है कि जब से इन्फ्लेशन टारगेट की व्यवस्था शुरू हुई है, तब से रिज़र्व बैंक ऑफ इंडिया आसानी से दरें कम नहीं करता, या उतनी नहीं करता, जितना वो चाहते हैं. इसका मतलब ये निकाला जाता है कि आरबीआई विकास को उतनी अहमियत नहीं दे रहा, जितनी इन्फ्लेशन को दे रहा है. ऐसा माना जाता है कि अगर हमारे पास इन्फ्लेशन का लक्ष्य नहीं होता, तो ब्याज दरें कम रहतीं. विश्वास किया जाता है कि ऊंची मुद्रा स्फीति से, अधिक विकास को बल मिलेगा.

एक और क्षेत्र जहां से इनफ्लेशन टारगेट की आलोचना होती है, वो है उधोग. चाहे कुछ भी हो जाए, निजी कंपनियां हमेशा नीची ब्याज दरें चाहती हैं. अगर मुद्रा स्फीति ऊंची हो, क्रेडिट ग्रोथ भी ऊंची हो, और अर्थव्यवस्था ओवरहीट हो रही हो, तब भी निजी कंपनियां और उनके हिमायती, कभी ये नहीं कहते कि ब्याज दरें बढ़नी चाहिएं.

ब्याज दरें और महंगाई दर

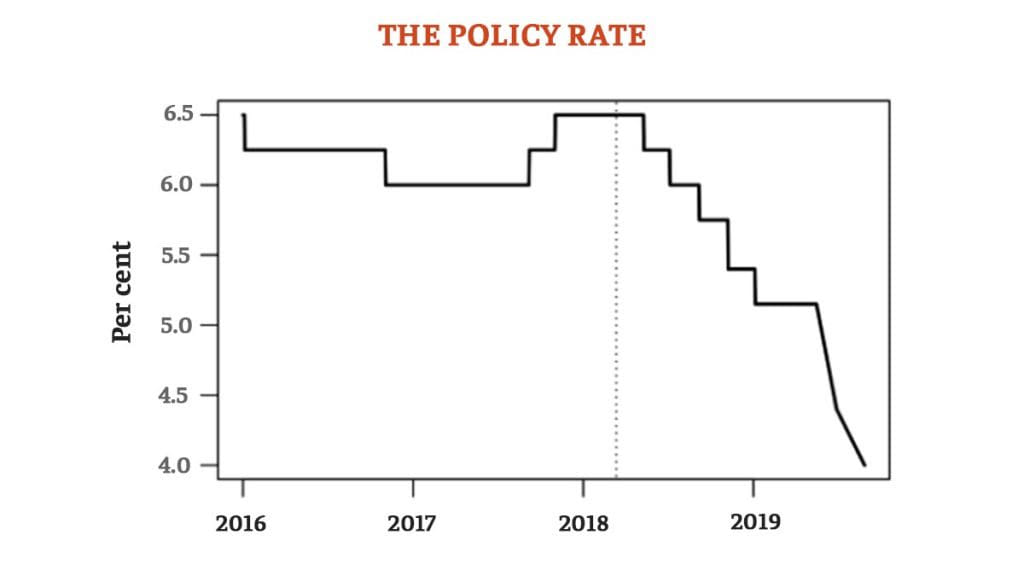

जिस अवधि में भारत में इन्फ्लेशन लक्ष्य तय करने की शुरूआत हुई, चलिए उसमें बयाज दरों का वक्र पथ देखते हैं.

फिगर 1 दिखाती है कि जब से भारत ने, इन्फ्लेशन लक्ष्य तय करने की व्यवस्था अपनाई, तब से नीतिगत ब्याज दर काफी कम की गई है. इसका मतलब ये नहीं है कि इन्फ्लेशन टारगेट तय करने की व्यवस्था में, ऊंची दरों की लहर आ गई है, या हाल के सालों में दिख रही आर्थिक कठिनाइयों के बीच, दरें कम करने का कोई विरोध रहा है.

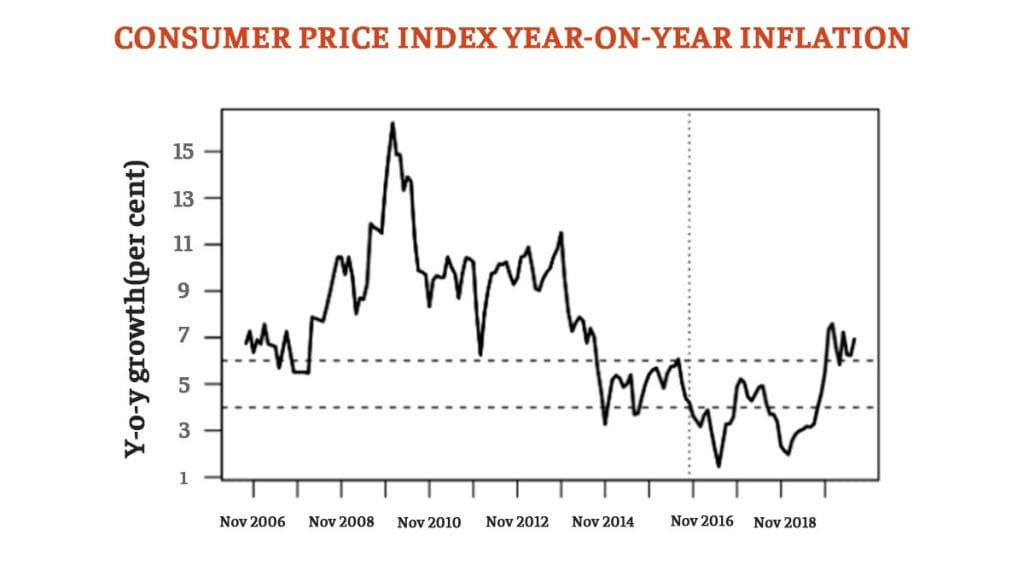

फिगर 2 उपभोक्ता मूल्य सूचकांक पर आधारित, मुद्रा-स्फीति दर दिखाती है जो भारत में महंगाई का लक्ष्य होता है. इन्फ्लेशन टारगेट तय करने की व्यवस्था अपनाने के बाद, मुद्रा स्फीति पहले की ऊंची और अस्थिर दरों से तेज़ी से गिरकर, कहीं अधिक नीची और स्थिर दरों पर आ गई है.

सामने आए प्रस्ताव

अब हम उन प्रस्तावों को देखते हैं जो लोगों ने दिए हैं. पहला प्रस्ताव ये है कि इन्फ्लेशन टारगेटिंग को ख़त्म ही कर दिया जाए. दूसरे शब्दों में, मुद्रा स्फीति दर जो भी हो उसे छोड़ दीजिए, उसे स्थिर बिल्कुल मत कीजिए. ये 10 प्रतिशत हो सकती है,15 प्रतिशत भी हो सकती है, या 7-10 प्रतिशत के बीच झूल सकती है, जैसा ये 1990 के दशक के मध्य में, या 2000 के शुरू में चल रही थी. कोई मौद्रिक नीति समिति नहीं होगी, और आरबीआई ब्याज दरें तय कर सकता है, और ये भी तय कर सकता है कि कितनी करेंसी छापी जाए. ये भी हो सकता है कि उसे इन्फ्लेशन से कोई ऐतराज़ ही न हो. ये स्पष्ट नहीं है कि इन टीकाकारों के मन में क्या है, क्या वो ऊंची मुद्रा स्फीति को पसंद करते हैं, या उन्हें लगता है कि ये अपने आप ही हो जाएगी.

जो लोग इस सवाल को नीची ब्याज दरों के नज़रिए से देखते हैं, उनके सामने एक और मसला है. निवेश की लागत के लिए जो चीज़ मायने रखती है, वो है वास्तविक ब्याज दर- जो अपेक्षित इनफ्लेशन घटाने के बाद नाम मात्र की दर होती है. ऊंची मुद्रा स्फीति के ज़रिए वास्तविक ब्याज दरें नीची रखकर भी, हो सकता है कि उन्हें अधिक निवेश व उत्पादन न मिले, जो वो चाह रहे हैं. लागत, उत्पादन कीमतों, और मुनाफे की अनिश्चितता, अस्ल में निवेश पर विपरीत असर डालती है. ऊंची वास्तविक ब्याज दरों की अपेक्षा, ये अनिश्चितता निवेश के लिए कहीं ज़्यादा ख़राब साबित हो सकती है.

यह भी पढ़ें : प्याज के निर्यात पर रोक समस्या का हल नहीं, ये किसानों को नुकसान पहुंचाने के साथ बतौर निर्यातक भारत की छवि खराब करेगा

एक तीसरा प्रस्ताव ये है कि इनफ्लेशन टारगेट के फ्रेमवर्क में, पूंजी खर्च के लिए वित्तीय प्राथमिकताएं जोड़ी जाएं. संस्थागत व्यवस्था के मामले में इसमें समस्या आ सकती है. बजट को संसद के नियंत्रण में रखने का कारण यही है, कि पूंजी बनाम चालू खर्च का चुनाव, लोगों के चुने हुए प्रतिनिधि करते हैं. हम अर्थशास्त्री असहमत हो सकते हैं, लेकिन लोकतंत्र का मतलब यही है कि कर निर्धारण या सरकारी ख़र्च के बारे में फैसलों पर वोट करने के लिए आपको चुनाव जीतने पड़ते हैं.

कुछ दूसरे अर्थशास्त्रियों ने सांकेतिक जीडीपी का लक्ष्य तय करने का प्रस्ताव दिया है. हमें याद रखना चाहिए कि क़ीमतें बढ़ाकर, सांकेतिक जीडीपी को बढ़ाया जा सकता है. इसलिए इसमें कोई ताज्जुब नहीं है, कि ये कहीं भी एक लोकप्रिय फ्रेमवर्क नहीं है. इसके अलावा, भारत में जीडीपी को नापने में, काफी मुश्किलें सामने आती हैं. जीडीपी नापने की एक मज़बूत व्यवस्था क़ायम होने में अभी बरसों लग जाएंगे, और जब तक ऐसा होगा, तब तक मौद्रिक नीति संस्थाओं को डिज़ाइन करने के लिए, सांकेतिक जीडीपी एक भरोसेमंद विकल्प नहीं है.

आरबीआई एक्ट के तहत अगला साल, सरकार के लिए इन्फ्लेशन टारगेट की समीक्षा का समय होगा. एक हालिया स्टडी में हमने चर्चा की थी, कि किस तरह सरकार को लक्ष्य चुनने की ज़रूरत है. किए जा रहे ढीले दावों के विपरीत, 2016 के क़ानून में ऐसी कोई ज़रूरत नहीं है, कि फ्रेमवर्क की समीक्षा की जानी चाहिए.

मोदी सरकार की एक बड़ी उपलब्धि

1934 में हमारे औपनिवेशिक स्वामियों ने, एक ‘अस्थाई’ उपाय के तौर पर आरबीआई की परिकल्पना की थी. 2016 में पहली बार, जब इन्फ्लेशन टारगेट लक्ष्य अपनाए जा रहे थे, तो इन शब्दों को आरबीआई एक्ट की प्रस्तावना से हटा दिया गया.

इन्फ्लेशन लक्ष्य तय करना भारत की संस्थागत परिपक्वता में एक ऐतिहासिक मील का पत्थर है और नरेंद्र मोदी सरकार की एक बड़ी उपलब्धि है. ये सुधार भारत के लिए बहुत अच्छा रहा है, इतिहास में पहली बार, ऊंची और अस्थिर मुद्रा स्फीति, कोई बड़ा ख़तरा नहीं है.

ज़रूरत इस बात की है कि फ्रेमवर्क को बेहतर बनाने के लिए, हम अपनी संस्थागत क्षमताओं को और मज़बूत करें, और सुधारों को कमज़ोर करने के लिए शोर न मचाएं.

(इस लेख को अंग्रेजी में पढ़ने के लिए यहां क्लिक करें)