भारतीय बैंकिंग क्षेत्र ने पिछले वित्तीय वर्ष में शानदार प्रदर्शन किया, सार्वजनिक और निजी दोनों क्षेत्रों के बैंकों ने 1 ट्रिलियन रुपये से अधिक का शुद्ध लाभ दर्ज किया. चालू वित्त वर्ष की पहली तिमाही में भी शानदार प्रदर्शन जारी रहा. जून में समाप्त तिमाही में सार्वजनिक क्षेत्र के बैंकों का मुनाफा दोगुने से अधिक बढ़कर 34,774 करोड़ रुपये हो गया. एचडीएफसी, आईसीआईसीआई और ऐक्सिस जैसे बड़े निजी क्षेत्र के बैंकों ने मुनाफे में दो अंकों की मजबूत वृद्धि दर्ज की.

हेल्दी लोन ग्रोथ की गति ने हायर नेट इंट्रेस्ट मार्जिन (ऋण पर बैंक क्या कमाते हैं और जमाकर्ताओं को क्या भुगतान करते हैं, उसके बीच का अंतर) में योगदान दिया है, साथ ही पूंजी की आसान उपलब्धता और खराब परिसंपत्तियों के लिए कम प्रावधान के कारण बैंकिंग क्षेत्र के स्वास्थ्य में सुधार हुआ है.

हाल के दिनों में क्रेडिट ग्रोथ मुख्य रूप से पर्सनल लोन और सर्विसेज लोन से प्रेरित है. हालांकि बैंकिंग क्षेत्र की समग्र स्थिति अच्छी दिख रही है, लेकिन शुद्ध ब्याज मार्जिन में कमी और खुदरा क्षेत्र में खराब ऋणों के बढ़ने के रूप में तनाव के कुछ शुरुआती संकेत दिख रहे हैं, जिन पर आने वाली तिमाहियों में नजर रखने की ज़रूरत है.

असुरक्षित खुदरा ऋणों की हिस्सेदारी बढ़ने से बैंकिंग क्षेत्र की परिसंपत्ति गुणवत्ता पर भी असर पड़ सकता है. इन चिंताओं के कारण बैंक ऋणों की संरचना में स्पष्ट बदलाव आ रहा है.

बैंक क्रेडिट: खास रुझान और संरचनागत बदलाव

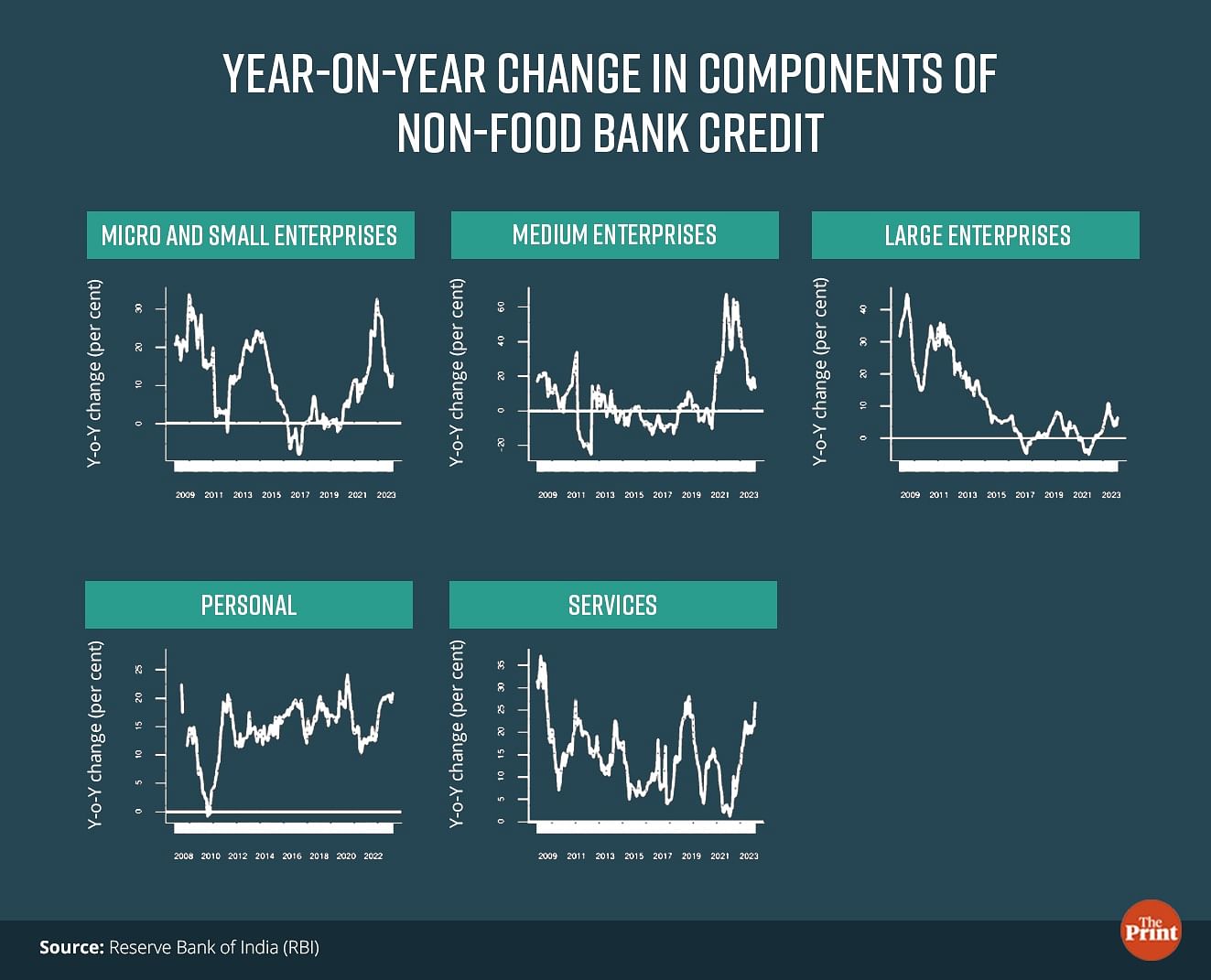

तीन साल की धीमी वृद्धि के बाद पिछले वित्तीय वर्ष में बकाया नॉन फूड बैंक-क्रेडिट में 15 प्रतिशत से अधिक की वृद्धि हुई. चालू वित्त वर्ष की पहली तिमाही में भी नॉन-फूड बैंक क्रेडिट में 16 प्रतिशत से अधिक की वृद्धि हुई. हालांकि बैंक ऋण में समग्र वृद्धि मजबूत है, विभिन्न क्षेत्रों में ऋण वृद्धि में काफी भिन्नताएं हैं. जबकि जून, 2023 में उद्योग ऋण में मामूली 8 प्रतिशत की वृद्धि हुई, व्यक्तिगत ऋण और सेवाओं के लिए ऋण में क्रमशः 20.9 और 26.7 प्रतिशत की वृद्धि हुई.

पिछले कुछ वर्षों में नॉन-फूड बैंक क्रेडिट की संरचना में भी उल्लेखनीय परिवर्तन आया है. दो वर्षों की अवधि में, उद्योग की हिस्सेदारी जुलाई 2021 में 26.8 प्रतिशत से घटकर जून 2023 में 23.8 प्रतिशत हो गई है. विशेष रूप से, बकाया नॉन-फूड बैंक क्रेडिट में बड़े उद्योग की हिस्सेदारी 21.2 प्रतिशत से तेजी से गिर गई है. इसी अवधि के दौरान 17.6 प्रतिशत हो गई. इस अवधि में व्यक्तिगत ऋण और सेवाओं की श्रेणियों की हिस्सेदारी में वृद्धि देखी गई है.

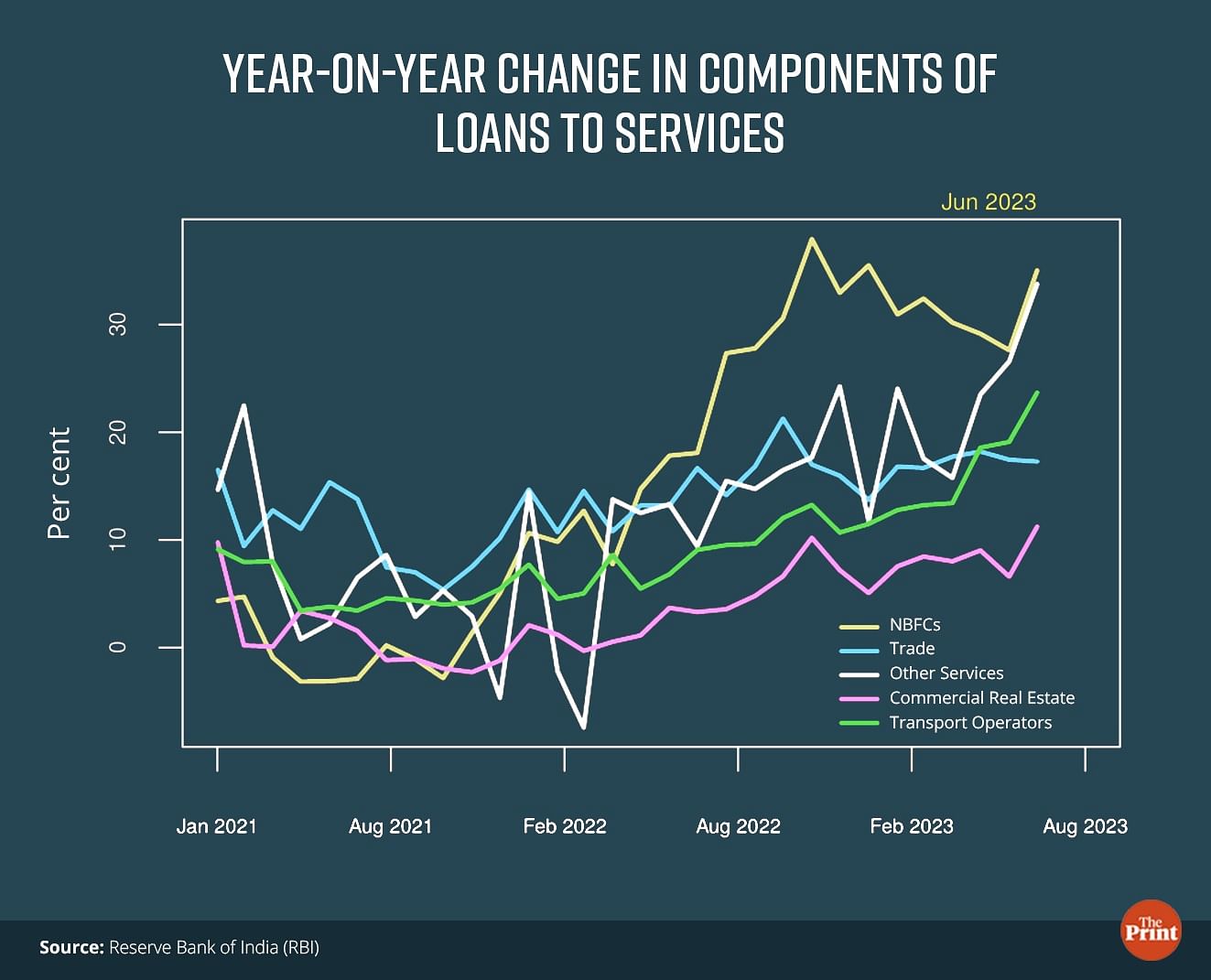

सेवाओं के कंपोनेंट्स पर और गहराई से विचार करने से पता चलता है कि नॉन-बैंक फाइनेंशियल कंपनियों को दिया गया ऋण सेवाओं के लिए दिए गए ऋण का लगभग 37 प्रतिशत है. समय के साथ, बैंक ऋण पर एनबीएफसी पर निर्भरता बढ़ गई है क्योंकि एनबीएफसी उधार के अन्य स्रोतों, जैसे एनबीएफसी के बांड और वाणिज्यिक पत्रों (सीपी) में म्यूचुअल फंड (एमएफ) निवेश में गिरावट देखी गई है. वास्तव में, जून, 2023 में एनबीएफसी को बैंक ऋण 35 प्रतिशत बढ़कर 14.2 ट्रिलियन रुपये हो गया.

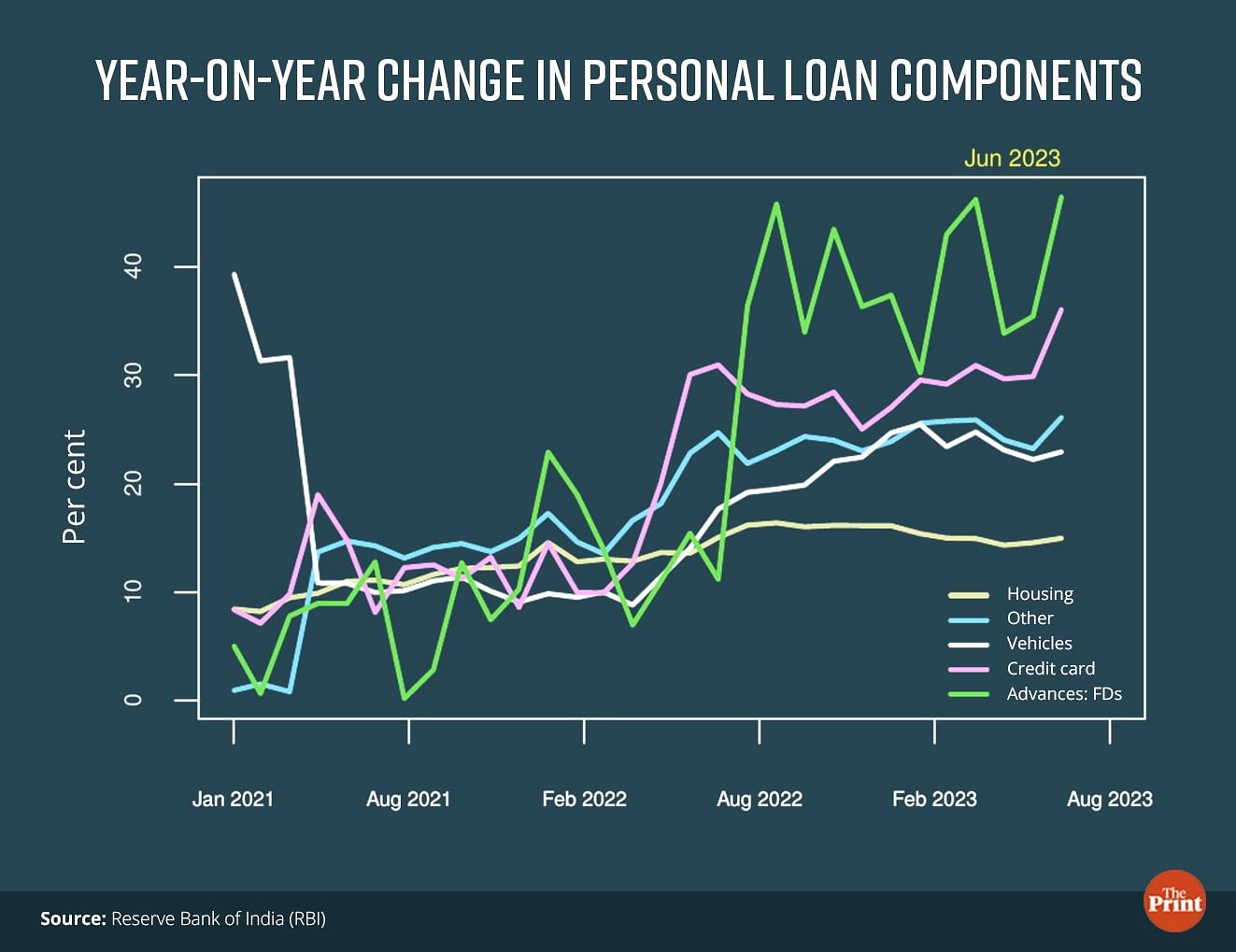

व्यक्तिगत ऋण श्रेणी में, जबकि 47 प्रतिशत की हिस्सेदारी के साथ आवास ऋण और 12 प्रतिशत की हिस्सेदारी के साथ वाहन ऋण दो प्रमुख श्रेणियां हैं, ध्यान देने योग्य बात यह है कि यह छोटे कंपोनेंट्स हैं जिनमें पिछले कुछ महीनों में असाधारण वृद्धि देखी गई है.

ऐसी ही एक श्रेणी, फिक्स्ड डिपॉज़िट पर एडवॉन्स, में जून 2023 तक 46.4 प्रतिशत की तेजी से वृद्धि हुई है. बैंक इस उत्पाद का पक्ष ले रहे हैं क्योंकि यह एक सुरक्षित विकल्प है और ग्राहक इच्छुक हैं क्योंकि वे कम ब्याज दरों पर ऋण प्राप्त करने में सक्षम हैं.

व्यक्तिगत ऋण का एक अन्य कंपोनेंट जिसमें वृद्धि देखी गई है वह है क्रेडिट कार्ड ऋण जोखिम. जून के अंत में इस खंड के तहत ऋण में 36 प्रतिशत से अधिक की वृद्धि हुई और पिछले कुछ महीनों में इसमें वृद्धि हो रही है.

यह भी पढे़ंः RBI विकास को लेकर कम चिंतित है, लेकिन खाद्य और तेल की कीमतों की बढ़ने की संभावना

जोखिम के शुरुआती संकेत जिनकी निगरानी ज़रूरी है

जून में जारी वित्तीय स्थिरता पर आरबीआई की रिपोर्ट में मार्च 2021 से मार्च 2023 तक खुदरा ऋण श्रेणी के भीतर असुरक्षित ऋण के अनुपात में वृद्धि पर प्रकाश डाला गया.

इसके अलावा बैंकों के पहली तिमाही के वित्तीय नतीजे जोखिम के कुछ नए स्रोतों को उजागर करते हैं.

जबकि बैंक गैर-निष्पादित परिसंपत्तियों (एनपीए) को नियंत्रण में रखने में कामयाब रहे हैं, उनके शुद्ध ब्याज मार्जिन (Net Interest Margin) में क्रमिक गिरावट देखी गई है. सीधे शब्दों में कहें तो अग्रिमों (Advances) पर अर्जित ब्याज और जमा पर चुकाए गए ब्याज के बीच का अंतर कम होता दिख रहा है. जब आरबीआई अपनी नीतिगत दर बढ़ाता है तो ऋण पर ब्याज की कीमत फिर से बढ़ जाती है, लेकिन जमा पर इसका असर थोड़े अंतराल के साथ देखा जाता है. बैंकों को अब अधिक ग्राहकों को आकर्षित करने के लिए अपनी जमा दरें बढ़ाने की ज़रूरत है, जिससे नेट इंट्रेस्ट मार्जिन पर दबाव पड़ रहा है.

उदाहरण के तौर पर, भारतीय स्टेट बैंक (एसबीआई) के लिए, घरेलू परिचालन पर नेट इंट्रेस्ट मार्जिन मार्च 2023 को समाप्त तिमाही के लिए 3.84 प्रतिशत से घटकर जून में समाप्त तिमाही के लिए 3.47 प्रतिशत हो गया जो कि 37 आधार अंकों की गिरावट है. समग्र रूप से बैंक के मार्जिन में 27 आधार अंकों की गिरावट आई.

अधिक ग्राहकों को आकर्षित करने के लिए बैंकों के बीच कड़ी प्रतिस्पर्धा से नेट इंट्रेस्ट मार्जिन में और कमी आ सकती है. नीचे दी गई तालिका से पता चलता है कि शीर्ष पांच सार्वजनिक क्षेत्र के बैंकों में से तीन बैंकों ने नेट इंट्रेस्ट मार्जिन में क्रमिक कमी की सूचना दी है.

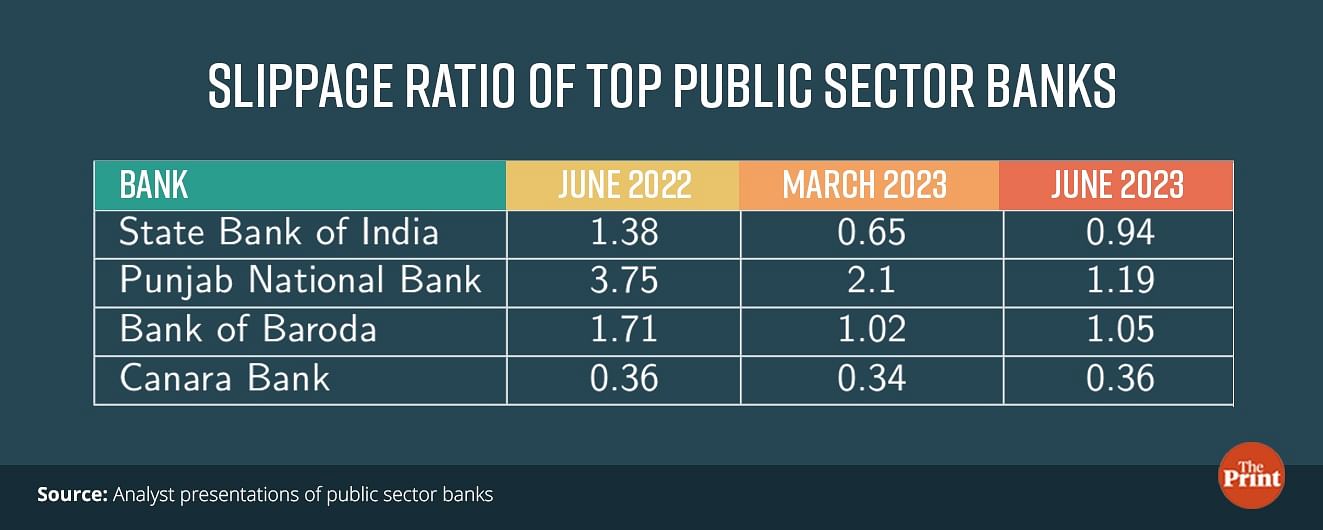

स्लिपेज एनपीए के मौजूदा स्टॉक में नया इजाफा है. एसबीआई ने 7,659 करोड़ रुपये की ताज़ा स्लिपेज की सूचना दी, जो मार्च तिमाही की तुलना में दोगुनी है. निश्चित रूप से, साल-दर-साल आधार पर, जून तिमाही में ताजा स्लिपेज में गिरावट आई है. एडवॉन्सेज के अनुपात के रूप में व्यक्त, स्लिपेज में शीर्ष चार सार्वजनिक क्षेत्र के बैंकों में से तीन में क्रमिक वृद्धि देखी गई.

स्लिपेज की तरह, बैंकों के ऋण पोर्टफोलियो के कुछ खंडों में एनपीए में क्रमिक वृद्धि हो रही है. चूंकि खुदरा क्षेत्र में ऋण तेजी से बढ़ा है, इसलिए इस क्षेत्र में तनाव के संकेत भी उभर रहे हैं. एसबीआई ने खुदरा ऋण खंड में एनपीए में क्रमिक वृद्धि की सूचना दी. एमएसएमई को दिए गए ऋण में एनपीए भी बढ़ता दिख रहा है.

हालांकि भारतीय बैंकिंग क्षेत्र की सेहत अच्छी दिख रही है, लेकिन तनाव के उभरते संकेत दिख रहे हैं, जिन पर लगातार निगरानी की जरूरत है.

(राधिका पांडेय नेशनल इंस्टीट्यूट ऑफ पब्लिक फाइनेंस एंड पॉलिसी (एनआईपीएफपी) में एसोसिएट प्रोफेसर हैं. व्यक्त किए गए विचार निजी हैं.)

(संपादनः शिव पाण्डेय)

(इस खबर को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ेंः FY24 की पहली तिमाही में कम टैक्स कलेक्शन से बढ़ा राजकोषीय घाटा, सरकार का फोकस अभी भी कैपेक्स पर