भारतीय रिजर्व बैंक (आरबीआई) की वित्तीय स्थिरता रिपोर्ट (Financial Stability Report) और भारत में बैंकिंग की प्रवृत्ति और प्रगति पर रिपोर्ट (Report on Trend and Progress of Banking) के दिसंबर एडिशन ने सर्वसम्मति से भारतीय वित्तीय प्रणाली के लचीलेपन पर रोशनी डाली है. बैंकों ने बेहतर संपत्ति गुणवत्ता (Asset Quality) और पूंजी की स्थिति में सुधार दर्ज किया है. उच्च ब्याज दर की व्यवस्था ने उनकी लाभप्रदता को बढ़ाया है.

हालांकि, दोनों रिपोर्ट्स वित्तीय क्षेत्र में बढ़ते जोखिमों की ओर इशारा करती हैं, जो 2024 में निरंतर निगरानी की आवश्यकता को रेखांकित करती हैं. बैंकों और गैर-बैंक वित्तीय कंपनियों (एनबीएफसी) दोनों द्वारा असुरक्षित ऋण तेज गति से बढ़े हैं. गैर-बैंक वित्तीय कंपनियों को बैंक ऋण देने में भी तेजी से वृद्धि हुई है. उनकी बढ़ती अंतर-संबद्धता प्रणालीगत जोखिम संबंधी चिंताएं पैदा कर सकती है.

बैंक क्रेडिट और संपत्ति की गुणवत्ता

चालू वर्ष में बैंक ऋण में मजबूत गति से वृद्धि जारी रही. निजी क्षेत्र के बैंकों (Private-Sector Banks) ने अपने सार्वजनिक क्षेत्र (Public-Sector Banks) के समकक्षों की तुलना में अधिक वृद्धि देखी. पर्सनल लोन और सेवाओं की ओर एक रचनात्मक बदलाव आया है. सितंबर 2021 और सितंबर 2023 के बीच, विशेष रूप से खुदरा ऋण, समग्र बैंक ऋण (18.6 प्रतिशत) की तुलना में तेज गति (25.5 प्रतिशत) से बढ़े हैं. परिणामस्वरूप, सकल अग्रिमों में खुदरा ऋण की हिस्सेदारी सितंबर 2021 में 37.7 प्रतिशत से बढ़कर सितंबर 2023 में 42.2 प्रतिशत हो गई.

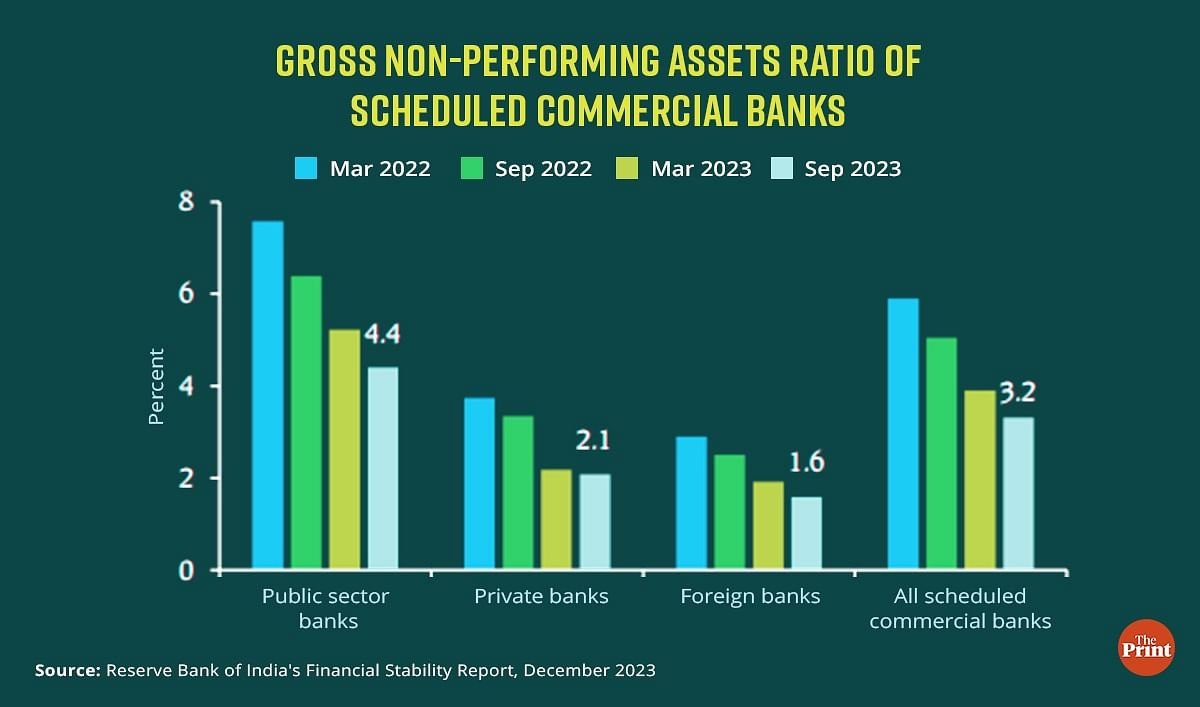

2018-19 में शुरू हुआ बैंकों की परिसंपत्ति गुणवत्ता में सुधार 2022-23 और चालू वित्त वर्ष की पहली छमाही में जारी रहा. जबकि सितंबर 2023 में सकल गैर-निष्पादित संपत्ति (Gross Non-Performing Asset) अनुपात घटकर ग्यारह साल के निचले स्तर 3.2 प्रतिशत पर आ गया, शुद्ध गैर-निष्पादित संपत्ति (Non-Performing Asset) अनुपात घटकर 0.8 प्रतिशत हो गया.

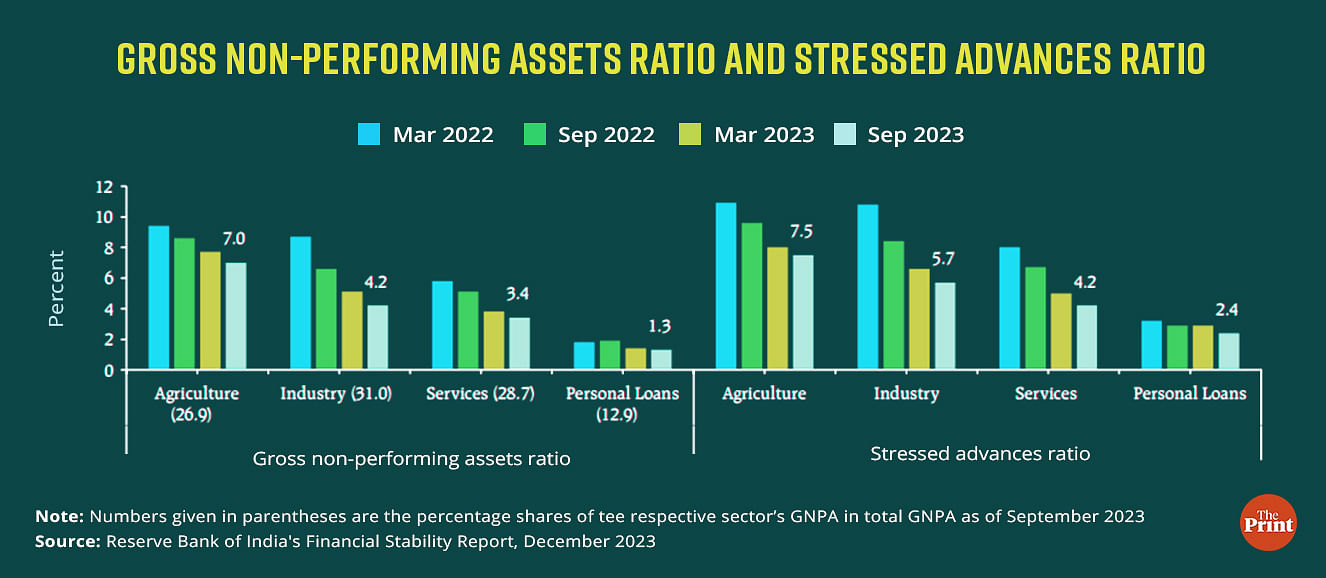

हालांकि, सितंबर 2023 में कृषि का GNPA अनुपात सात प्रतिशत के उच्च स्तर पर रहा. कृषि में बढ़ा हुआ GNPA अनुपात इस क्षेत्र में कमजोर वृद्धि के साथ जुड़ा हुआ देखा जा रहा है.

तीव्र वृद्धि के बावजूद, व्यक्तिगत ऋणों का जीएनपीए अनुपात सबसे कम था. जबकि व्यक्तिगत ऋण की अधिकांश श्रेणियों में संपत्ति की गुणवत्ता में सुधार देखा गया, क्रेडिट कार्ड प्राप्तियों में गैर-निष्पादित परिसंपत्तियों (NPA) में मामूली वृद्धि देखी गई.

सितंबर 2023 के अंत में पूंजी-से-जोखिम-भारित संपत्ति अनुपात (Capital-to-Risk-Weighted Assets Ratio, CRAR) 16.8 प्रतिशत है, जबकि 11.5 प्रतिशत की नियामक सीमा से पता चलता है कि बैंक आगे पूंजी निवेश के अभाव में भी व्यापक आर्थिक झटके झेलने के लिए पर्याप्त मजबूत हैं.

यह भी पढ़ेंः ग्रोथ मोमेंटम के कारण कंज़्यूमर कॉन्फिडेंस 4 साल के उच्चतम स्तर पर, लेकिन रूरल सेक्टर पर खास ध्यान की जरूरत

असुरक्षित ऋण में वृद्धि

पिछले दो वर्षों में, बैंकों और एनबीएफसी दोनों ने असुरक्षित ऋण देने में तेजी से वृद्धि देखी है. सितंबर 2021 और सितंबर 2023 के बीच, बैंकों द्वारा असुरक्षित खुदरा ऋण में 27 प्रतिशत की वृद्धि हुई. ऐसे असुरक्षित ऋण जिनमें कोलैटरल कम होता है या नहीं होता है वे भी बैंकों के लिए ऋण जोखिम पेश करते हैं.

पिछले साल नवंबर में आरबीआई ने जोखिम को बढ़ने से रोकने के लिए असुरक्षित खुदरा ऋणों पर जोखिम भार बढ़ा दिया था. बैंकों को अपनी हानि को सहने की क्षमता (Loss Absorbing Capacity) बढ़ाने के लिए असुरक्षित ऋणों के लिए अधिक पूंजी आवंटित करनी होगी. इससे असुरक्षित ऋणों में तेजी से हो रही वृद्धि पर रोक लगने की संभावना है.

NBFC-बैंकों के बीच जुड़ाव बढ़ रहा है

इन्फ्रास्ट्रक्चर लीजिंग एंड फाइनेंशियल सर्विस (आईएल एंड एफएस) डिफॉल्ट ने म्यूचुअल फंडों को एनबीएफसी के प्रति अपने जोखिम में अधिक सतर्क बना दिया और एनबीएफसी द्वारा बैंक वित्तपोषण की ओर बदलाव को प्रेरित किया

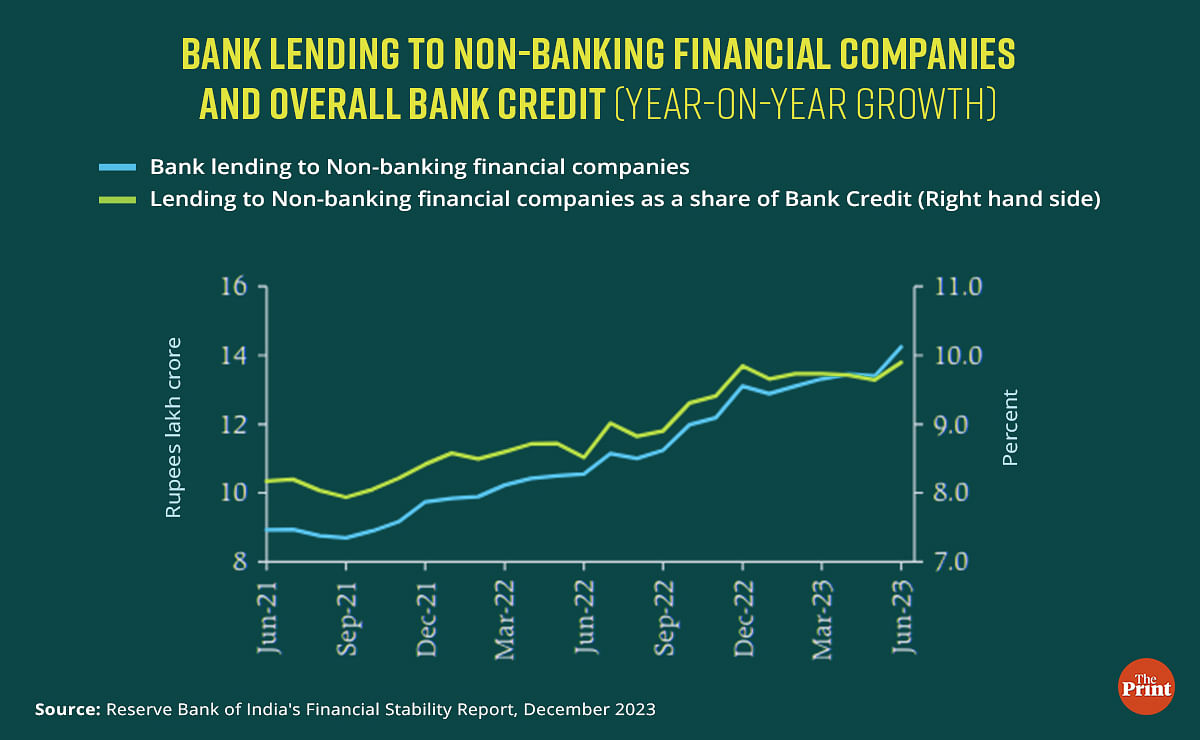

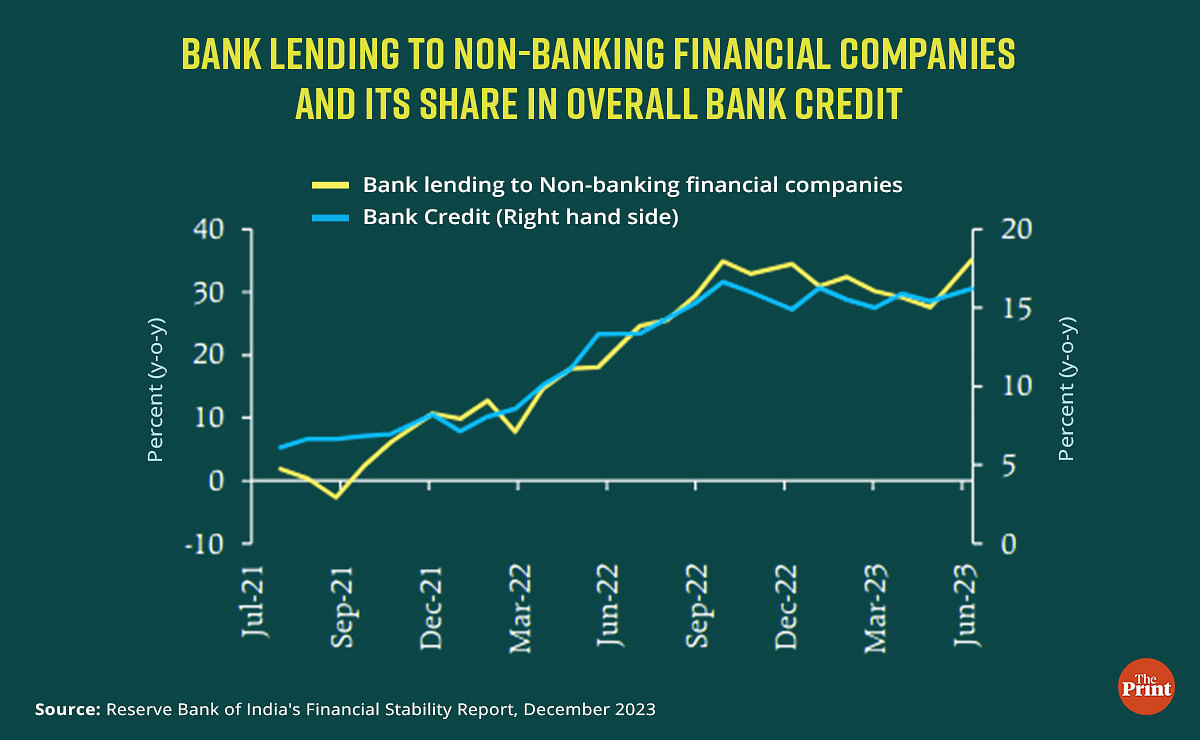

पिछले दो सालों में, बैंकों द्वारा एनबीएफसी को दिए जाने वाले ऋण ने समग्र बैंक ऋण में वृद्धि की है. वित्तीय स्थिरता रिपोर्ट के अनुसार, जून 2021 से जून 2023 के बीच, एनबीएफसी को दिए कुल बैंक ऋण में 14.8 प्रतिशत की वृद्धि से बढ़कर 26.3 प्रतिशत की वृद्धि हुई है. इसी अवधि में बैंक ऋण के हिस्से के रूप में एनबीएफसी को ऋण देना भी 8 प्रतिशत से बढ़कर लगभग 10 प्रतिशत हो गया है.

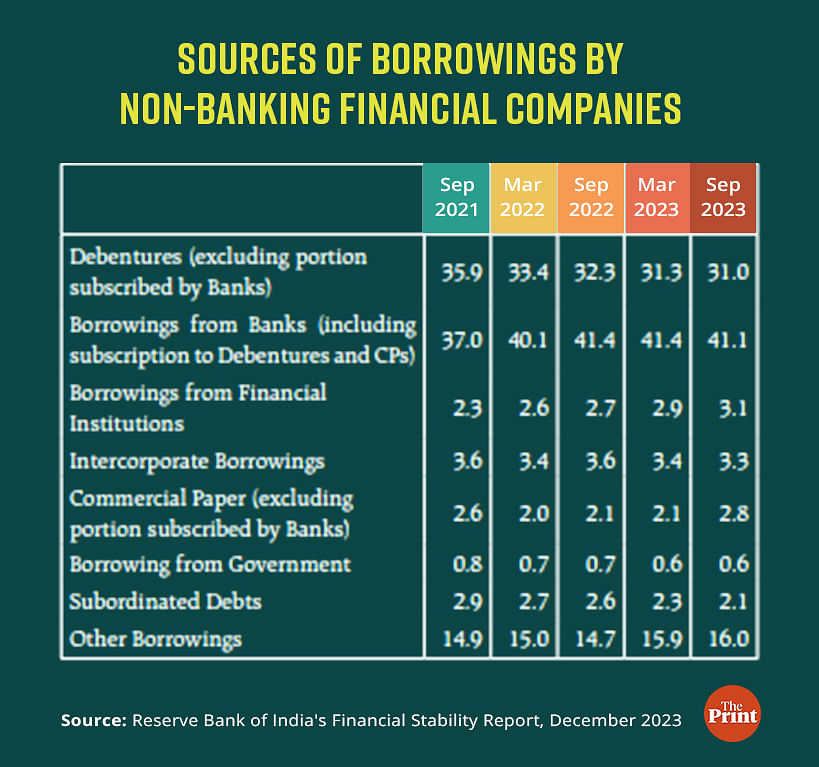

एनबीएफसी के नजरिए से देखें तो, एनबीएफसी के लिए धन के सबसे बड़े स्रोत के रूप में बैंक उधार ने डिबेंचर की जगह ले ली है. सितंबर 2023 तक, एनबीएफसी की कुल उधारी में बैंकों की हिस्सेदारी 41 प्रतिशत थी. दो साल पहले यह हिस्सेदारी 37 फीसदी थी.

पिछले वित्तीय वर्ष में बैंकों से उधारी में 23 प्रतिशत की जोरदार वृद्धि हुई. जबकि बैंकों का एनबीएफसी में एक्सपोज़र प्रत्यक्ष ऋण के माध्यम से होता है, वे एनबीएफसी द्वारा जारी बांड और वाणिज्यिक पत्रों को भी लेते हैं. बढ़ती अंतर-संबद्धता प्रणालीगत जोखिम संबंधी चिंताओं को बढ़ा सकती है.

इसके अलावा, अधिक असुरक्षित ऋण के रूप में एनबीएफसी द्वारा जोखिम लेने में वृद्धि का बैंकों पर विपरीत प्रभाव पड़ सकता है. बढ़ते बैंक-एनबीएफसी अंतर्संबंध से उत्पन्न चिंता को दूर करने के लिए, आरबीआई ने एनबीएफसी को बैंक ऋण देने पर जोखिम भार बढ़ा दिया है. आरबीआई एनबीएफसी को बैंकों से दूर धन के अपने स्रोतों में विविधता लाते हुए देखना चाहेगा.

एनबीएफसी की बैंक उधारी पर बढ़ती निर्भरता वैश्विक रुझानों के विपरीत है. वैश्विक स्तर पर बैंक गैर-बैंक वित्तीय संस्थानों (एनबीएफआई) से शुद्ध उधारकर्ता बने हुए हैं. और, पिछले कुछ वर्षों में आपसी जुड़ाव में गिरावट आ रही है. भारत के लिए इसका विपरीत सच है जहां बैंक एनबीएफआई के शुद्ध ऋणदाता हैं और अंतर-संबंध बढ़ गया है.

इस साल बैंकों की लाभप्रदता कम हो सकती है

चालू वर्ष की पहली छमाही में, पर्याप्त शुद्ध ब्याज मार्जिन और अतिरिक्त प्रावधान के लिए कम आवश्यकताओं के कारण बैंकों ने लाभप्रदता में वृद्धि का अनुभव किया.

आगे देखते हुए, जैसे-जैसे जमा दरें उधार दरों के बीच का गैप कम होता है, बैंक लाभप्रदता में कमी आने की संभावना है. इसके अतिरिक्त, तरलता की कमी, कम कृषि ऋण और असुरक्षित उपभोक्ता ऋण व एनबीएफसी पर बढ़ा हुआ जोखिम भार जैसे कारक ऋण वृद्धि में मंदी में योगदान कर सकते हैं.

(राधिका पांडेय नेशनल इंस्टीट्यूट ऑफ पब्लिक फाइनेंस एंड पॉलिसी (एनआईपीएफपी) में एसोसिएट प्रोफेसर हैं. व्यक्त किए गए विचार निजी हैं.)

(संपादनः शिव पाण्डेय)

(इस खबर को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ेंः खाद्य मुद्रास्फीति बनी हुई है और व्यापक हो रही है, दुर्भाग्य से इसमें कमी के कोई संकेत नहीं दिख रहे हैं