नई दिल्ली: पूर्वी दिल्ली के रहने वाले उत्सव कुमार अपने आईफोन खरीदने के जुनून से बाहर निकलने की कोशिश कर रहे हैं. वे हर साल लेटेस्ट वर्ज़न का इंतज़ार करते हैं और उसे खरीदते हैं. पिछले महीने उन्होंने लेटेस्ट iPhone 16 खरीदने के लिए 22 प्रतिशत ब्याज दर पर KreditBee ऐप से 40,000 रुपये उधार लिए.

24-वर्षीय उत्सव ने घर बैठे अपने नए फोन पर स्वाइप करते हुए कहा, “मैं iPhone के लिए अपने जुनून को नहीं छोड़ सकता. मैं हर बार नया मॉडल लॉन्च होने पर इसे खरीदता हूं, लेकिन 25,000 की सैलरी पर प्राइवेट जॉब में महंगा फोन खरीदना संभव नहीं है, इसलिए मैं इंस्टेंट लोन ऐप से पैसे लेता हूं.” उन्हें 12 किश्तों में 48,800 रुपये चुकाने हैं.

उन्हें इन नॉन-बैंकिंग फाइनेंशियल कंपनियों (NBFC) द्वारा लगाए जाने वाले अत्यधिक ब्याज दरों की परवाह नहीं है, बल्कि आसानी से मिलने वाले लोन की मात्रा की परवाह है. 2022 तक उन्होंने लोन लेने के लिए डिजिटल लेंडिंग ऐप का इस्तेमाल किया और अपने परिवार की मदद से सारा पैसा चुकाया, लेकिन इस साल वे फिर से जाल में फंस गए.

उत्सव ने बताया कि जैसे-जैसे नए iPhone की लॉन्च की तारीख नज़दीक आती गई, वे इस बार इसे खरीदने की योजना नहीं बना पा रहे थे, लेकिन फिर, उन्होंने इंस्टाग्राम और फेसबुक पर लोन ऐप के विज्ञापन देखना शुरू किया और KreditBee को ढूंढ़ निकाला. डिजिटल लैंडिंग ऐप का दावा है कि यह 10 मिनट में 10,000 रुपये से लेकर 5 लाख रुपये तक के लोन दे सकता है और 14 करोड़ से ज़्यादा भारतीय इस पर “भरोसा” करते हैं.

एक और NBFC, Hero Fincorp के इंस्टाग्राम विज्ञापन में लिखा है: “5 लाख तक का तुरंत पर्सनल लोन पाएं. ब्याज दर 1.58% प्रति माह से लेकर 19% प्रति वर्ष तक से शुरू.”

NBFC के ग्राहकों में एक तरफ उत्सव हैं, जो महंगी चीज़ों के अपने शौक को पूरा करने के लिए भारी-भरकम लोन लेते हैं. दूसरी तरफ वो लोग हैं जिन्हें अपनी ज़रूरतों को पूरा करने के लिए उधार लेना पड़ता है. बढ़ते घरेलू खर्च, वित्तीय अस्थिरता और निजी ज़रूरतों के कारण लोगों को उच्च ब्याज दर पर लोन लेना पड़ता है और अपनी पूरी मासिक सैलरी चुकाने में खर्च करनी पड़ती है.

उत्तर प्रदेश के जौनपुर के एक सरकारी स्कूल के शिक्षक दिनेश कुमार यादव वर्तमान में अपनी सैलरी का लगभग 95 प्रतिशत यानी 45,000 रुपये हर महीने क्रेडिटबी, पूनावाला फिनकॉर्प और चिन्मय फिनलीज़ जैसे विभिन्न इंस्टेंट लोन ऐप से चुका रहे हैं.

35-वर्षीय यादव ने क्रेडिटबी से 32 प्रतिशत की ब्याज दर पर 72,000 रुपये और पूनावाला फिनकॉर्प से 28 प्रतिशत की ब्याज दर पर 1 लाख रुपये उधार लिए थे. पूनावाला से उन्हें केवल 92,000 रुपये मिले क्योंकि बाकी राशि प्रोसेसिंग फीस के रूप में काट ली गई. सभी इंस्टेंट लोन ऐप आमतौर पर प्रोसेसिंग फीस के रूप में उधार ली गई राशि का दो-चार प्रतिशत लेते हैं. वे क्रेडिटबी को 5,774 रुपये और पूनावाला फिनकॉर्प को 10,046 रुपये मासिक किश्तों में चुका रहे हैं.

यादव ने कहा, “मेरी पत्नी को आईवीएफ (इन विट्रो फर्टिलाइजेशन) ट्रीटमेंट करवाना था, जिसके लिए बहुत सारे पैसे की ज़रूरत थी, इसलिए मैंने इस साल इन ऐप्स से उधार लिया. मैं हर महीने पैसे चुकाता हूं, लेकिन इस बार, मैं एक किश्त नहीं चुका पाया और रिकवरी एजेंटों ने मुझे परेशान किया. उन्होंने मेरे रिश्तेदारों को भी फोन किया.” ऐप्स से मिले पैसे घर बनाने में खर्च हुए, साथ ही अन्य खर्च भी हुए.

यादव ने कहा कि इंस्टेंट लोन ऐप्स की लत लग जाती है, “लेकिन उन्हें पूरी तरह से दोषी नहीं ठहराया जा सकता क्योंकि आम आदमी अक्सर अपने खर्चों को मैनेज नहीं कर पाता है और फिर उसे उच्च ब्याज दरों पर लोन लेने के लिए मजबूर होना पड़ता है.”

दिप्रिंट ने लोन ऐप्स क्रेडिटबी और ट्रू बैलेंस के प्रवक्ताओं से ट्रेंड और उनके द्वारा दी जाने वाली ब्याज दरों पर टिप्पणी के लिए संपर्क किया, लेकिन कोई प्रतिक्रिया नहीं मिली.

यह भी पढ़ें: दरभंगा से देवघर तक- छोटे शहर UDAN एयरपोर्ट के साथ बड़े सपने देख रहे हैं लेकिन समस्याएं भी कई हैं

RBI का रुख

असुरक्षित लोन, जो बैंकों और NBFC द्वारा बिना किसी कोलैटरल के दिए जाते हैं, पिछले कुछ समय से भारतीय रिजर्व बैंक के लिए चिंता का विषय रहे हैं. पिछले साल नवंबर में नीति निर्माताओं द्वारा ऐसे कर्ज़ों में वृद्धि के बारे में कई बयानों के बाद, RBI ने बैंकों और NBFC के लिए उन्हें देना अधिक महंगा बनाने के लिए कदम उठाए. तर्क यह था कि असुरक्षित लोन देना अधिक महंगा बनाने से उन्हें लेना महंगा हो जाएगा और इस तरह इस तरह के उधार लेने से रोका जा सकेगा.

ऐसा लगता है कि यह कुछ हद तक कारगर रहा है, क्योंकि तब से असुरक्षित लोन में वृद्धि धीमी हो गई है, लेकिन यह बड़ी संख्या में लोगों को हतोत्साहित करने में कामयाब नहीं हुआ है जो लोन के माध्यम से अपने उपभोग व्यय को वित्तपोषित करने के लिए दृढ़ संकल्पित हैं.

दरअसल, कुछ हफ्ते पहले आरबीआई ने दो माइक्रोफाइनेंस संस्थानों सहित चार एनबीएफसी को आरबीआई अधिनियम, 1934 की धारा 451 (1)(बी) के तहत उधारकर्ताओं से अत्यधिक ब्याज दर वसूलने के लिए लोन स्वीकृत करने और वितरित करने से रोक दिया था. ये हैं — चेन्नई स्थित आशीर्वाद माइक्रो फाइनेंस, कोलकाता स्थित आरोहन फाइनेंशियल सर्विसेज, नई दिल्ली स्थित डीएमआई फाइनेंस और बेंगलुरु स्थित नवी फिनसर्व.

आरबीआई ने कार्रवाई की घोषणा करते हुए अपने बयान में कहा, “ऑनसाइट जांच के दौरान और ऑफसाइट एकत्र और विश्लेषण किए गए डेटा के दौरान अनुचित और सूदखोरी की घटनाएं लगातार देखी गईं.”

प्रतिबंध 21 अक्टूबर से लागू किया गया था. आठ अक्टूबर को आरबीआई गवर्नर शक्तिकांत दास ने भी एनबीएफसी को चेतावनी देते हुए उच्च ब्याज दरों, प्रोसेसिंग फीस और पैनल्टी पर अपनी चिंता जताई थी.

दास ने कहा, “यह महत्वपूर्ण है कि एमएफआई (माइक्रोफाइनेंस संस्थान) और एचएफसी (हाउसिंग फाइनेंस कंपनियां) सहित एनबीएफसी स्थायी व्यावसायिक लक्ष्यों, अनुपालन संस्कृति, एक मजबूत जोखिम प्रबंधन ढांचे, निष्पक्ष व्यवहार संहिता का सख्त पालन और ग्राहक शिकायतों के प्रति ईमानदार दृष्टिकोण का पालन करें.”

उन्होंने कहा कि पिछले कुछ वर्षों में एनबीएफसी सेगमेंट ने “प्रभावशाली वृद्धि” दर्ज की है. उत्सव की तरह, देश में हज़ारों उधारकर्ता हैं जिन्होंने अपनी इच्छाओं को पूरा करने के लिए एनबीएफसी के रूप में पंजीकृत डिजिटल लोन ऐप्स से लोन लिया है. ज्यादातर मामलों में, पूंजी छोटी होती है, जो 10,000 रुपये से लेकर 50,000 रुपये तक होती है, लेकिन ब्याज दरें एक्स्ट्रा प्रोसेसिंग फीस के साथ 40 प्रतिशत तक हो सकती हैं.

दिप्रिंट ने पहले भी रिपोर्ट की थी कि कैसे हज़ारों लोग कर्ज़ वसूली एजेंटों द्वारा धमकियों और उत्पीड़न से परेशान हैं, एक समस्या जो एक क्लिक पर पैसे देने वाले तत्काल लोन ऐप्स के प्रसार से और बढ़ गई है.

होम क्रेडिट इंडिया फाइनेंस प्राइवेट लिमिटेड द्वारा 17 भारतीय शहरों में किए गए एक अध्ययन के अनुसार, जिसका शीर्षक है How India Borrows 2024 है, निम्न मध्यम वर्ग के ग्राहकों द्वारा लिए जाने वाले सबसे आम प्रकार के लोन उपभोक्ता टिकाऊ और व्यक्तिगत लोन हैं, जो अक्सर जीवनशैली में सुधार की इच्छा से प्रेरित होते हैं.

अध्ययन में कहा गया है, “ये महत्वाकांक्षी ग्राहक अपनी जीवनशैली को बेहतर बनाने और अपने परिवारों को बेहतर अवसर प्रदान करने के लिए भौतिक वस्तुओं और उद्यमशीलता के उपक्रमों की तलाश करते हैं.”

इसने यह भी दिखाया कि स्मार्टफोन और घरेलू उपकरणों की खरीद कर्ज़ लेने का प्रमुख कारण बन गई, जो 2020 में 1 प्रतिशत से बढ़कर 2024 में 37 प्रतिशत हो गई.

दिप्रिंट ने उत्तर प्रदेश, उत्तराखंड और दिल्ली के कई उधारकर्ताओं से बात की, जिन्होंने पिछले छह महीनों में लोन लिया था. उनमें से अधिकांश को जोड़ने वाला सामान्य सूत्र स्मार्टफोन और अन्य महंगी वस्तुओं की खरीदारी थी. उनमें से कई 40 वर्ष से कम आयु के थे. कुछ बेरोज़गार थे. कई मामलों में उधारकर्ताओं ने कई ऐप से लोन मांगा.

यह भी पढ़ें: फंड की कमी, सांसदों की उदासीनता: किस हाल में है PM मोदी की महत्वाकांक्षी सांसद आदर्श ग्राम योजना

गोवा घूमना, जन्मदिन की पार्टी और आर्थिक तंगी

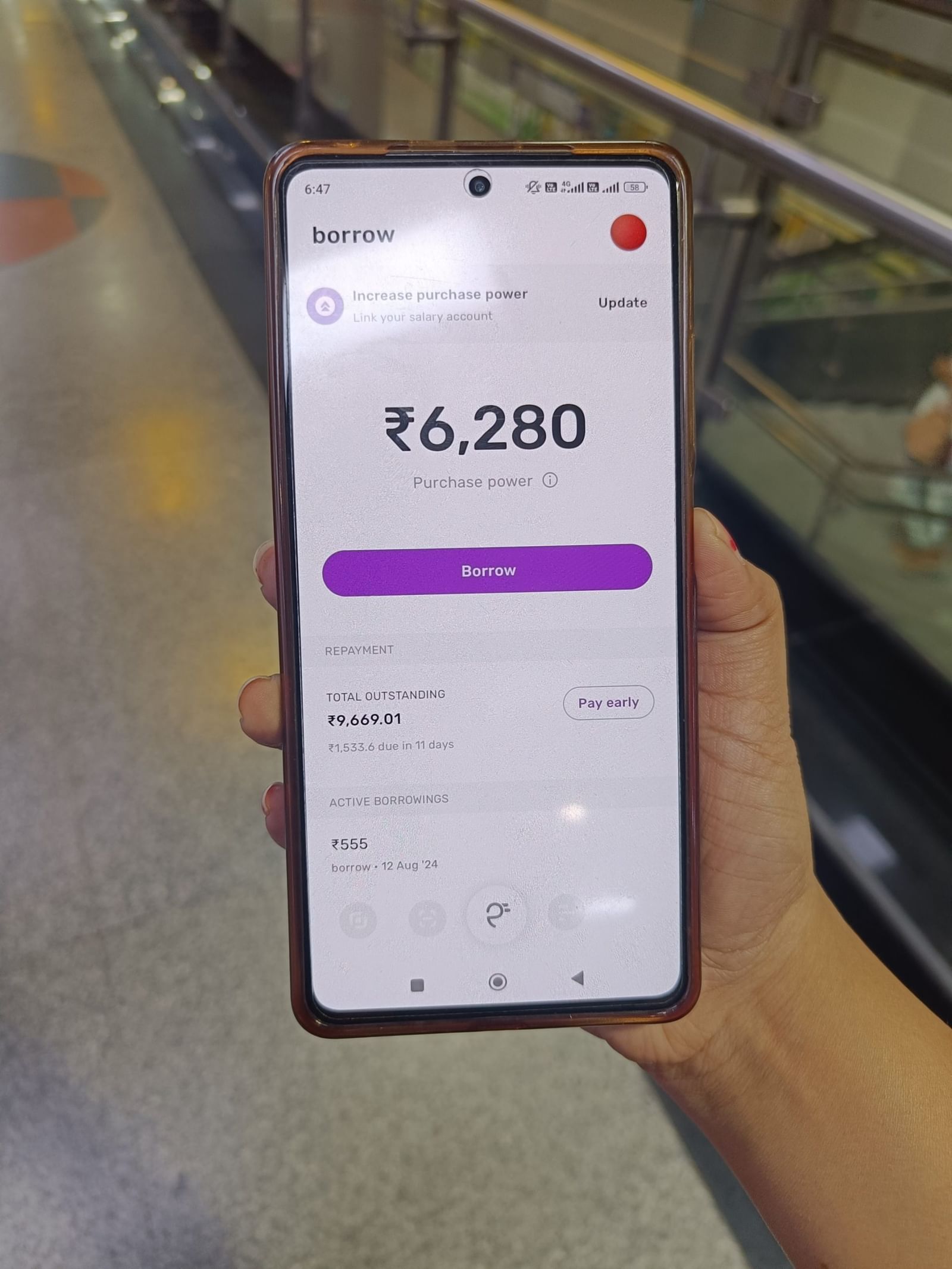

उत्तर प्रदेश के बरेली से ताल्लुक रखने वाले और अब दिल्ली में रहने वाले मनोज कुमार सिंह ने पिछले तीन सालों में 15 से ज़्यादा प्लैटफॉर्म से लोन लिया है. इनमें बैंक और लोन देने वाले ऐप जैसे मोबिक्विक, ट्रू बैलेंस और क्रेडिटबी शामिल हैं. इन ऐप से उन्हें 20,000 से 30,000 रुपये तक का लोन मिला है.

उन्होंने 2021 में इंस्टेंट लोन ऐप का इस्तेमाल करना शुरू किया और तब से उन्होंने हर महीने करीब 50,000 रुपये ब्याज के तौर पर चुकाए हैं.

मनोज ने बताया कि उनके घर के खर्चे बहुत ज़्यादा हैं और उनकी तनख्वाह से उनका खर्च नहीं चल पाता, इसलिए उन्हें अलग-अलग प्लैटफॉर्म से लोन लेना पड़ता है. जून में उन्होंने ट्रू बैलेंस से 18 प्रतिशत की ब्याज दर पर 30,000 रुपये और अतिरिक्त प्रोसेसिंग फीस ली. उन्हें 12 महीने तक 3,000 रुपये की किश्त देनी है.

उन्होंने दिप्रिंट से कहा, “जिस तरह से महंगाई बढ़ी है, तनख्वाह नहीं बढ़ी है. घर चलाना मुश्किल हो गया है और इन सबके साथ ही ऐप्स से लोन लेना जारी है. साथ ही उन्होंने कहा कि उच्च ब्याज वाले लोन ही एकमात्र विकल्प हैं. मैं एक जगह से लोन लेता हूं और दूसरी जगह की किश्त भरता हूं और जो पैसा बचता है उससे घर का खर्च चलता है.”

लेकिन पिछले साल, उनकी नौकरी चली गई और वह लगभग छह महीने तक बेरोज़गार रहे, जिससे मामला और भी खराब हो गया. मनोज ने कहा, “रिकवरी एजेंट्स ने मुझे परेशान करना शुरू कर दिया. मुझे हर रोज़ अलग-अलग जगहों से सैकड़ों कॉल आते थे और वो मुझे गालियां देते थे.”

हालांकि, नौकरी छूटने के एक महीने के भीतर ही उन्हें दिल्ली के एक यूट्यूबर कुणाल कुमार मिले, जो रिकवरी एजेंटों द्वारा परेशान किए जा रहे उधारकर्ताओं को उनके अधिकारों के बारे में बताकर उनकी मदद करते हैं. उन्होंने कहा कि वीडियो देखने से उन्हें स्थिति से बेहतर तरीके से निपटने में मदद मिली.

उत्तराखंड के पौड़ी जिले के रहने वाले नितिन ने फरवरी में नावी फिनसर्व से 18 प्रतिशत की दर से 40,000 रुपये और 3 प्रतिशत एक्स्ट्रा प्रोसेसिंग फीस पर लोन लिया था. वह 12 किश्तों में 48,000 रुपये चुका रहे हैं.

35-वर्षीय नितिन ने बताया, ‘‘घरेलू समस्याओं के कारण मुझे पैसों की ज़रूरत थी और मेरा काम भी ठीक से नहीं चल रहा था. एक दिन मैंने इंस्टाग्राम पर एक विज्ञापन देखा और अप्लाई किया और 10 मिनट में लोन मिल गया.’’

उन्होंने बताया कि ज्यादातर लोग इसलिए फंस जाते हैं क्योंकि उन्हें लोन बहुत जल्दी मिल जाता है.

अप्रैल में उन्होंने क्रेडिटबी से 22 प्रतिशत की दर से 20,000 रुपये का दूसरा लोन लिया. नितिन ने बताया कि अगर बैंक आसानी से छोटे लोन दें तो लोगों को प्राइवेट ऐप का इस्तेमाल नहीं करना पड़ेगा.

उन्होंने दिप्रिंट को बताया, ‘‘पैन और आधार कार्ड लेने के अलावा इन ऐप पर लोन देने से पहले वीडियोग्राफी भी की जाती है. उसी वीडियो का इस्तेमाल कर रिकवरी एजेंट कई दिनों तक मुझे धमकाते रहे और मेरे रिश्तेदारों को बदली हुई तस्वीरें भेजते रहे, जिससे मैं कई दिनों तक परेशान रहा. मेरे मन में आत्महत्या के विचार भी आए थे.’’

पौड़ी में कई अन्य लोग लोन ऐप के चंगुल में फंस रहे हैं. साइबर अपराध की घटनाएं भी बढ़ रही हैं, क्योंकि कई धोखाधड़ी वाले ऐप इस क्षेत्र में प्रवेश कर चुके हैं.

फरवरी में नरेंद्र मोदी के नेतृत्व वाली सरकार ने संसद को सूचित किया था कि गूगल ने सितंबर 2022 और अगस्त 2023 के बीच अपने प्ले स्टोर से 2,200 से अधिक फर्ज़ी लोन ऐप को हटा दिया है.

20-वर्षीय सुमित सिंह ने अपना जन्मदिन मनाने के लिए ट्रू बैलेंस से 32 प्रतिशत ब्याज दर पर 10,000 रुपये का लोन लिया. उन्होंने करीब 4,000 रुपये नए कपड़ों पर और बाकी पार्टी पर खर्च कर दिए. यह पहली बार था जब उन्होंने लोन लिया और अपने माता-पिता को इसकी जानकारी नहीं दी.

उन्होंने कहा, “मैं दिल्ली यूनिवर्सिटी का छात्र हूं और मेरे पास कमाई का कोई साधन नहीं है. मेरे दोस्त पार्टी का इंतज़ार कर रहे हैं.”

उन्होंने कहा कि उनके कई दोस्त भी ऐप का इस्तेमाल करते हैं. सुमित के दोस्त अंकुर गुप्ता, जो राजस्थान से हैं, ने भी तीन अलग-अलग ऐप से लोन लिया.

गुप्ता ने कहा, “मेरे माता-पिता मुझे हर महीने खर्च के लिए 15,000 भेजते हैं. दिल्ली में मैं इससे ज़्यादा खर्च करता हूं. इन ज़रूरतों को पूरा करने के लिए मैंने लोन लिया है और कुछ पैसे बचाकर किश्तें चुकाता हूं.”

गुप्ता ने हाल ही में लोन लेकर नया फोन खरीदा है. उन्होंने कहा कि यूनिवर्सिटी में देश के दूसरे हिस्सों से आने वाले कई छात्र इसी तरह से अपना खर्च चलाते हैं.

दिल्ली के शाहदरा इलाके की रहने वाली मुस्कान कौशिक ने जुलाई में गोवा की यात्रा के लिए स्लाइस से 25,000 रुपये उधार लिए थे.

उन्होंने कहा, “गोवा जाने का प्लान अचानक बना और तब तक मेरी सैलरी क्रेडिट नहीं हुई थी, इसलिए मैंने लोन लिया, जिसे मुझे नौ महीने में चुकाना है.”

उन्होंने पहले भी 20 प्रतिशत से ज़्यादा ब्याज पर ऐसे कई लोन लिए हैं.

कौशिक ने कहा कि उन्होंने उधार लिए गए पैसे का इस्तेमाल टिकट, कपड़े और होटल बुकिंग के लिए किया.

उन्होंने कहा, “मुश्किल समय में ऐप काम आते हैं क्योंकि कहीं और से इतनी जल्दी पैसे मिलना मुश्किल है, लेकिन अगर आप समय पर पैसे नहीं चुका पाते हैं, तो इनमें जोखिम भी होता है.”

छोटे लोन देने वाले लोन ऐप और NBFC की भरमार और माइक्रोफाइनेंस इंडस्ट्री की वृद्धि ने वित्तीय प्रणाली के लिए भी कुछ समस्याएं खड़ी करनी शुरू कर दी हैं.

इस महीने की शुरुआत में दिप्रिंट ने बताया था कि माइक्रोफाइनेंस उधारकर्ताओं के बीच डिफॉल्ट बढ़ रहे हैं, जिसकी वजह उधारकर्ता और उधारदाता दोनों हैं. बैंकिंग विश्लेषकों ने कहा कि उधारकर्ता कई लोन लेते हैं, उन्हें कई उधारदाताओं में फैला देते हैं और एक लोन का इस्तेमाल दूसरे लोन का भुगतान करने में करते हैं. अक्सर, उधार ली गई कुल राशि चुकाने के लिए बहुत ज़्यादा हो जाती है, जिससे डिफॉल्ट हो जाता है.

विश्लेषकों ने बताया कि उधारदाताओं की तरफ से, NBFC उधारकर्ताओं की क्रेडिट योग्यता की मज़बूत जांच नहीं कर रहे हैं, क्योंकि वह ज़िम्मेदारी से उधार देने के बजाय ज़्यादा उधार देने के आवेग में हैं.

(इस रिपोर्ट को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें)

यह भी पढ़ें: न लाभ और न ही सवारी: जयपुर, आगरा, लखनऊ जैसे शहरों के लिए मेट्रो कैसे है सिर्फ एक स्टेटस सिंबल