नई दिल्ली: बैंकों से उधार लेने को और अधिक महंगा बनाने के अपने प्रयासों के बावजूद, भारतीय रिजर्व बैंक (RBI) की ब्याज दरों में बैंक ऋण की बढ़ती मांग को रोकने में विफल रही है, दिप्रिंट द्वारा आरबीआई के आंकड़ों के विश्लेषण से पता चला है.

कोविड-19 महामारी के दौरान रेपो दर को 4 प्रतिशत (अप्रैल-2020 से अप्रैल 2022) पर स्थिर करने के बाद, आरबीआई ने बढ़ती महंगाई के को रोकने के लिए में मई 2022 में पहली बार इसे बढ़ाकर 4.4 प्रतिशत कर दिया. तब से, केंद्रीय बैंक ने दिसंबर 2022 तक कुल 185 आधार अंकों की दर से 6.25 प्रतिशत की दर से बढ़ोतरी की है.

रेपो दर वह ब्याज दर है जिस पर केंद्रीय बैंक धन की कमी के मामले में वाणिज्यिक बैंकों को उधार देता है. सैद्धांतिक रूप में, जब रेपो दर में वृद्धि की जाती है, तो वाणिज्यिक बैंकों को भी उधारकर्ताओं से उच्च ब्याज दर वसूलनी होगी. नतीजतन, एक महंगा ऋण उधारकर्ताओं को हतोत्साहित करना चाहिए और उनकी मांगों को कम करना चाहिए. इस तरह से क्रेडिट को नियंत्रित करने का अर्थ है कि कम लोग और कंपनियां ऋण लेती हैं और इससे मांग कम हो जाती है, जिसका सीधा असर मुद्रास्फीति को धीमा करने पर पड़ता है.

यह सिद्धांत है. हालाँकि, वास्तविकता इस तरह से काम नहीं करती है.

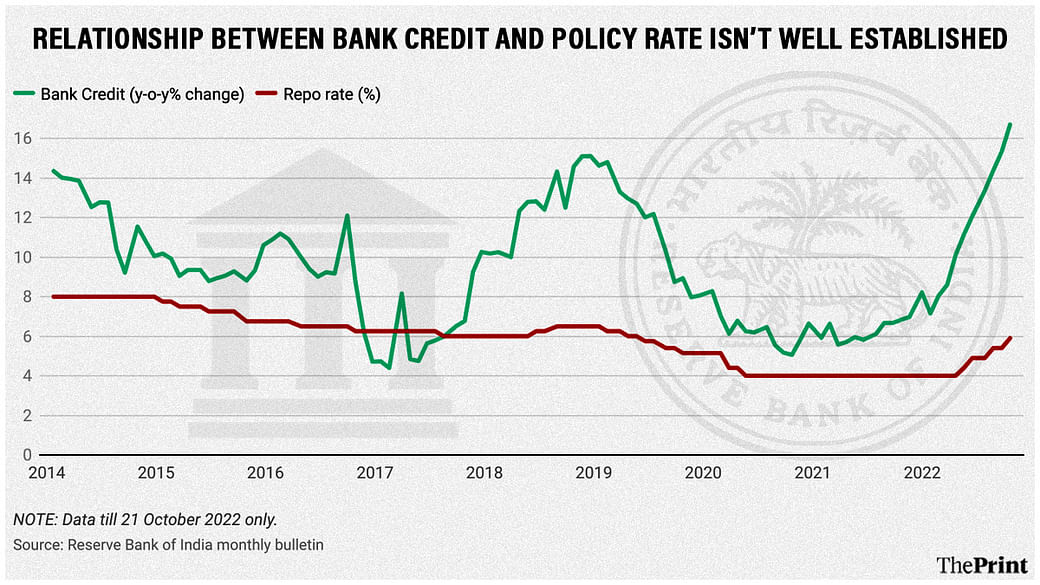

दिप्रिंट ने केंद्रीय बैंक द्वारा रेपो दर में किए गए बदलावों के खिलाफ बैंक ऋण पर आरबीआई के मासिक डेटा का विश्लेषण किया और पाया कि बैंक ऋण वृद्धि शुरू में कम थी, जबकि रेपो दर को कम रखा गया था (हालांकि यह महामारी का प्रभाव हो सकता था), लेकिन फिर शुरू हो गया बाद के महीनों में रेपो दर में काफी वृद्धि हुई थी, फिर भी यह एक त्वरित दर से बढ़ता रहा और बढ़ना जारी रहा.

मई 2020 से मार्च 2022 की अवधि के दौरान, जब रेपो दर 4 प्रतिशत रखी गई थी, बैंक ऋण में साल-दर-साल वृद्धि औसतन 6.4 प्रतिशत थी. अप्रैल 2022 तक, यह बढ़कर 10.1 प्रतिशत हो गया था, हालांकि रेपो दर अभी भी अपरिवर्तित थी.

फिर, जैसे ही रेपो दर में वृद्धि शुरू हुई – मई में 4.4 प्रतिशत, जून में 4.9 प्रतिशत, अगस्त में 5.4 प्रतिशत, और अक्टूबर में 5.9 प्रतिशत – बैंक ऋण में वृद्धि अक्टूबर 2022 में 16.7 प्रतिशत तक बढ़ी, नवीनतम महीना जिसके लिए बैंक क्रेडिट डेटा उपलब्ध है.

कहां बढ़ रहा है

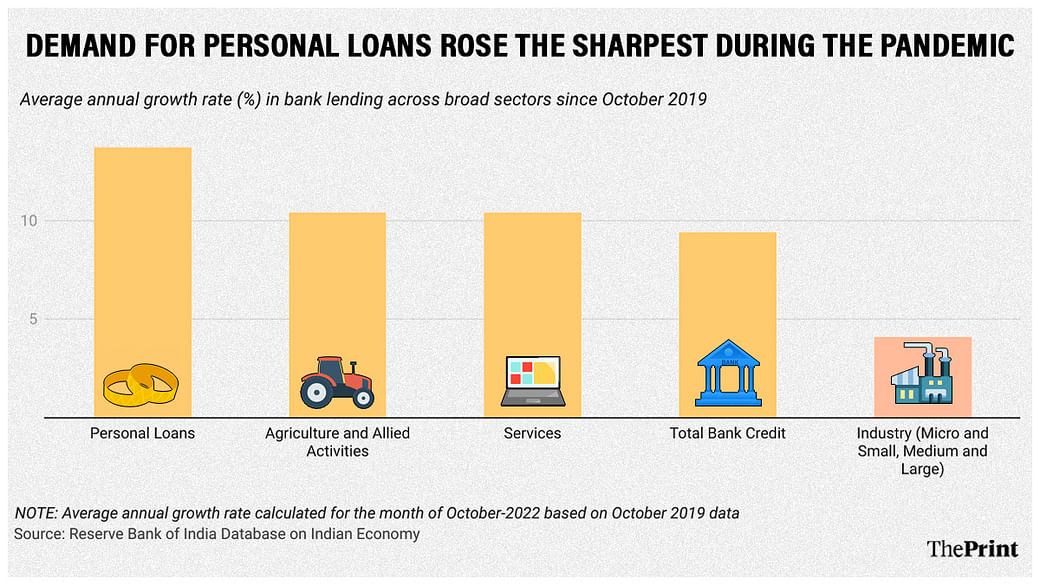

आरबीआई बैंक क्रेडिट की तैनाती के लिए क्षेत्रीय डेटा भी देता है. डेटा से पता चलता है कि महामारी के दौरान और उसके बाद, सेवाओं और व्यक्तिगत ऋणों के लिए बैंक ऋण में सबसे अधिक वृद्धि देखी गई है. अक्टूबर 2019 से, समग्र बैंक ऋण में औसतन 9.4 प्रतिशत की वृद्धि हुई है, लेकिन कई क्षेत्रों में बहुत अधिक वृद्धि देखी गई है.

कंज्यूमर ड्यूरेबल्स के लिए पर्सनल लोन जैसे लोन में सालाना औसत 51 फीसदी की दर से बढ़ोतरी हुई है, जबकि इसी अवधि के दौरान ज्वैलरी के बदले कर्ज में 44 फीसदी की बढ़ोतरी हुई है.

गैर-बैंकिंग वित्तीय निगमों और सार्वजनिक वित्तीय संस्थानों द्वारा दी जाने वाली व्यापार सेवाओं और सेवाओं में भी पर्याप्त वृद्धि दर देखी गई है.

हालांकि, औद्योगिक क्षेत्र में ऋण उठान में केवल 4.1 प्रतिशत की मामूली वृद्धि देखी गई है. यद्यपि सूक्ष्म और लघु उद्योगों ने लिए गए ऋण में 12.3 प्रतिशत की वृद्धि दर्ज की और मध्यम उद्योगों ने बैंक ऋण में 28.3 प्रतिशत वार्षिक औसत वृद्धि दर्ज की, बड़े उद्यमों के लिए ऋण में सुस्त वृद्धि इस क्षेत्र में विकास को नीचे खींच रही है.

बड़े उद्योगों का औद्योगिक क्षेत्र के कुल बैंक ऋण में 76.5 प्रतिशत हिस्सा है, और कोविड-19 के दौरान, इस खंड का ऋण पिछले तीन वर्षों में औसतन केवल 1.3 प्रतिशत बढ़ा है.

यह भी पढ़ें: दलित हितों के लिए बनी पार्टी को 1% से भी कम वोट, महाराष्ट्र में आखिर क्यों कठिन बनी हुई है RPI(A) की राह

बैंक क्रेडिट में वृद्धि के लिए उत्तरदायी कारक

बढ़ती ब्याज दरों को उधार लेने के लिए एक बाधा नहीं होने के कारण कई कारकों द्वारा समझाया जा सकता है.

नेशनल इंस्टीट्यूट ऑफ पब्लिक फाइनेंस एंड पॉलिसी की सीनियर फेलो राधिका पांडे के अनुसार, क्रेडिट में वृद्धि को आंशिक रूप से ‘दबी हुई मांग’ के लिए जिम्मेदार ठहराया जा सकता है.

पांडे ने दिप्रिंट को बताया, ‘बैंक क्रेडिट ने चालू वित्त वर्ष की शुरुआत के बाद से दोहरे अंकों में वृद्धि दिखाई है. यह आरबीआई द्वारा पॉलिसी रेपो दर में 225 आधार अंकों की बढ़ोतरी के बावजूद है. जबकि क्रेडिट में वृद्धि का एक बड़ा हिस्सा व्यक्तिगत ऋण और सेवाओं द्वारा संचालित होता है, उद्योग के लिए क्रेडिट में भी चालू वर्ष में तेजी देखी गई है.’

उद्योग को ऋण, जो 2021 में मौन था, वित्त वर्ष 2022-23 की पहली दो तिमाहियों में पुनरुद्धार देखा गया. पहली तिमाही में इसमें 9.47 प्रतिशत और दूसरी तिमाही में 12.56 प्रतिशत की वृद्धि हुई.

उन्होंने कहा कि बड़े उद्योगों को ऋण में धीमी वृद्धि के बावजूद अब गति पकड़ रही है.

उसने बताया, ‘बड़े उद्योगों के लिए ऋण भी बढ़ा है. ऐसा लगता है कि उद्योगों द्वारा उच्च लागत वाले बैंक ऋणों के पुनर्भुगतान को शामिल करते हुए मार्च 2020 के बाद शुरू हुआ कॉर्पोरेट डेलेवरेजिंग चक्र समाप्त हो गया है. उद्योग अब नए ऋण लेने की स्थिति में हैं.’

उन्होंने कहा कि व्यक्तिगत ऋण की मांग भी इस वृद्धि का कुछ कारण हो सकती है.

‘व्यक्तिगत ऋण वृद्धि को मांग में वृद्धि के लिए जिम्मेदार ठहराया जा सकता है. आवास ऋण की मांग में चालू वर्ष में उछाल देखा गया है. ब्याज दरों में बढ़ोतरी के बावजूद वाहन ऋण और टिकाऊ उपभोक्ता वस्तुओं में भी तेजी आई है, जो मांग में सुधार का संकेत है.’

आरबीआई और ऋण

एक और परिकल्पना है जो यह बता सकती है कि केंद्रीय बैंक के क्रेडिट को नियंत्रित करने के प्रयास वाणिज्यिक बैंकों के माध्यम से क्यों नहीं होते हैं.

पिछले सप्ताह आयोजित दिप्रिंट के ‘ऑफ़ द कफ’ कार्यक्रम में आईएमएफ के कार्यकारी निदेशक और पूर्व मुख्य आर्थिक सलाहकार के.वी. सुब्रमण्यन ने बताया कि कैसे आरबीआई के कदमों और वाणिज्यिक बैंकों की गतिविधियों के बीच की कड़ी पारंपरिक ज्ञान के खिलाफ जाती है.

उस बातचीत में, सुब्रमण्यन ने समझाया कि उधार अनिवार्य रूप से वाणिज्यिक बैंकों द्वारा नियंत्रित किया जाता है, जो अर्थव्यवस्था में मुद्रा आपूर्ति का 85 प्रतिशत हिस्सा है.

सुब्रमण्यन ने कहा, ‘जब वैश्विक वित्तीय संकट हुआ, तो मेरे सह-लेखक और मैंने दोनों ने देखा कि दुनिया भर के केंद्रीय बैंकों ने अर्थव्यवस्था को प्रोत्साहित करने, ऋण देने आदि के लिए बड़े उपकरण बाज़ूक निकाले.’ ‘लगभग डेढ़ दशक बाद और यहां तक कि कोविड के दौरान भी, जब उन्हीं बाज़ूकों को निकाल दिया गया था, तो हम देखते हैं कि ये नम स्क्वीब बन गए हैं.’

उनका मानना है कि लिंक अच्छी तरह से स्थापित नहीं होने का कारण उधार देने के लिए बैंक के विवेक में निहित है, उन्होंने स्पष्ट किया.

उन्होंने कहा, ‘इस बात पर ध्यान दिए बिना कि केंद्रीय बैंक बैंकों को उधार देने के लिए कितना राजी करते हैं, बैंक उधारकर्ता की चुकाने की क्षमता का आकलन करने जा रहे हैं और फिर निर्णय लेते हैं.’ ‘आपके पास वाणिज्यिक बैंकों और एक मौद्रिक आधार के साथ 85 प्रतिशत धन की आपूर्ति है – जो कि आरबीआई का डोमेन है – पूरी तरह से दो अलग-अलग धुनों पर नाच रहा है. मौद्रिक सिद्धांत दोनों को इस तरह से जोड़ता है कि वास्तविक जीवन में काम नहीं करता है.’

यह पूछे जाने पर कि क्या रेपो रेट में बढ़ोतरी का क्रेडिट ग्रोथ को धीमा करने पर प्रभाव नहीं पड़ रहा है, क्या दरों को कम किया जाना चाहिए, पांडे ने कहा कि यह बहुत कुछ मुद्रास्फीति की दर पर निर्भर करता है.

उन्होंने कहा, ‘रेपो रेट का प्रभाव पड़ा होगा, लेकिन वृद्धि (ऋण वृद्धि में) का एक बड़ा हिस्सा मांग में वृद्धि से समझाया गया है. यह कम आधार पर हो रहा है. और बड़े उद्योगों के लिए, यह कार्यशील पूंजी (लिया जा रहा है) के लिए ऋण का एक संयोजन है और तथ्य यह है कि ऋणमुक्ति चक्र समाप्त हो गया है और वे नए ऋण लेने की स्थिति में हैं.’

उन्होंने निष्कर्ष निकाला, ‘दर वृद्धि या यहां तक कि दरों को कम करने पर नीतिगत सिफारिशों को मुद्रास्फीति के प्रक्षेपवक्र द्वारा निर्धारित किया जाना चाहिए.’

गुरुवार को, सांख्यिकी और कार्यक्रम कार्यान्वयन मंत्रालय ने आंकड़े जारी किए, जिसमें दिखाया गया कि दिसंबर में खुदरा मुद्रास्फीति नवंबर के 5.88 प्रतिशत से घटकर 5.72 प्रतिशत हो गई.

(संपादनः ऋषभ राज)

(इस ख़बर को अंग्रेज़ी में पढ़नें के लिए यहां क्लिक करें)

यह भी पढ़ें: ‘टास्कमास्टर हू डिलीवर’ – कैसे तेलंगाना के पूर्व मुख्य सचिव सोमेश कुमार KCR के लिए महत्वपूर्ण बन गए