अंतर्राष्ट्रीय मुद्रा कोष (आईएमएफ) ने विश्व आर्थिक आउटलुक के अपने नवीनतम संस्करण में चालू वित्त वर्ष के लिए भारत के विकास अनुमान को जुलाई में अनुमानित 6.1 प्रतिशत से बढ़ाकर 6.3 प्रतिशत कर दिया है.

अगले वर्ष के लिए अनुमान 6.3 प्रतिशत पर बरकरार रखा गया है. अप्रैल-जून तिमाही में अपेक्षा से अधिक मजबूत खपत के कारण 20 आधार अंकों की बढ़ोत्तरी को ज़िम्मेदार ठहराया गया है. सांख्यिकी और कार्यक्रम कार्यान्वयन मंत्रालय (MoSPI) द्वारा जारी अनुमानों में निजी खपत में 6 प्रतिशत की अच्छी वृद्धि देखी गई, जो मार्च तिमाही में 2.8 प्रतिशत थी.

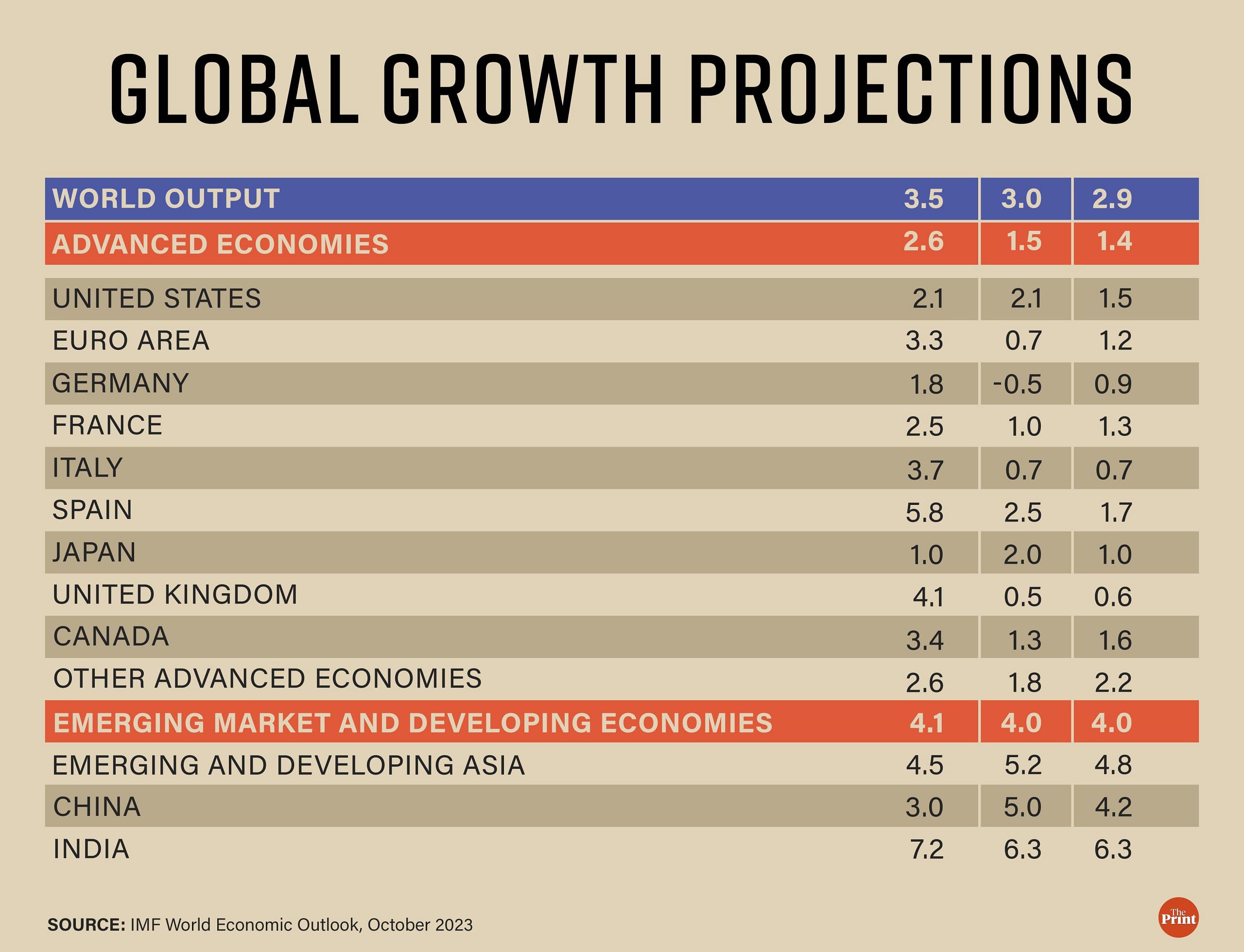

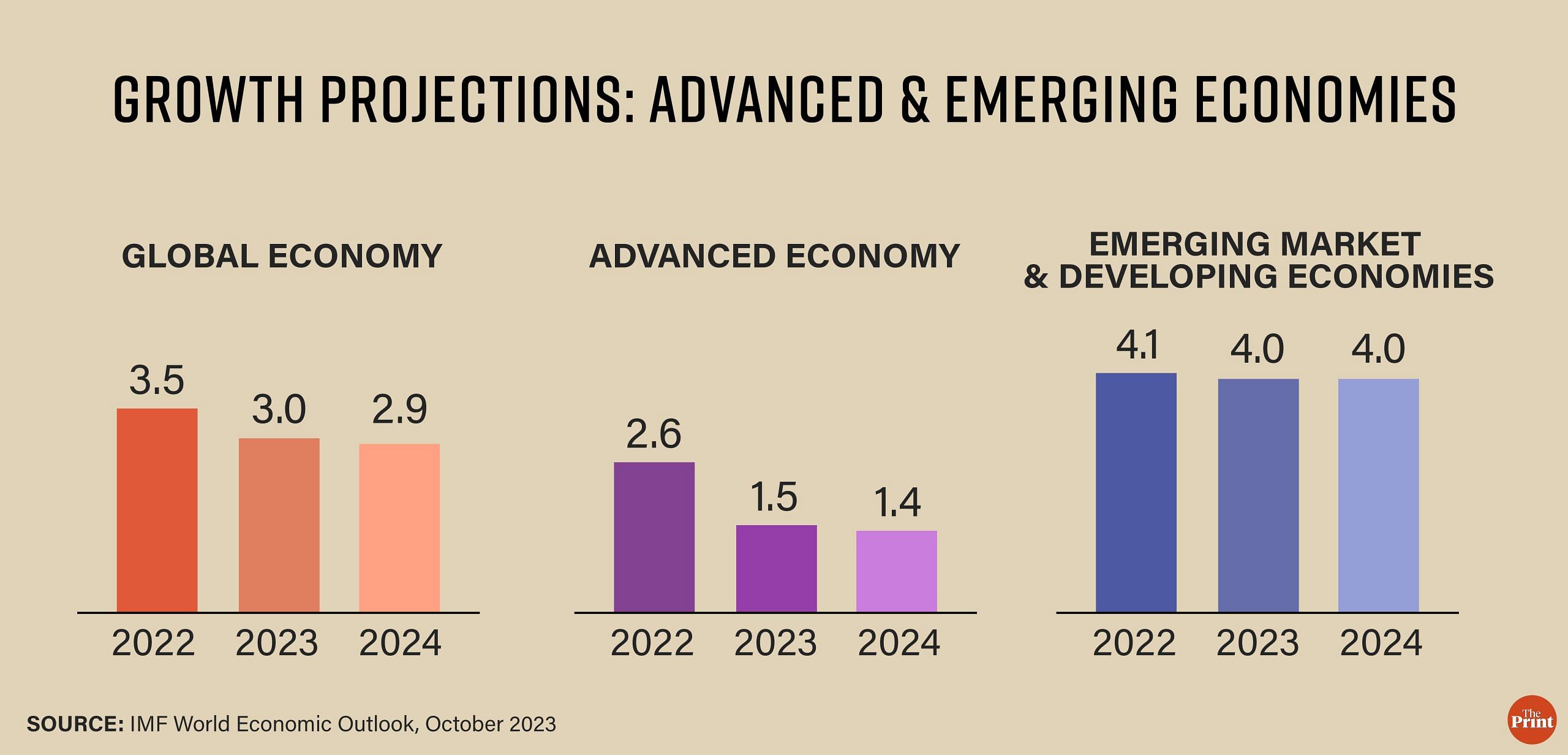

आईएमएफ का अनुमान है कि वैश्विक वृद्धि 2022 में 3.5 प्रतिशत से घटकर 2023 में 3 प्रतिशत हो जाएगी. जबकि दुनिया भर की अर्थव्यवस्थाएं महामारी और रूस-यूक्रेन युद्ध के लंबे समय तक चलने वाले प्रभावों से जूझ रही हैं, मध्य पूर्व में ताजा संघर्ष बहुपक्षीय एजेंसियों द्वारा ग्रोथ प्रोजेक्शन में अनिश्चितता पैदा कर सकता है.

भारत की जहां तक बात है तो संघर्ष के बढ़ने से यहां मुद्रास्फीति पर चिंता बढ़ सकती है और रुपये पर दबाव पड़ सकता है.

ग्लोबल ग्रोथ ट्रैजेक्ट्री में विचलन

वैश्विक विकास में गिरावट का नेतृत्व उन्नत अर्थव्यवस्थाएं कर रही हैं, विकास दर 2023 में 2.6 प्रतिशत से घटकर 2024 में 1.5 प्रतिशत होने का अनुमान है. उन्नत अर्थव्यवस्थाओं के समूह के भीतर विकास के दृष्टिकोण में भारी अंतर है. इस वर्ष अमेरिका में विकास दर 2.1 प्रतिशत रहने का अनुमान है, जो जुलाई के अपडेटेड अनुमानों की तुलना में 0.3 प्रतिशत अंक अधिक है. लचीली खपत (Resilient Consumption), सख्त श्रम बाजार और मजबूत कारोबारी माहौल के कारण 2023 के लिए विकास पूर्वानुमान में बढ़ोत्तरी हुई है.

अमेरिकी फेडरल रिजर्व ने अपनी नवीनतम बैठक में जीडीपी वृद्धि के अनुमान को भी तेजी से बढ़ा दिया है. अब उसे उम्मीद है कि जून 2023 में अनुमानित 1 प्रतिशत की तुलना में 2023 में जीडीपी 2.1 प्रतिशत की दर से बढ़ेगी. बेरोजगारी दर भी जून 2023 में 4.1 प्रतिशत की तुलना में 2023 में कम होकर 3.8 प्रतिशत होने का अनुमान है.

हालांकि, आईएमएफ का अनुमान है कि 2024 में अमेरिकी अर्थव्यवस्था की गति धीमी होकर 1.5 प्रतिशत रह जाएगी, क्योंकि मौद्रिक नीति लगातार सख्त होने और महामारी के कारण जमा हुई घरेलू बचत खत्म हो गई है, जिससे ब्याज दरों में वृद्धि के बावजूद खपत को बनाए रखने में मदद मिली है.

इसके विपरीत, यूरो क्षेत्र में वृद्धि 2022 में 3.3 प्रतिशत से गिरकर 2023 में 0.7 प्रतिशत होने का अनुमान है. जुलाई अपडेट की तुलना में, यूरो क्षेत्र में वृद्धि को 0.2 प्रतिशत अंक से नीचे रिवाइज़ किया गया है. अगले वर्ष विकास दर सुधरकर 1.2 प्रतिशत होने का अनुमान है. यूरोपीय अर्थव्यवस्थाओं की बात करें तो जर्मनी के इस वर्ष या अगले वर्ष मंदी में प्रवेश करने की संभावना है.

यूके में भी विकास दर पिछले साल के 4.1 प्रतिशत से कमजोर होकर 2023 में 0.5 प्रतिशत होने का अनुमान है. कड़ी मौद्रिक नीति और उच्च ऊर्जा कीमतों के लंबे समय तक चलने वाले प्रभाव ने इन अर्थव्यवस्थाओं में विकास की संभावनाओं को प्रभावित किया है.

उभरती अर्थव्यवस्थाओं में, 2023 के शुरुआती महीनों में देखी गई वृद्धि के बाद इस साल चीन की वृद्धि की गति कम होती दिख रही है. विकास दर 5 प्रतिशत अनुमानित है. यह रियल एस्टेट में संभावित गिरावट के कारण जुलाई के अपडेट से 0.2 प्रतिशत की गिरावट है जो कि फाइनेंशियल सेक्टर और पब्लिक फाइनेंस पर स्पिलओवर इफेक्ट के कारण है.

यह भी पढ़ेंः क्रिप्टो रेग्युलेशन, ऋण समाधान और बहुत कुछ – भारत की G20 अध्यक्षता के क्या हो सकते हैं परिणाम

मध्य-पूर्व में संघर्ष से मुद्रास्फीति का दबाव बढ़ सकता है और राजकोषीय गणित गड़बड़ा सकता है

आईएमएफ का अनुमान है कि वैश्विक मुद्रास्फीति 2022 में 9.2 प्रतिशत से घटकर 2023 में 5.9 प्रतिशत हो जाएगी. उभरती अर्थव्यवस्थाओं की तुलना में उन्नत अर्थव्यवस्थाओं में मुद्रास्फीति में तेज गिरावट देखने की उम्मीद है.

उभरती और विकासशील अर्थव्यवस्थाओं के लिए, जबकि मुद्रास्फीति नीचे की ओर है, यह लगातार ऊंची बनी हुई है. ऐसा इसलिए है क्योंकि ये अर्थव्यवस्थाएं कमोडिटी कीमतों के झटकों के प्रति अधिक संवेदनशील हैं.

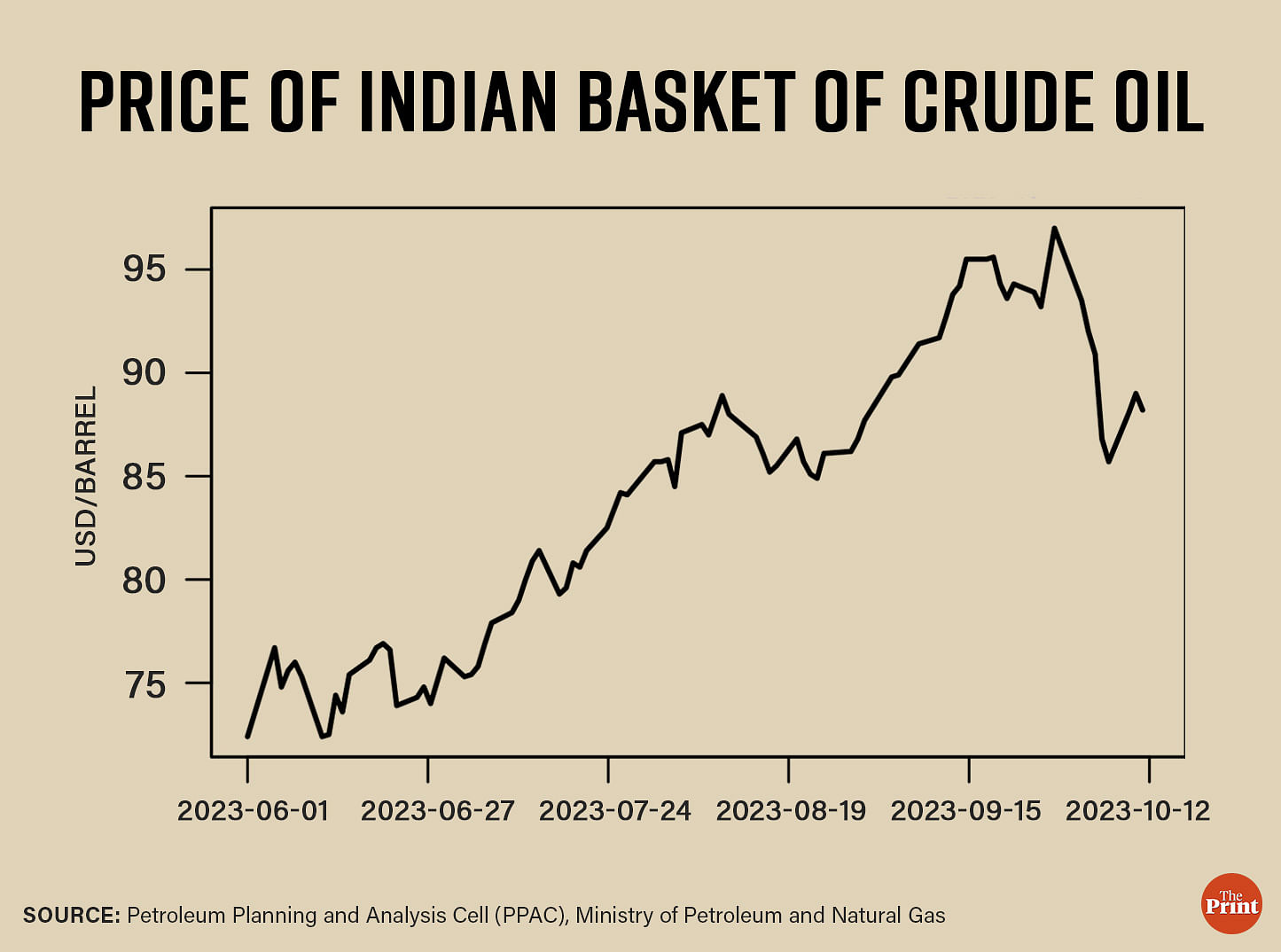

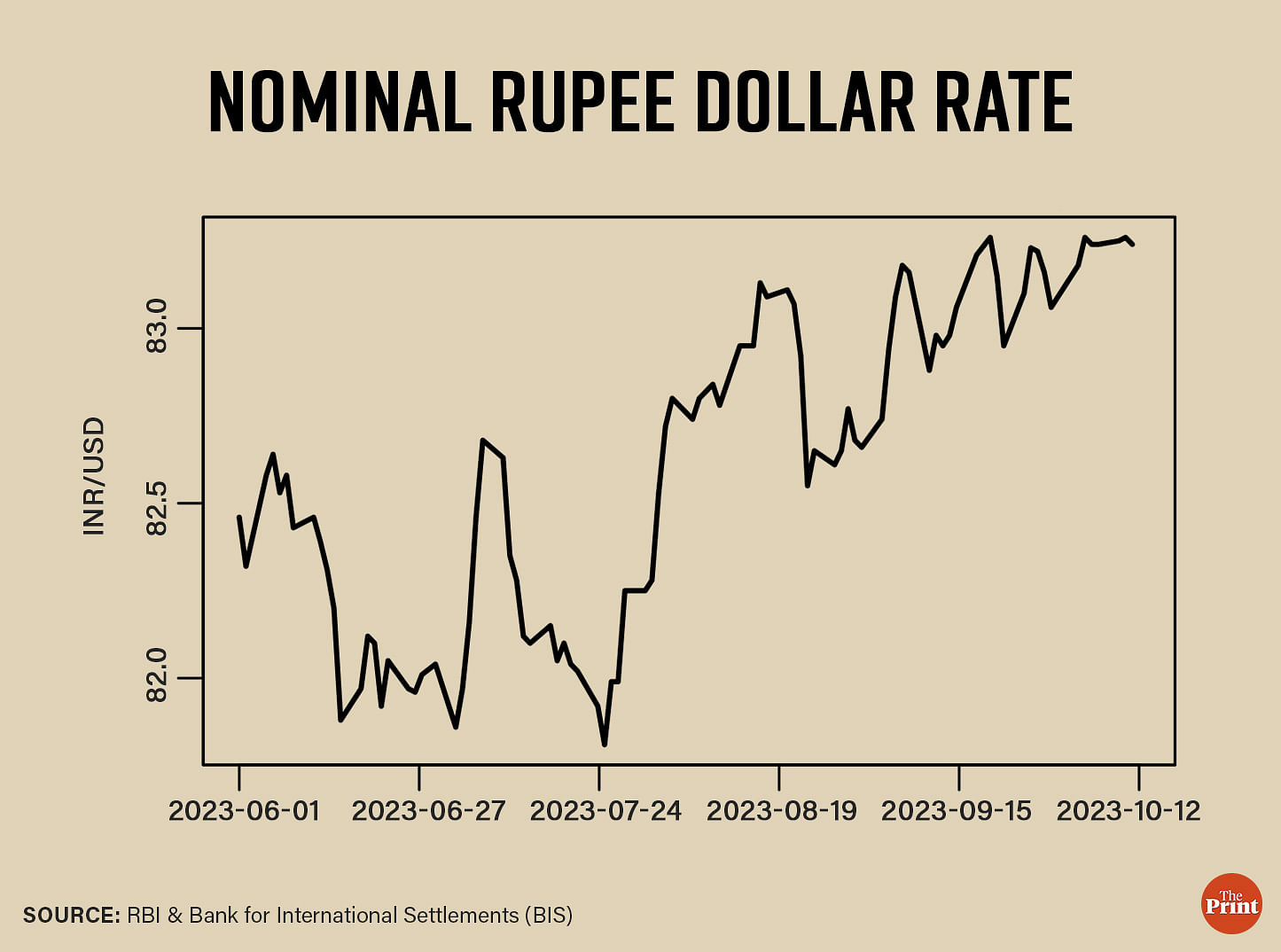

2023 में भारत के लिए मुद्रास्फीति 5.5 होने का अनुमान प्रतिशत आरबीआई के अनुमान (5.4 प्रतिशत) के लगभग समान है. इन अनुमानों में अंतर्निहित महत्वपूर्ण धारणाओं में से एक कच्चे तेल की कीमतों से संबंधित है. आरबीआई का मानना है कि चालू वित्त वर्ष की दूसरी छमाही में कच्चे तेल की कीमत 85 अमेरिकी डॉलर प्रति बैरल और विनिमय दर 82.5 रुपये प्रति डॉलर के आसपास रहेगी.

इज़रायल और हमास के बीच युद्ध छिड़ने से इन धारणाओं और पूर्वानुमानों को झटका लग सकता है. यदि संघर्ष बढ़ता है, तो यह तेल बाजारों को बाधित कर सकता है. यदि कच्चे तेल की कीमत 90 अमेरिकी डॉलर प्रति बैरल से अधिक हो जाती है, तो यह मुद्रास्फीति के दबाव को बढ़ा सकता है और मुद्रास्फीति को नियंत्रित करने में मौद्रिक नीति के कार्य को जटिल बना सकता है. आरबीआई के मुताबिक, अगर कच्चे तेल की कीमत अनुमान से 10 फीसदी ऊपर जाती है, तो घरेलू मुद्रास्फीति 30 बीपीएस तक अधिक हो सकती है.

अगर सरकार चुनाव से पहले ईंधन की खुदरा कीमतों को अपरिवर्तित रखती है, तो उसका राजकोषीय (Fiscal) गणित गड़बड़ा सकता है. कच्चे तेल की ऊंची कीमतें हमारे आयात बिल को बढ़ाएंगी, हमारे चालू खाते के घाटे को बिगाड़ेंगी और रुपये पर दबाव डालेगी.

वर्तमान में, विनिमय दर स्थिर है लेकिन आरबीआई की कल्पना से ऊपर है. बढ़ती अमेरिकी बॉन्ड पैदावार के साथ-साथ मजबूत डॉलर पहले से ही रुपये पर दबाव डाल रहा है क्योंकि विदेशी पोर्टफोलियो निवेशक भारतीय बाजारों से बाहर निकल रहे हैं.

चालू वर्ष की पहली तिमाही में चालू खाता घाटा सकल घरेलू उत्पाद का 1.1 प्रतिशत था, जो पिछले वर्ष की समान तिमाही में दर्ज सकल घरेलू उत्पाद के 2.1 प्रतिशत से काफी कम है. तेल की ऊंची कीमतों के कारण दूसरी और तीसरी तिमाही में चालू खाते का घाटा बढ़ सकता है.

वैश्विक स्तर पर सॉफ्ट लैंडिंग की संभावना चुनौतीपूर्ण हो सकती है

मुद्रास्फीति के अनुमानों में गिरावट ने आर्थिक गतिविधि में बाधा डाले बिना मुद्रास्फीति को लक्ष्य सीमा के भीतर लाने की सॉफ्ट लैंडिंग की उम्मीद को फिर से नया कर दिया है. तेल की कीमतों में निरंतर वृद्धि की स्थिति में यह चुनौतीपूर्ण हो सकता है. फिर केंद्रीय बैंकों को लंबे समय तक दरें ऊंची रखनी होगी, जिससे उधारकर्ताओं-व्यक्तियों और व्यवसायों की ऋण चुकाने की क्षमता पर प्रतिकूल प्रभाव पड़ेगा.

उच्च ब्याज दरें परिवारों और कॉर्पोरेट बैलेंस-शीट की कमजोरियों को बढ़ा सकती हैं, जिससे डिफ़ॉल्ट का जोखिम बढ़ सकता है.

(संपादनः शिव पाण्डेय)

(इस लेख को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ेंः कैसे ग्लोबल इंडेक्स में भारतीय बांड्स को शामिल करने से भारत के वित्तीय बाज़ार की क्षमता उजागर हो सकती है