जेपी मॉर्गन चेज़ एंड कंपनी ने घोषणा की है कि वह उभरते मार्केट बांड इंडेक्स में भारतीय सरकारी बांड को शामिल करेगी. ग्लोबल बांड इंडेक्स में भारतीय सरकारी बांडों को शामिल करने से निवेशक आधार (Investor Base) विविधीकरण (Diversification) को सपोर्ट करेगा.

सरकार ने 2013 में ही अपने बांडों को ग्लोबल बांड इंडेक्स में शामिल करने की संभावनाओं पर चर्चा शुरू कर दी थी, लेकिन मात्रात्मक सीमाओं (Quantitative Limits) सहित सरकारी बांडों में विदेशी निवेश पर जटिल प्रतिबंधों ने इसे शामिल करने में बाधा उत्पन्न की. इसके अलावा, लेन-देन (Transaction) के सेटलमेंट पर असहमति और अंतर्राष्ट्रीय निवेशकों के लिए कर लाभ (Tax Benefit) की कमी ने सरकारी बांडों को शामिल करने में देरी की.

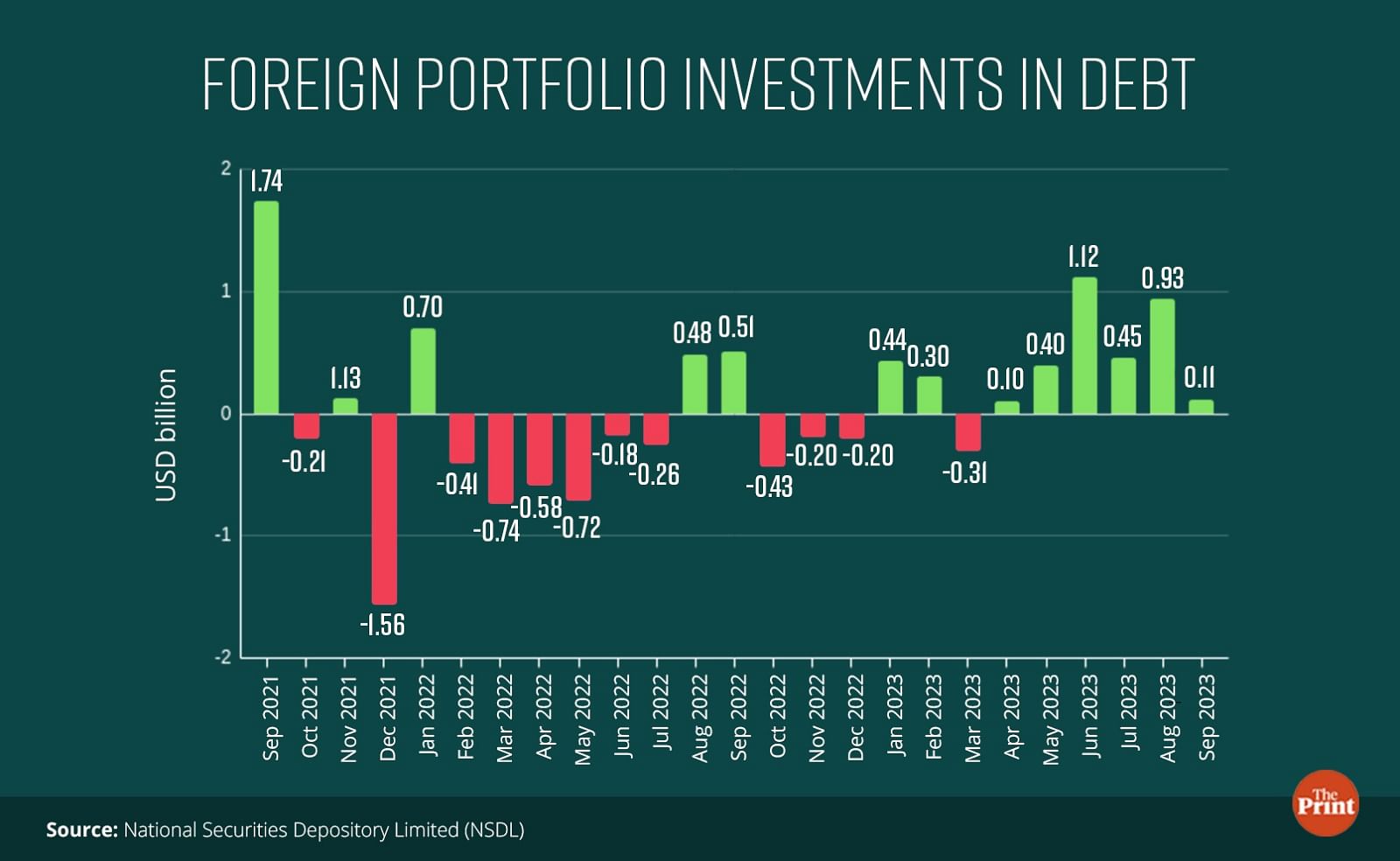

हालांकि ये बाधाएं अभी भी बनी हुई हैं, रूस के बहिष्कार के बाद सूचकांक में विविधता लाने की आवश्यकता ने भारत को शामिल करने को प्रेरित किया. ऋण में विदेशी भागीदारी पर प्रतिबंधों में ढील देने के हालिया उपायों से भी भारतीय बांडों का आकर्षण बढ़ा है.

ऋण बाजार में विदेशी निवेश पर नियंत्रण का उदारीकरण

हाल के दिनों में, आरबीआई सरकारी और कॉर्पोरेट बॉन्ड में विदेशी निवेश को नियंत्रित करने वाले नियमों को उदार बना रहा है.

इसमें एक प्रमुख मील का पत्थर मार्च 2020 में फुली एक्सेसिबल रूट (एफएआर) की घोषणा थी, जिसने विदेशी पोर्टफोलियो निवेशकों को सरकारी प्रतिभूतियों के चुनिंदा सेट तक असीमित ऐक्सेस प्रदान किया.

अच्छी पत्रकारिता मायने रखती है, संकटकाल में तो और भी अधिक

दिप्रिंट आपके लिए ले कर आता है कहानियां जो आपको पढ़नी चाहिए, वो भी वहां से जहां वे हो रही हैं

हम इसे तभी जारी रख सकते हैं अगर आप हमारी रिपोर्टिंग, लेखन और तस्वीरों के लिए हमारा सहयोग करें.

एफएआर (FAR) के माध्यम से सरकारी प्रतिभूतियों में विदेशी निवेश पर लगी सीमा को हटाने से वैश्विक बांड सूचकांकों में सरकारी बांडों को शामिल करने का मार्ग प्रशस्त हुआ. जेपी मॉर्गन ने घोषणा की कि एफएआर के तहत जारी बांड को इंडेक्स में शामिल किया जाएगा. वर्तमान में, इस रूट के ज़रिए जारी किए गए 23 बांड, जिनका कुल मूल्य लगभग 330 बिलियन अमेरिकी डॉलर है, को इंडेक्स में शामिल किया जाएगा.

निवेशक आधार का विविधीकरण

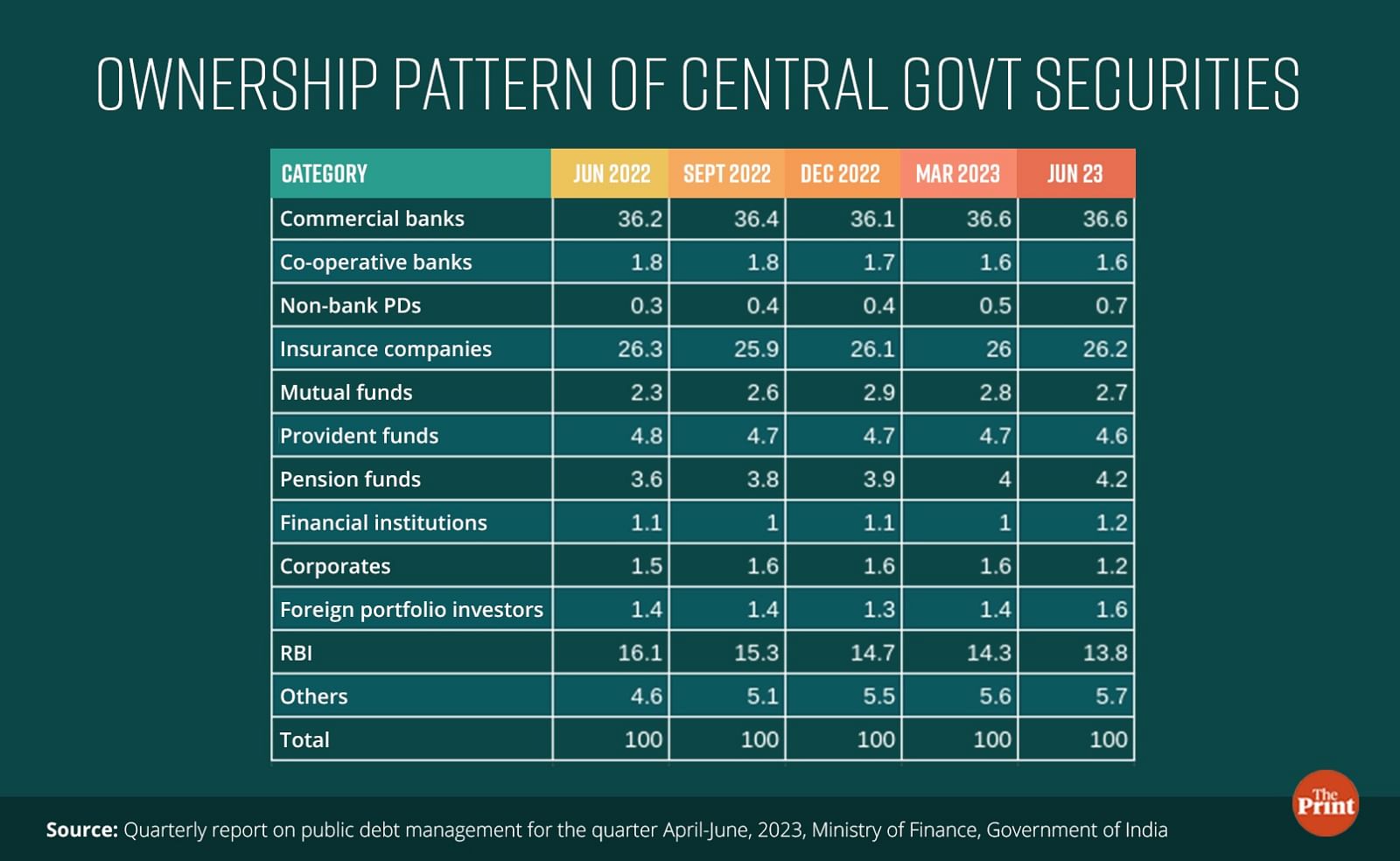

ऋण बाजार (Debt Market) की प्रमुख सीमाओं में से एक यह है कि वर्तमान निवेशक आधार काफी हद तक कैप्टिव नेचर का है. बैंक और बीमा कंपनियां जैसे निवेशक सरकारी प्रतिभूतियों की न्यूनतम होल्डिंग पर आरबीआई के नियमों के अधीन हैं. बैंक वैधानिक तरलता अनुपात (एसएलआर) के अधीन हैं, जिसके तहत उन्हें सरकारी प्रतिभूतियों में मांग और समय देनदारियों (Demand and Time Liabilities) का एक निश्चित प्रतिशत रखने की आवश्यकता होती है. निवेशक आधार (Investor Base) में कैप्टिव खरीदारों का एक बड़ा हिस्सा राजकोषीय अनुशासन (Fiscal Discipline) को प्रभावित करता है. कई विशेषज्ञ समितियां एसएलआर में कटौती की सिफारिश कर चुकी हैं. समय के साथ एसएलआर में वास्तव में कमी आई है और वर्तमान में यह 19 प्रतिशत पर है.

सार्वजनिक ऋण प्रबंधन (Public Debt Management) पर सरकार की तिमाही रिपोर्ट से पता चलता है कि 60 प्रतिशत से अधिक बकाया सरकारी प्रतिभूतियां (Outstanding Government Securities) कॉमर्शियल बैंकों और बीमा कंपनियों के पास हैं. विदेशी पोर्टफोलियो निवेशकों की हिस्सेदारी 2 फीसदी से भी कम है. ग्लोबल बांड इंडेक्स में सरकारी बांडों को शामिल करने से सरकारी प्रतिभूतियों में विदेशी निवेशकों की हिस्सेदारी बकाया स्टॉक के 3-4 प्रतिशत तक बढ़ने की संभावना है.

यह भी पढ़ेंः अच्छी लोन ग्रोथ, पूंजी की आसान उपलब्धता- बैंकिंग सेक्टर की सफलता के पीछे का क्या है राज़

इस समावेशन (Inclusion) से सरकारी बांड्स में 10 महीने की अवधि में 20-25 बिलियन अमेरिकी डॉलर आ सकते हैं क्योंकि भारत को सूचकांक में धीरे-धीरे 10 प्रतिशत का वेटेज मिलेगा.

क्राउडिंग-इन और उधार की कम लागत

विदेशी निवेशकों की अधिक भागीदारी से घरेलू वित्तीय संस्थान निजी क्षेत्र को ऋण देने की बेहतर क्षमता में होंगे. विदेशी निवेशकों की अधिक रुचि के साथ, सरकारी बांड्स की मांग बढ़ सकती है, जिसके परिणामस्वरूप उधार लेने की लागत कम हो सकती है. इससे कॉरपोरेट क्षेत्र के लिए उधार लेने की लागत कम करने में भी मदद मिलेगी.

राजकोषीय विवेक और मैक्रो इकोनॉमिक स्थिरता पर फोकस

टेपर टैंट्रम प्रकरण से पता चला कि नाजुक बाहरी और राजकोषीय संतुलन (Fragile External and Fiscal Balances) वाले देश विशेष रूप से विदेशी धन के अचानक बाहर निकलने के प्रति संवेदनशील थे. जब अमेरिकी फेडरल रिजर्व ने अपनी बांड खरीद कम करने का फैसला किया तो भारत प्रभावित देशों में से एक था.

ग्लोबव इंडेक्स में भारत के बांड को शामिल करने और निवेशक आधार के व्यापक विविधीकरण के लिए, एक मीट्रिक जिस पर गंभीरता से नजर रखी जाएगी वह है सरकार का राजकोषीय घाटा लक्ष्य (Fiscal Deficit Target). जबकि सरकार अपने राजकोषीय घाटे को चालू वर्ष में सकल घरेलू उत्पाद के 5.9 प्रतिशत और 2025-26 तक सकल घरेलू उत्पाद के 4.5 प्रतिशत तक लाने के लिए प्रतिबद्ध है, निर्धारित लक्ष्यों से विचलन के कारण विदेशी फंड का आउट फ्लो हो सकता है, जिससे हाई यील्ड हो सकती है.

इसके अलावा, सरकार के व्यय या खर्च की गुणवत्ता, करों में उछाल, ऑफ-बजट देनदारियों पर निर्भरता और संपूर्ण वित्तीय ढांचा अधिक जांच के अधीन होगा.

इसलिए राजकोषीय फ्रेमवर्क को अधिक पारदर्शी और जवाबदेह बनाने के लिए सुधारों के साथ सरकारी बांडों को शामिल करने की आवश्यकता है. निवेशकों को स्पष्ट राजकोषीय मार्ग (Clear Fiscal Glide Path) बताने के लिए राजकोषीय उत्तरदायित्व और बजट प्रबंधन (एफआरबीएम) कानून में संशोधन करना एक आवश्यक पहला कदम है. संशोधित एफआरबीएम इस बात पर भी स्पष्टता प्रदान करेगा कि सरकार अगले कुछ वर्षों में अपने कर्ज को कैसे कम करने की योजना बना रही है.

भारत के भुगतान संतुलन और चालू खाते की स्थिति को भी विदेशी निवेशकों से अधिक जांच का सामना करना पड़ेगा. इस प्रकार, भारत को अपने वृहत बुनियादी सिद्धांतों (Macro Fundamentals) में सुधार पर ध्यान केंद्रित करना जारी रखना चाहिए.

इम्पॉसिबिल ट्रिनिटी को मैनेज करने में चुनौतियां सामने आ सकती हैं

रुपये में मूल्यवर्ग वाले सरकारी बांडों में विदेशी फंडों का प्रवाह आरबीआई के ‘इम्पॉसिबिल ट्रिनिटी’ के प्रबंधन पर ध्यान केंद्रित करेगा. अधिक विदेशी प्रवाह के साथ, रुपये की मांग बढ़ेगी. इससे रुपये पर मूल्यवृद्धि का दबाव पड़ेगा. यदि आरबीआई विनिमय दर को प्रबंधित करने और रुपये को मजबूत होने से रोकने का विकल्प चुनता है, तो यह डॉलर को अवशोषित (Mop up) करेगा और रुपये की आपूर्ति करेगा, जिससे तरलता और मुद्रास्फीति का खतरा होगा. इसके बाद अतिरिक्त तरलता को ख़त्म करने के लिए उपकरणों का उपयोग करने की आवश्यकता होगी. मुद्रास्फीति और तरलता प्रबंधन के साथ-साथ विनिमय दर प्रबंधन चुनौतीपूर्ण हो सकता है और बाजार को भ्रामक संकेत दे सकता है.

ग्लोबल बांड इंडेक्स में भारतीय सरकारी बांडों को शामिल करने से भारत के वित्तीय बाजार के लिए अपार संभावनाएं हैं. संबंधित चुनौतियों से प्रभावी ढंग से निपटने के लिए मैक्रो-स्थिरता और राजकोषीय विवेक पर ध्यान केंद्रित करना जारी रखना होगा.

(राधिका पांडेय नेशनल इंस्टीट्यूट ऑफ पब्लिक फाइनेंस एंड पॉलिसी (एनआईपीएफपी) में एसोसिएट प्रोफेसर हैं. व्यक्त किए गए विचार निजी हैं)

(संपादनः शिव पाण्डेय)

(इस लेख को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ेंः क्रिप्टो रेग्युलेशन, ऋण समाधान और बहुत कुछ – भारत की G20 अध्यक्षता के क्या हो सकते हैं परिणाम