किसी भी सरकार के लिए बिना किसी किंतु-परंतु के आर्थिक सफलता की कहानी का दावा करना दुर्लभ है – उस सफलता के लिए हमेशा कुछ योग्यताएं होती हैं. हालांकि, नरेंद्र मोदी सरकार बैंकिंग क्षेत्र में यथासंभव सफलता हासिल करने के करीब पहुंच गई है. चाहे आप नॉन-परफॉर्मिंग एसेट्स (एनपीए), मुनाफे, ऋण में वृद्धि, या बाहरी झटकों के प्रति मजबूती को देखें, भारतीय बैंकिंग सेक्टर पांच साल पहले की तुलना में आज काफी मजबूत है.

पूरे सेक्टर की समस्याओं का बिल्कुल स्पष्ट तरीके से पता लगाना पाना भी काफी मुश्किल होता है. आमतौर पर किसी सेक्टर में समस्या के लिए कई कारक ज़िम्मेदार होते हैं. हालांकि, बैंकिंग क्षेत्र के मामले में, यह बिल्कुल स्पष्ट है कि इसकी समस्याएं यूपीए सरकार के कार्यकाल के दौरान ‘प्रोत्साहित’ की गई ज़रूरत से ज्यादा ऋण देने की प्रथाओं के कारण शुरू हुई.

यह दिखाने के लिए पर्याप्त से अधिक वास्तविक सबूत हैं कि यूपीए काल के दौरान बैंक ऋण की गुणवत्ता बद से बद्तर हो गई थी. बिना उचित जांच-पड़ताल के कि क्या उधार लेने वाले व्यक्ति को इसकी ज़रूरत है या उधार लेने वाला व्यक्ति इसे चुकता भी कर पाएगा, गवर्नमेंट-फ्रैंडली कॉर्पोरेट्स को भारी ऋण दिए गए थे.

2015 में, नेशनल हाइवेज़ एसोसिएशन ऑफ इंडिया (एनएचएआई) के एक पूर्व अध्यक्ष ने निजी तौर पर स्थिति के बारे में दुख जताया था.

ज़ाहिर तौर पर होता यह था कि मान लीजिए एनएचएआई एक कंपनी को हाईवे के एक हिस्से के निर्माण के लिए किसी को 300 करोड़ में ठेका देता था. तो वह कंपनी बैंकों से संपर्क करती थी अपेक्षित रकम से दोगुनी राशि के ऋण की मांग करती थी. बैंक बिना उचित जांच-पड़ताल किए, और अक्सर राजनीतिक नेताओं के दबाव में, ऋण जारी कर देते थे. अच्छे समय में भी, डेवलपर्स को हाईवे प्रोजेक्ट्स में अपने इन्वेस्टमेंट को वापस पाने में दशकों लग जाते हैं. चूंकि ऋण का आकार परियोजना की लागत से दोगुना था, इसलिए स्वाभाविक रूप से समय के साथ इसे खराब हो ही जाना था.

और ये सिर्फ एक सेक्टर की बात थी. इस प्रकार के ऋणों का वितरण विभिन्न सेक्टर्स में किया जा रहा था.

यदि आपको मेरी बात मानने में दिक्कत आ रही हो तो, आप दो पूर्व आरबीआई गवर्नरों की बात सुनें, जिनमें से एक को यूपीए द्वारा नियुक्त किया गया था और दूसरे को मोदी सरकार द्वारा नियुक्त किया गया था. संसदीय समिति द्वारा जब रघुराम राजन से पूछा गया कि बैंक एनपीए इतनी तेजी से क्यों बढ़ा है, तो उन्होंने 2021 में कहा था, “2006-2008 की अवधि में बड़ी संख्या में खराब ऋण (Bad Loans) दिए गए”. उन्होंने कहा कि बहुत सारे ऋण “अच्छी पहुंच वाले लोगों को दिए गए जिनका पहले से ही ऋण चुकता न करने का रिकॉर्ड था”.

आरबीआई में उनके उत्तराधिकारी उर्जित पटेल ने भी यूपीए के प्रति अधिक नरमी नहीं दिखाई. पद छोड़ने के बाद, 2020 में प्रकाशित एक पुस्तक में, पटेल ने लिखा कि यूपीए सरकार ने “महत्वपूर्ण लाभांश पाने के बावजूद सरकारी बैंकों में जोखिम नियंत्रण पर सवाल नहीं उठाया”, और पर्याप्त कड़ाई के साथ जांच नहीं करने के लिए आरबीआई को भी दोषी ठहराया.

2012-13 में कुल बैंक ऋण में 20 प्रतिशत की भारी वृद्धि हुई और 2014-15 में यह बढ़ोत्तरी 14 प्रतिशत की रही. यदि ऋण की गुणवत्ता अच्छी होती तो यह अपने आप में कोई समस्या नहीं होती. लेकिन ऐसा नहीं था.

एनपीए

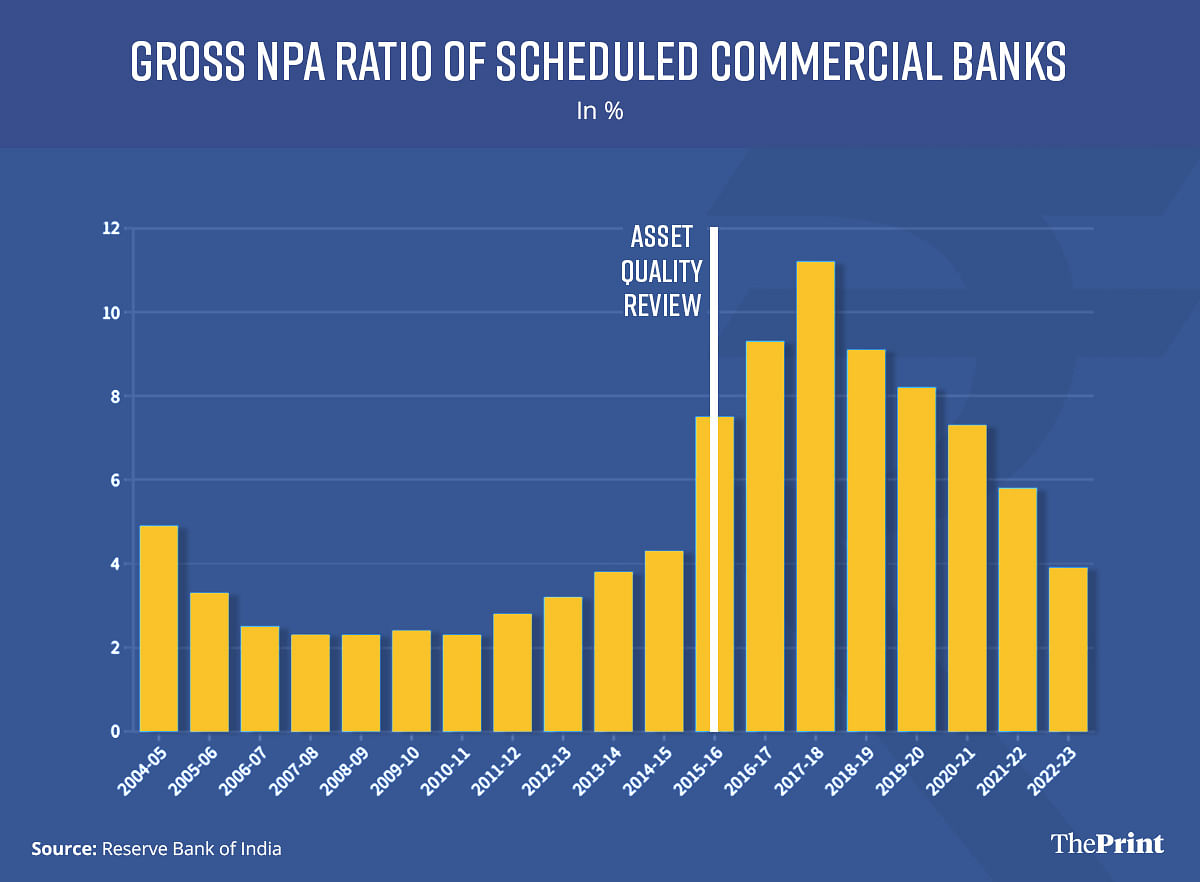

सकल एनपीए 2011-12 में ही बढ़ना शुरू हो गया था, लेकिन अगले कुछ वर्षों में इसमें तेजी आई. सकल एनपीए का अनुपात यूपीए के अंतिम वर्ष, 2011-12 में 2.8 प्रतिशत से तेजी से बढ़कर 2013-14 में 3.8 प्रतिशत हो गया. यह यहीं नहीं रुका, जैसे-जैसे ज़्यादा से ज़्यादा ऋण खराब होने लगे, 2014-15 में खराब ऋणों या बैड लोन्स का अनुपात बढ़कर 4.3 प्रतिशत हो गया.

यह भी पढ़ेंः मोदी सरकार का अंदाज़ा नहीं था कि TCS रेट में बढ़ोत्तरी से लोग नाराज़ होंगे, लेकिन इसने सबक नहीं सीखा

यही वह समय था जब आरबीआई – जिसके अध्यक्ष अभी भी राजन थे – और सरकार को समस्या की गंभीरता का अहसास होना शुरू हुआ. उन्होंने एक एसेट क्वालिटी रिव्यू शुरू किया, जो 2015 में पूरा हुआ और समस्या को सबके सामने लेकर आए.

पहले से जिनके बारे में पता नहीं था उन सभी खराब ऋणों की पहचान करने की वजह से सकल एनपीए अनुपात एक वर्ष के भीतर 7.5 प्रतिशत तक बढ़ गया.

अगले कुछ साल तक ज़्यादा से ज़्यादा खराब ऋणों को आधिकारिक एनपीए की श्रेणी में लाया गया, जिसका मतलब था कि मार्च 2018 तक, एनपीए अनुपात बढ़कर 11.2 प्रतिशत हो गया था, जो कि रुलाने वाला था. और तभी इसको सही करने का काम ज़ोर-शोर से शुरू हुआ.

इनमें से एक कदम था सार्वजनिक क्षेत्र के कमज़ोर बैंकों को मजबूत बैंकों के साथ विलय करना. जिसका नतीजा यह हुआ कि जहां 2017 के अंत तक सार्वजनिक क्षेत्र में 20 बैंक थे, वहीं अब उनकी संख्या केवल 12 रह गई है. इसके अलावा बड़ी संख्या में ऋणों को राइट-ऑफ करने के साथ बैंकों की बैलेंस शीट को भी ठीक करने का काम शुरू किया गया.

लेकिन, राइट-ऑफ करना ऋण माफी या लोन वेवर नहीं है. लोन वेवर के विपरीत, राइट-ऑफ में ऋण वसूली की प्रक्रिया जारी रहती है. उन्हें सिर्फ बैलेंस शीट से हटा दिया गया है ताकि नए ऋण देना जारी रखा जा सके.

आरबीआई नियमों के तहत राइट-ऑफ एक तकनीकी आवश्यकता है जो मोदी सरकार के सत्ता में आने से काफी पहले से मौजूद है. हालांकि, राइट-ऑफ किए गए लोन के वसूली की दर निश्चित रूप से काफी खराब है. इस अच्छा विकल्प यह होगा कि उन्हें बैलेंस शीट पर छोड़ दिया जाए क्योंकि यह बैकिंग प्रक्रिया को बाधित कर रहा है.

इसी सोच के कारण आरबीआई ने समझौता निपटान प्रणाली (compromise settlement system) अपनाया है. जो मिल रहा है उसे ले लेना ऋण को कानूनी प्रक्रिया में फंसाने से कहीं बेहतर है. जब लोन डिफॉल्ट की बात आती है तो वित्तीय अपराध को क्रिमिनल अपराध से अलग करना ही आगे बढ़ने का सही तरीका है.

दूसरी चीज़ जो हुई वह थी बड़े कॉरपोरेट्स द्वारा लिए जाने वाले कर्ज़ में मंदी. विभिन्न बैंकरों ने अनौपचारिक रूप से कहा है कि इन ऋणों के एनपीए बन हो जाने के डर से बैंक बड़े कॉरपोरेट्स को ऋण देने के प्रति सावधान हो गए हैं. इसके बजाय, उन्होंने छोटी कंपनियों और लोगों को ऋण देने का विकल्प चुना, क्योंकि दोनों के ऋण चुकता करने का ट्रैक रिकॉर्ड बेहतर है.

इसके साथ ही, बड़े कॉरपोरेट्स ने भी कम ऋण मांगना शुरू कर दिया क्योंकि आर्थिक मंदी ने उनकी निवेश योजनाओं को प्रभावित करना शुरू कर दिया. तो, संक्षेप में, बैंक बड़े ऋण नहीं देना चाहते, और कंपनियां भी ऋण लेना नहीं चाहतीं. इससे बैंकों को अपनी गंदगी को साफ करने का मौका मिल गया. पूरे समय, प्रबंधकीय और विनियामक सुधार तेजी से जारी रहे.

तो, अब हम ऐसी स्थिति में हैं जहां कुल एनपीए 2018-19 से हर साल गिर रहा है, और मार्च 2023 तक 3.9 प्रतिशत पर वापस आ गया है.

यह अपने आप में काफी प्रभावशाली उपलब्धि होती. तथ्य यह भी है कि सार्वजनिक क्षेत्र के बैंक अब भारी मुनाफा कमाने लगे हैं, और बैंकिंग क्षेत्र में अविश्वसनीय सुधार होता दिख रहा है.

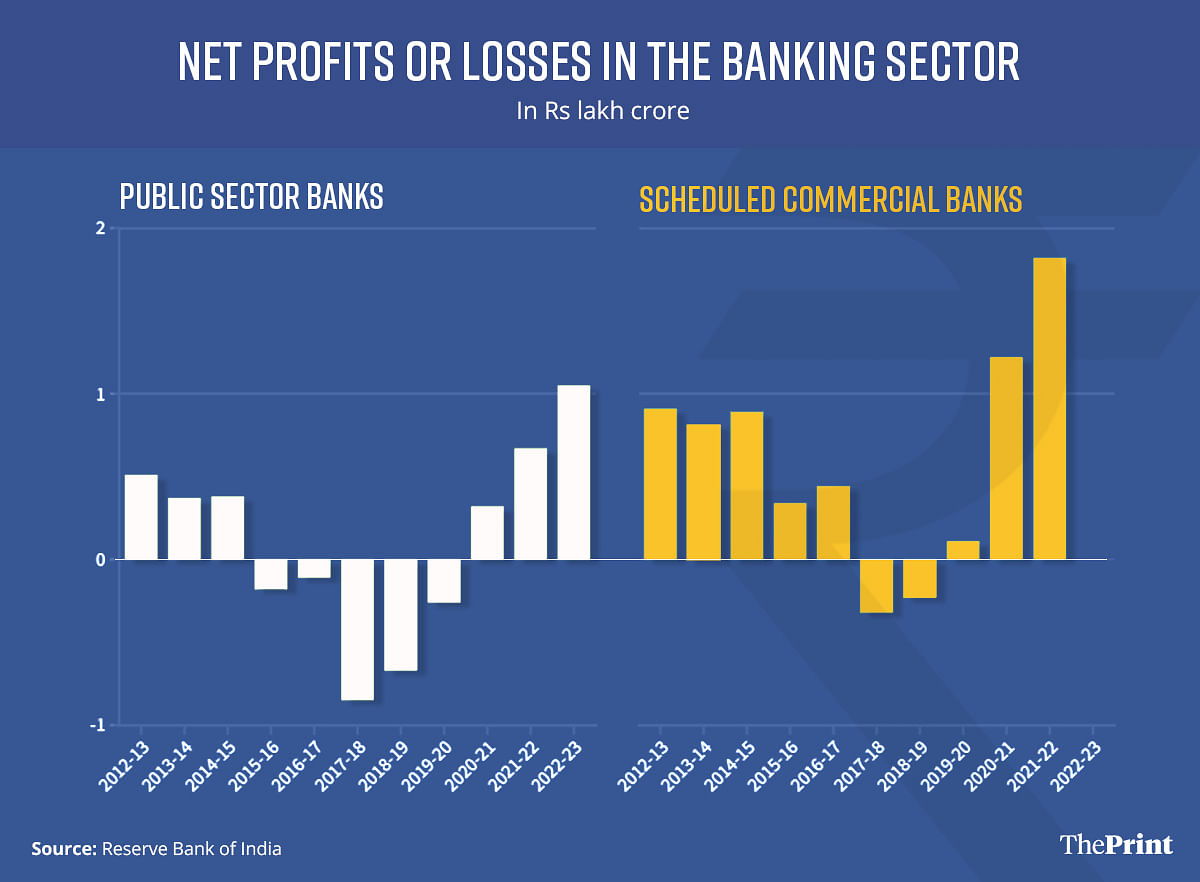

सार्वजनिक क्षेत्र के बैंकों और अनुसूचित वाणिज्यिक बैंकों का लाभ

जैसे-जैसे एनपीए बढ़ना शुरू हुआ, बैंकिंग लाभप्रदता घटने लगी. 2015-16 में सार्वजनिक क्षेत्र के बैंक घाटे में चले गए, और जल्द ही 2017-18 तक पूरा बैंकिंग सेक्टर ही घाटे में जाने लगा. बैलेंस शीट को क्लीन-अप करने के बाद 2020-21 में लाभप्रद स्थिति में आने से पहले तक, सार्वजनिक क्षेत्र के बैंक पांच साल तक घाटे में रहे. तब से, 2022-23 में मुनाफा 1.05 लाख करोड़ रुपये तक पहुंच गया है, जो पिछले वर्ष से 57 प्रतिशत अधिक है.

यह सब तब है जब सार्वजनिक क्षेत्र के बैंक ग्रामीण भारत सहित प्रत्येक वयस्क भारतीय को एक बैंक खाता प्रदान करने के लक्ष्य पर जोर दे रहे हैं.

यह बदलाव सिर्फ सार्वजनिक क्षेत्र के बैंकों में ही नहीं है. निजी बैंकों ने अपने मुनाफे में वृद्धि देखी है, और अब हमारे पास एचडीएफसी और एचडीएफसी बैंक का विलय हो गया है, जो बाजार पूंजीकरण के हिसाब से दुनिया का चौथा सबसे बड़ा बैंक बन गया है. आईडीएफसी और आईडीएफसी फर्स्ट बैंक ने भी इसी तरह के विलय की घोषणा की है.

यही कारण है कि जब इस साल की शुरुआत में अमेरिकी और यूरोपीय बैंकों में संकट शुरू हुआ तो भारतीय बैंक, नियामक या यहां तक कि भारतीय बैंकिंग शेयरों के निवेशक भी चिंतित नहीं थे. उन्हें विश्वास था कि भारतीय बैंकिंग सिस्टम प्रभावित नहीं होगी. यह लचीलापन आने में काफी समय लग गया है, और भारतीय अर्थव्यवस्था के लिहाज़ से देखें तो यह बिल्कुल भी जल्दी नहीं आया है.

(व्यक्त किए गए विचार निजी हैं.)

(संपादनः शिव पाण्डेय)

(इस लेख को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढे़ंः मोदी सरकार स्प्लिट पर्सनैलिटी का शिकार है- विनिवेश पर इनोवेटिव और क्रेडिट कार्ड खर्च पर पिछड़ी सोच वाली