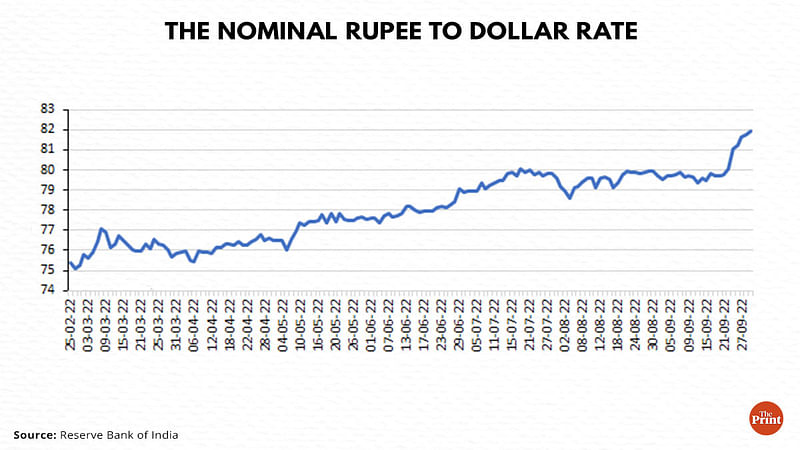

भारत के विदेशी मुद्रा भंडार में लगातार सातवें हफ्ते गिरावट दर्ज की गई और 16 सितंबर को खत्म हुए सप्ताह में यह गिरकर 45.6 अरब डॉलर के स्तर पर पहुंच गया. यह 2 अक्तूबर 2020 के बाद का न्यूनतम स्तर है. इसका बड़ा कारण यह है कि रिजर्व बैंक ने रुपये की कीमत में गिरावट को रोकने के लिए मुद्रा बाजार में बढ़चढ़कर दखल दी. कुछ दिनों पहले तक तो रिजर्व बैंक ने रुपये की कीमत को 80 डॉलर की सीमा पर रोके रखा.

डॉलर की कीमत में निरंतर उछाल के कारण रिजर्व बैंक को रुपये को बाजार के फंडामेंटल्स से जुड़ने की छूट देनी पड़ेगी और उसे संभालने के लिए दूसरे उपाय अपनाने पड़ेंगे. यह महत्वपूर्ण है क्योंकि रिजर्व चालू खाते में सरप्लस की वजह से नहीं बना है बल्कि पूंजी की आवक के कारण बना है, और इस पूंजी में हाल के महीनों में काफी उथल पुथल मची है.

डॉलर में तेजी

कैलेंडर वर्ष के शुरू से, अमेरिकी फेडरल रिजर्व दरों में वृद्धि की घोषणाएं कर रहा है. फेडरल फंड रेट अब 3 से 2.25 प्रतिशत के बीच है. फेडरल ओपेन मार्केट कमिटी (एफओएमसी) के सदस्यों का कहना है कि फेडरल फंड रेट 2022 के अंत तक 4.4 फीसदी और 2023 में 4.6 फीसदी होगी. इसका अर्थ हुआ कि अभी दरों में और वृद्धि होगी.

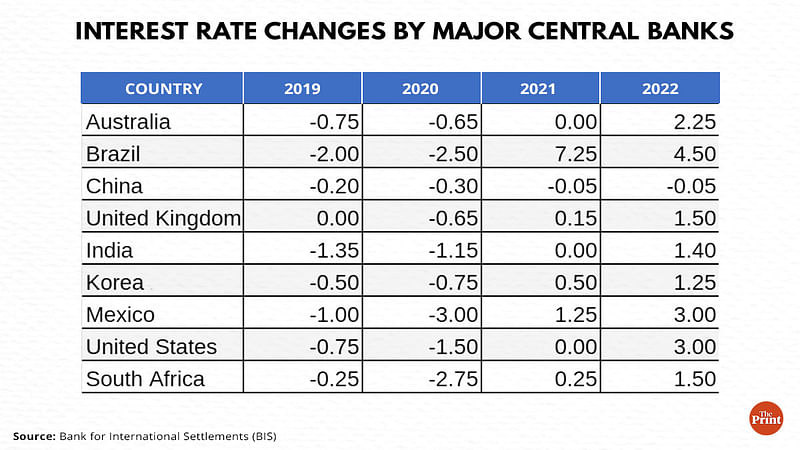

इससे डॉलर ज्यादा आकर्षक बन जाता है. दूसरे देशों के केंद्रीय बैंक भी दरों में वृद्धि कर रहे हैं लेकिन अमेरिकी फेड की तुलना में धीमी गति से.

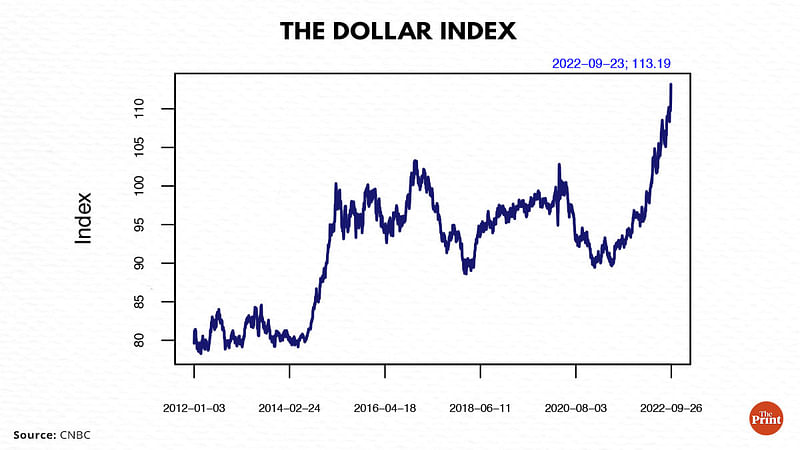

उदाहरण के लिए, बैंक ऑफ इंग्लैंड ने दरों में 1.5 फीसदी की वृद्धि की, ऑस्ट्रेलियन सेंट्रल बैंक ने 2.25 फीसदी की वृद्धि की, यूरोपियन सेंट्रल बैंक ने 1.25 फीसदी की वृद्धि की. नतीजतन, कई मुद्राओं के बीच डॉलर की ताकत का अंदाजा देने वाले डॉलर इंडेक्स में महत्वपूर्ण वृद्धि हुई. अमेरिकी फेड ने ब्याज दरों में हाल में 75 बेसिस प्वाइंट की वृद्धि की तो डॉलर इंडेक्स दो दशक में सबसे ऊंचे स्तर, 111.8 पर पहुंच गया.

रुपये में गिरावट

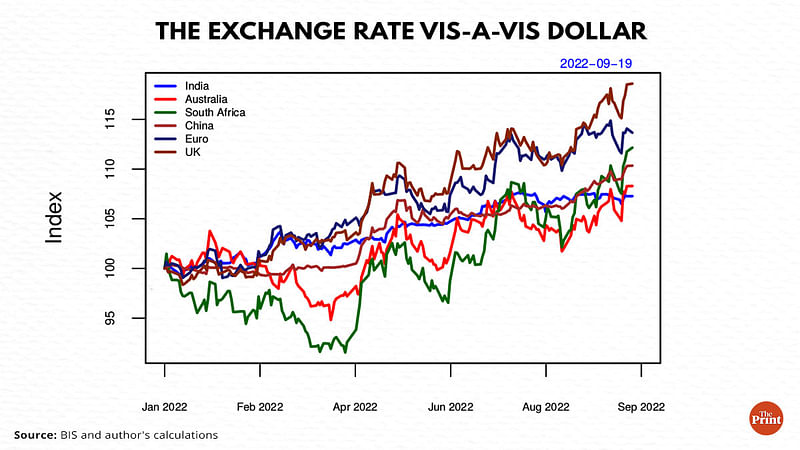

डॉलर इंडेक्स में उछाल से रुपये में गिरावट का दबाव बनता है. यूक्रेन युद्ध के बाद से रुपये की कीमत में 8.9 फीसदी की गिरावट आई है. वैसे, समकक्ष देशों की मुद्राओं की तुलना में रुपया बेहतर हाल में है. लेकिन यह स्थिति उसकी गिरावट को रोकने के लिए रिजर्व बैंक द्वारा डॉलर की बिक्री के कारण है.

यूक्रेन युद्ध शुरू होने के बाद से विदेशी मुद्रा भंडार में करीब 86 अरब डॉलर की कमी आई है. जुलाई में रिजर्व बैंक ने 19 अरब डॉलर बेची. डॉलर की वास्तविक बिक्री के अलावा, डॉलर के तुलना में यूरो और येन जैसी मुद्राओं में गिरावट से भी रिजर्व पर असर पड़ता है.

डॉलर में उछाल डॉलर के सिवा दूसरी मुद्राओं के डॉलर मूल्य को गिराता है.

इसके उलट, अप्रैल 2013 से सितंबर 2013 के बीच हुए ‘टेपर टैंट्रम’ प्रकरण के दौरान रुपये की कीमत करीब 16 फीसदी कम हो गई. उस दौरान रिजर्व में मामूली, 21.5 अरब डॉलर की कमी आई.

यह भी पढ़ें: कुलीनतंत्र की गिरफ्त में फंसे यूक्रेन का राजनीतिक, आर्थिक हश्र दूसरे देशों के लिए चेतावनी की घंटी है

कितना रिजर्व पर्याप्त है

अधिकतर देश विदेशी मुद्रा भंडार को अपनी अर्थनीति का महत्वपूर्ण हिस्सा मानते हैं. बाजार में उथलपुथल का सामना करने, मुद्रा में भरोसा कायम करने, विनिमय दर को प्रभावित करने जैसे कई कारणों से उन्हें रोक कर रखा जाता है.

अंतरराष्ट्रीय मुद्राकोश (आइएमएफ) ने कई शोधपत्रों के जरिए बताया है कि रिजर्व की पर्याप्तता को मापने के तीन पारंपरिक पैमाने हैं. जिन देशों में कैपिटल एकाउंट्स पर नियंत्रण रखा जाता है उनमें आयात को प्रासंगिक पैमाना माना जाता है. यह बताता है कि झटके के मद्देनजर आयात के लिए कितने समय तक वित्त उपलब्ध कराया जा सकता है. विकासशील देशों में तीन महीने तक आयात करने लायक रिजर्व को पर्याप्त मानने का नियम चलता है. लेकिन वित्तीय समेकीकरण में वृद्धि के कारण इस पैमाने को अब कम उपयोगी माना जाता है.

उभरती अर्थव्यवस्थाओं में दूसरा पैमाना बकाया अल्पकालिक बाहरी कर्ज की 100 फीसदी कवरेज है. यह खासकर उन देशों के लिए लागू है जो दूसरे देशों के साथ बड़े अल्पकालिक लेन-देन करते हैं. तीसरा पैमाना है व्यापक धन में रिजर्व के अनुपात का. इसका उपयोग पूंजी के बाहर जाने से उभरे संकट में रिजर्व की पर्याप्तता का आकलन करने के लिए किया जाता है. हाल के संकट के साथ स्थानीय डिपॉजिट के भी बाहर जाने से संकट पैदा हुआ. इस जोखिम से बचने के लिए रिजर्व व्यापक धन (जनता के पास और डिपॉजिट में मुद्रा) के 20 प्रतिशत के बराबर होना चाहिए.

भारत के पास पर्याप्त रिजर्व

भारत में रिजर्व अब तक 3 महीने से ज्यादा के आयात बिल भरने लायक रहता आया है. अक्तूबर 2021 में रिजर्व 642 अरब डॉलर के शिखर पर था और 16 महीने के आयात खर्च को पूरा कर सकता था. अब यह 545.6 अरब डॉलर पर आ गया है और 9 महीने के आयात खर्च को पूरा कर सकता है. विदेशी मुद्रा भंडार में गिरावट के के बीच आयात में वृद्धि ने आयात कवर को घटा दिया है. हालांकि फिलहाल रिजर्व तीन महीने के आयात कवर की सीमा से ज्यादा है, लेकिन रिजर्व की पर्याप्तता का आकलन उथलपुथल को रोकने के लिए रिजर्व बैंक की पहल से किया जाएगा.

उपरोक्त दूसरे पैमाने के हिसाब से भारत का रिजर्व अल्पकालिक बाहरी कर्ज से ज्यादा है. हाल के अनुमानों के मुताबिक, अल्पकालिक बाहरी कर्ज उसके रिजर्व के अनुपात में आधे से भी कम के बराबर है. रिजर्व व्यापक धन के 20 प्रतिशत की सीमा से ठीक ऊपर है. रिजर्व बैंक के एक अध्ययन के मुताबिक, ऐसे भी समय आए जब रिजर्व इस सीमा से नीचे था.

नीति का हासिल और चुनौतियां

डॉलर में तेज उछाल ने न केवल रुपये को बल्कि पाउंड, यूरो, येन जैसी मुद्राओं को भी कमजोर किया है. चालू खाते के घाटे के बीच पूंजी की विस्फोटक आवक ने रिजर्व में वृद्धि की गति को धीमा किया. जुलाई में, रिजर्व बैंक ने विदेशी मुद्रा की आवक को बढ़ाने और रुपये में गिरावट को रोकने के उपायों की घोषणा की थी. इन उपायों में, सरकारी तथा कॉर्पोरेट बॉन्डों में विदेशी निवेश की शर्तों को ढीला करना, विदेशी मुद्रा में उधार की सीमा में छूट देना, और बैंक आप्रवासियों से बड़े डिपॉजिट ले सकें इसकी छूट देना शामिल है. लेकिन डॉलर में तेजी के कारण इन उपायों का विदेशी मुद्रा की आवक पर फर्क नहीं पड़ा.

रिजर्व बैंक को शायद रुपये को सहारा देने के लिए दरों में शायद अतिरिक्त 50 बेसिस प्वाइंट की वृद्धि करनी पड़ेगी. यह चुनौतीपूर्ण होगा क्योंकि इससे बैंकिंग सिस्टम में तरलता पर ऐसे समय में दबाव बढ़ेगा जब क्रेडिट की मांग बढ़ रही है. और ज्यादा विदेशी पूंजी को आकर्षित करने के लिए बॉन्डों को उभरते बाजार के बॉन्ड सूचकांक में शामिल करना बेहतर होगा.

(इस खबर को अंग्रेजी में पढने के लिए यहां क्लिक करें)

यह भी पढ़ें: महंगे होंगे होम लोन: EMI चुकाने वालों के लिए बड़ा झटका, RBI ने रेपो रेट 50 बेसिस प्वाइंट