पिछले कुछ महीने बॉन्ड मार्केट के लिए काफी उतार-चढ़ाव वाले रहे हैं. ऐसा लगता है कि अनिश्चितता बढ़ने के बीच घरेलू और विदेशी दोनों तरह के निवेशक अधिक जोखिम लेने के मूड में नहीं हैं. अक्टूबर में बॉन्ड मार्केट में ट्रेडिंग संबंधी गतिविधियों में काफी गिरावट देखी गई.

अमेरिकी फेडरल रिजर्व की तरफ से लगातार सख्त मौद्रिक नीति अपनाए रहने से भारतीय और अमेरिकी बॉन्ड के बीच यील्ड डिफरेंस घट गया है. इसका नतीजा, भारत के सरकारी और सॉवरेन बांड के मामलों में विदेशी स्वामित्व रिकॉर्ड स्तर तक गिरने के तौर पर सामने आया है.

बांडों में एफपीआई की हिस्सेदारी

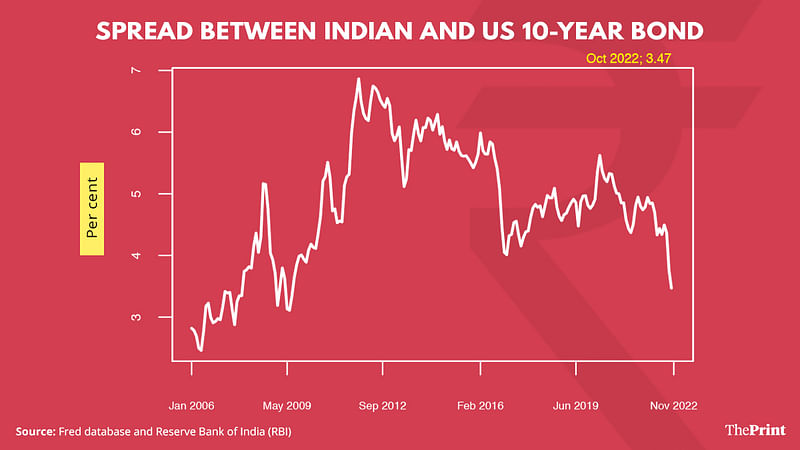

आक्रामक मौद्रिक नीति के कड़ाई से पालन के कारण अमेरिका, ब्रिटेन और अन्य बड़ी अर्थव्यवस्थाओं में यील्ड बढ़ा है. यद्यपि मौद्रिक नीति को लेकर घरेलू स्तर पर भी सख्ती बरती गई है लेकिन भारत की तुलना में इन देशों ने अर्थव्यवस्था को पटरी पर लाने के लिए और भी ज्यादा कड़े उपाय किए है. इससे यील्ड प्रसार या बॉन्ड पर मिलने वाले लाभ का अंतर (यील्ड डिफरेंशियल) कम हो गया है.

उदाहरण के तौर पर, 10 साल के भारतीय बॉन्ड यील्ड और 10 साल के यूएस बॉन्ड यील्ड के बीच का अंतर दिसंबर 2021 में 4.94 फीसदी था. अक्टूबर 2022 में यह घटकर 3.47 फीसदी रह गया. यूएस फेडरल रिजर्व ने 2 नवंबर को लगातार चौथी बार ब्याज दरों में 75 बेसिस प्वाइंट की वृद्धि की और यह संकेत दिया कि अभी आगे भी इसमें वृद्धि हो सकती है. निश्चित तौर पर आने वाले महीनों में यील्ड डिफरेंशियल पर इसका असर पड़ेगा.

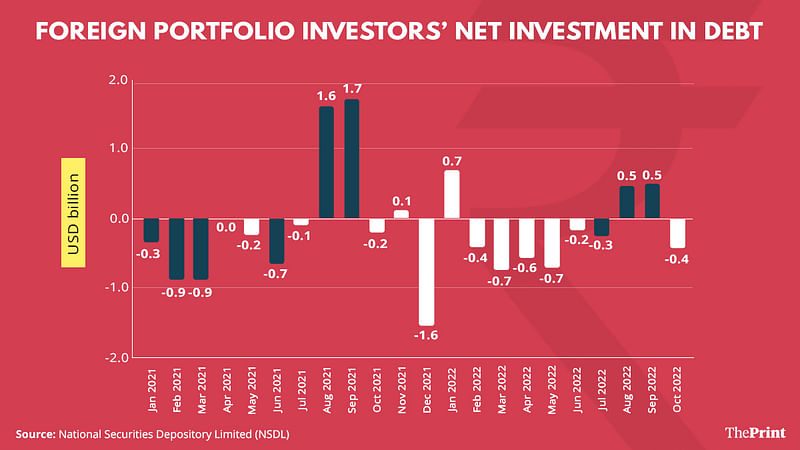

यील्ड अंतर में आई कमी का ही नतीजा है कि भारत के सरकारी और कॉरपोरेट बॉन्ड में विदेशी पोर्टफोलियो निवेशकों (एफपीआई) की भागीदारी घटी है. विदेशी पोर्टफोलियो निवेशकों ने सरकारी बॉन्ड में निवेश की उपलब्ध कुल सीमा की तुलना में 25 प्रतिशत से भी कम का इस्तेमाल किया है.

कॉरपोरेट बॉन्ड की बात करें तो निर्धारित सीमा से 17 फीसदी से भी कम का उपयोग किया गया है. स्थानीय मुद्रा में गिरावट ने भी लोकल डेट सिक्योरिटी के प्रति विदेशी निवेशकों का मोहभंग किया है. विदेशी पोर्टफोलियो निवेशकों को भारतीय बॉन्ड की तुलना में ब्राजील जैसी उभरती अर्थव्यवस्थाओं, जिनकी मुद्रा डॉलर के मुकाबले मजबूत हो रही है, में बॉन्ड पर बेहतर रिटर्न की उम्मीद नजर आ रही है.

डेट फंड के संदर्भ में बात करते तो एफपीआई नेट सेलर बन चुके हैं क्योंकि उन्होंने अकेले अक्टूबर में 432 मिलियन अमेरिकी डॉलर डेट फंड से पैसा निकाला. माना जा रहा है, बहुत संभव है कि अमेरिकी फेडरल रिजर्व की तरफ से आक्रामक मौद्रिक नीति की सख्ती कुछ घटने के संकेत के बाद ही एफपीआई खरीदारी की ओर रुख करें.

बांड यील्ड में उतार-चढ़ाव

महामारी के दौरान आरबीआई ने अपने बॉन्ड की खरीद के जरिये लिक्विडिटी बढ़ाई थी. अक्टूबर, 2021 से उसने अपना बॉन्ड बाइइंग प्रोग्राम बंद कर रखा है. और वैरिएबल रेट रिवर्स रेपो (वीआरआरआर) ऑक्शन के जरिये लिक्विडिटी को घटा रहा है.

मई 2022 से आरबीआई बढ़ती मुद्रास्फीति पर काबू पाने के लिए नीतिगत दरें बढ़ा रहा है, केंद्रीय बैंक की तरफ से उठाए जाने वाले कदम सीधे तौर पर अल्पकालिक ब्याज दरों को प्रभावित करते हैं. उदाहरण के तौर पर एक साल के सरकारी बॉन्ड पर यील्ड मई की शुरुआत में 5.1 फीसदी से बढ़कर अक्टूबर के अंत तक 7 फीसदी पर पहुंच गया. इसके विपरीत, लंबी अवधि के बॉन्ड यील्ड में अपेक्षाकृत मामूली वृद्धि ही दिखाई दी जो मई की शुरुआत में 7.1 फीसदी की तुलना में अक्टूबर अंत तक 7.4 से 7.5 प्रतिशत तक ही पहुंचा.

रेट में बढ़ोतरी के कारण कारोबारियों की तरफ से मांग घटी है. आरबीआई की तरफ से दरों में बढ़ोतरी पर और अधिक स्पष्टता आने तक निजी और विदेशी बैंक, प्राइमरी डीलर और विदेशी पोर्टफोलियो निवेशक फिलहाल इंतजार करने के मूड में नजर आ रहे हैं.

यह भी पढ़ें: सीमा पर तनाव और बॉयकाट की उठती आवाज के बावजूद पिछले एक साल में चीन के सामानों का आयात 44% बढ़ा है

बैंकिंग सिस्टम में लिक्विडिटी की कमी का भी असर

हाल के महीनों में बांड की मांग प्रभावित करने वाला एक अन्य फैक्टर बैंकिंग प्रणाली में लिक्विडिटी की कमी भी रहा है. बैंक क्रेडिट में निरंतर वृद्धि, त्योहारी सीजन के दौरान बढ़ी मांग, टैक्स आउटफ्लो, रुपये की गिरावट रोकने के लिए हाजिर बाजार में आरबीआई के दखल से बैंकिंग सिस्टम में लिक्विडिटी की कमी आई है. बैंक रातोंरात इंटरबैंक कॉल मनी मार्केट के जरिये फंड जुटाते रहे हैं. फंड की मांग बढ़ने से औसत कॉल रेट में भी खासी वृद्धि हुई है. बैंक फंड जुटाने के लिए जमा प्रमाणपत्र और सावधि जमा जैसे अन्य स्रोतों का भी इस्तेमाल कर रहे हैं.

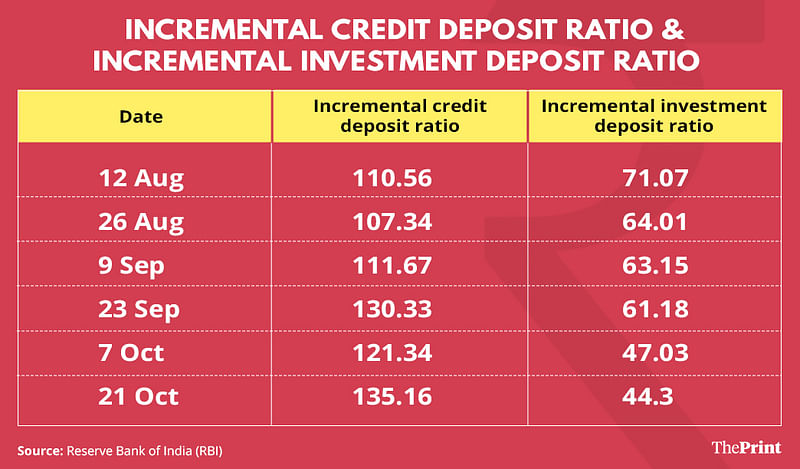

बैंकों के वृद्धिशील क्रेडिट और डिपॉजिट रेशियो या नए उधार के लिए जुटाए जाने वाले नए डिपॉजिट का अनुपात, 21 अक्टूबर तक बढ़कर 135 प्रतिशत हो गया है. यह दर्शाता है कि बैंक क्रेडिट मांग को पूरा करने के लिए अपने बॉन्ड पोर्टफोलियो में कमी ला रहे हैं. बैंकों के बॉन्ड होल्डिंग बेचने से बॉन्ड यील्ड बढ़ने की संभावना है. इसी तरह, वृद्धिशील निवेश जमा अनुपात में गिरावट दिख रही है, जिससे पता चलता है कि बॉन्ड निवेश के मामले में बैंक धीमी गति से चल रहे हैं.

बॉन्ड यील्ड में उतार-चढ़ाव का एक कारण ग्लोबल बॉन्ड इंडेक्स में लोकल बॉन्ड को शामिल करने में देरी को भी माना जा सकता है. सितंबर में, भारत सरकार के बॉन्डों को वैश्विक बॉन्ड सूचकांकों में जगह मिलने की उम्मीदें बढ़ने के साथ भारतीय बॉन्ड में निवेश करने वालों की भागीदारी बढ़ी थी. लेकिन फिर इस तरह की खबरों ने निवेशकों की दिलचस्पी घटा दी कि कि भारतीय बॉन्ड को ग्लोबल इंडेक्स में शामिल किए जाने में देरी हो सकती है.

बांड बाजार में ट्रेडिंग गतिविधियां

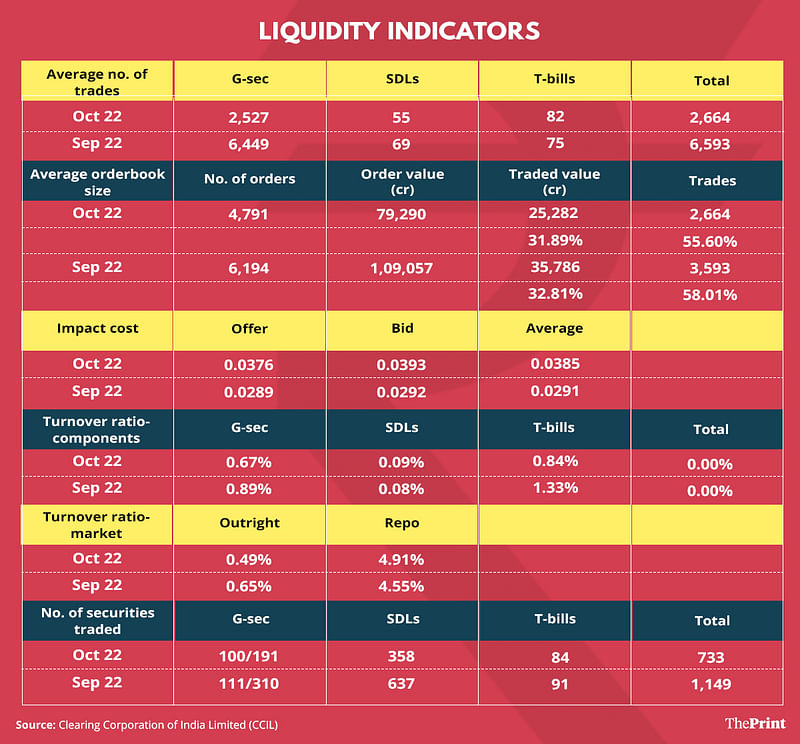

अक्टूबर में सरकारी बॉन्ड की ट्रेडिंग में गिरावट देखी गई. क्लियरिंग कॉरपोरेशन ऑफ इंडिया लिमिटेड (सीसीआईएल) के मार्केट लिक्विडिटी पर आधारित आंकड़ों से पता चलता है कि राज्य सरकार के बॉन्डों सहित सरकारी बॉन्ड के कारोबार की औसत संख्या सितंबर में 6,593 से घटकर अक्टूबर में 2,664 हो गई.

सितंबर से अक्टूबर के बीच लिक्विडिटी से जुड़े अन्य प्रमुख संकेतकों, जैसे तरल प्रतिभूतियों के लिए बिड-आस्क स्प्रेड (यानी प्रस्ताव और बोली की राशि के बीच अंतर) और प्रभाव लागत, में भी वृद्धि नजर आई है.

यील्ड में आगे किस तरह का बदलाव संभावित?

बाजार इस साल पहले ही कीमतों में अपेक्षित 35-50 आधार अंकों की बढ़ोतरी कर चुके हैं. दरों में अब तक काफी बढ़ोतरी हो चुकी है. यद्यपि कम समयावधि में यील्ड आरबीआई द्वारा अतिरिक्त दर वृद्धि के साथ बढ़ सकता है, लेकिन लांग टर्म यील्ड (10 साल में बांड यील्ड) 7.5 प्रतिशत से अधिक बढ़ने की संभावना नहीं है जब तक कि बाजार को कोई अप्रत्याशित झटका न लगे. दूसरे शब्दों में कहें तो यील्ड में आगे चलकर होने वाला बदलाव रेंज-बाउंड अधिक होने की संभावना है.

(अनुवाद: रावी द्विवेदी)

राधिका पांडे नेशनल इंस्टीट्यूट ऑफ पब्लिक फाइनेंस एंड पॉलिसी में कंसल्टेंट हैं. व्यक्त विचार निजी है.

(इस लेख को अंग्रेजी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ें: भारतीय बैंक एक जाल में फंसते जा रहे हैं, महंगाई के साथ ऊंची ब्याज दरें बन रहीं हैं घातक