हाल ही में समाप्त हुए वित्तीय वर्ष में भारत की जीडीपी का तेजी से बढ़ी है. इस दौरान लगातार तीन तिमाहियों में 8 प्रतिशत से ऊपर की वृद्धि दर्ज की गई.

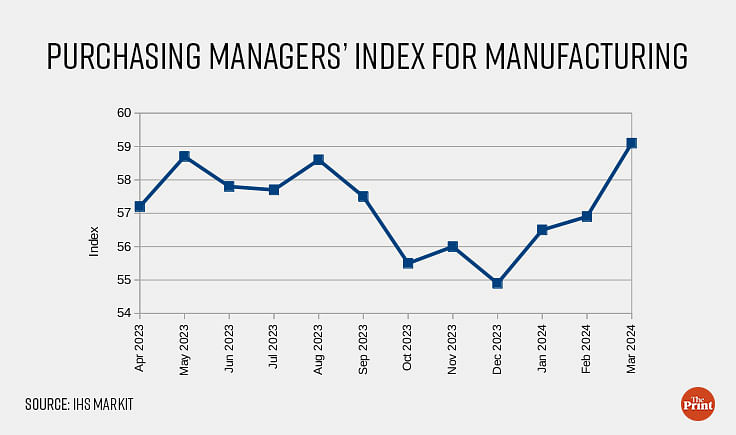

ज्यादातर हाई फ्रीक्वेंसी संकेतक वित्तीय वर्ष 2024 में विनिर्माण और सेवा क्षेत्र में बेहतर गतिविधि दिखाते हैं. विनिर्माण और सेवाओं के लिए क्रय प्रबंधक सूचकांक (Purchasing Managers Index) मार्च में रिकॉर्ड स्तर की ऊंचाई पर पहुंच गया.

वित्त वर्ष 2024 में स्टील की खपत, यात्री वाहनों की बिक्री, हवाई अड्डों पर यात्रियों की आवाजाही और जीएसटी कलेक्शन ने उत्साहजनक वृद्धि दर्ज की.

सरकार के पूंजीगत व्यय और आवासीय संपत्तियों की बढ़ती मांग के कारण निर्माण क्षेत्र का प्रदर्शन शानदार रहा.

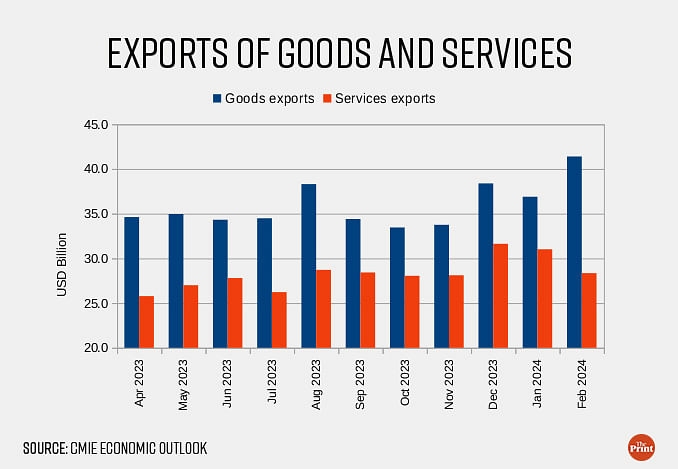

वैश्विक स्तर पर प्रतिकूल परिस्थितियों के बावजूद भारत का पूंजी बाजार खड़ा रहा. जबकि भारत के ट्रेडिंग पार्टनर्स की संख्या में धीमी वृद्धि के कारण निर्यात प्रभावित हुआ, लेकिन कमोडिटी की कीमतों में गिरावट के कारण व्यापार घाटा (Trade Deficit) कम होना वित्तीय वर्ष 2024 में भारत के चालू खाता घाटे (Current Account Deficit) के लिए अच्छा संकेत है.

उपभोग में असमान वृद्धि देखी गई. जबकि कुछ हाई फ्रीक्वेंसी संकेतक शहरी मांग में लचीलेपन की ओर इशारा करते हैं, पर ग्रामीण मांग में निरंतर वृद्धि को लेकर चिंताएं थीं.

वित्त वर्ष 2024 में Current account Deficit कम हो जाएगा

वित्तीय वर्ष 2024 के अप्रैल-फरवरी में निर्यात में 3.3 प्रतिशत की गिरावट आई जबकि आयात में 1.2 प्रतिशत की कमी आई, लेकिन सेवाओं के निर्यात में वस्तुओं के निर्यात के साथ तेजी देखी जा रही है, जिसके परिणामस्वरूप चालू खाता घाटा कम हो गया है. कुल मिलाकर वित्त वर्ष 2024 में निर्यात पिछले साल के मुकाबले 1-1.5 फीसदी कम रह सकता है.

दिसंबर में समाप्त तिमाही में भारत के चालू खाते के शेष (Current Account Balance) में सकल घरेलू उत्पाद का 1.2 प्रतिशत घाटा दर्ज किया गया, जो सितंबर तिमाही में सकल घरेलू उत्पाद के 1.3 प्रतिशत से कम है. पूरे वर्ष के लिए, सेवा प्राप्तियों के कारण चालू खाते का घाटा सकल घरेलू उत्पाद के 1 प्रतिशत से कम रहने की संभावना है.

यह भी पढ़ेंः घरेलू खपत और ग्रामीण बिक्री में धीमी वृद्धि लेकिन कंपनियों को धीरे-धीरे बढ़ोत्तरी की उम्मीद है

वित्त वर्ष 2024 में विदेशी पोर्टफोलियो निवेशकों ने भारतीय पूंजी बाजार में वापसी की

विदेशी पोर्टफोलियो निवेशक (एफपीआई) लगातार दो वर्षों तक शुद्ध विक्रेता (Net Sellers) रहने के बाद भारतीय बाजार में शुद्ध खरीदार (Net Buyers) बन गए. जबकि इक्विटी में शुद्ध निवेश 25 बिलियन अमेरिकी डॉलर 2020-21 में शुद्ध प्रवाह (Net Flow) से कम था, पर एफपीआई का भारतीय ऋण बाजार में नई रुचि इस साल का मुख्य आकर्षण रही. एफपीआई ने 2023-24 में ऋण बाजार में 14.5 अरब अमेरिकी डॉलर का शुद्ध निवेश किया. यह 2017-18 के बाद से सबसे अधिक वार्षिक प्रवाह (Annual Inflow) है. विभिन्न वैश्विक सूचकांकों में भारतीय सरकारी बांडों को शामिल करने की घोषणा के बाद वर्ष की दूसरी छमाही में ऋण खंड (Debt Segment) में एफपीआई की रुचि में तेजी आई.

उच्च खाद्य मुद्रास्फीति के कारण मुद्रास्फीति ऊंची बनी रही

पिछले वित्तीय वर्ष के 11 महीनों में, सीपीआई मुद्रास्फीति औसतन 5.4 प्रतिशत थी, जिसमें ग्रामीण मुद्रास्फीति शहरी मुद्रास्फीति से अधिक थी. इस दौरान खाद्य मुद्रास्फीति लगभग 7 प्रतिशत थी. जबकि ईंधन और प्रकाश घटक (Light Component) में मुद्रास्फीति पिछले वर्ष के 10.5 प्रतिशत से घटकर इस वर्ष 1.6 प्रतिशत हो गई, अन्य घटक (Components) 3.5-4.5 प्रतिशत की सीमा में थे.

खाद्य मुद्रास्फीति को प्रभावित करने वालों में अनाज, सब्जियां, दालें और मसाले शामिल थे, इन सभी में दोहरे अंक की वृद्धि दर्ज की गई. कम उत्पादन और मौसम की अनियमित घटनाओं के कारण खाद्य पदार्थों की मुद्रास्फीति में वृद्धि हुई. इसके विपरीत, मुख्य मुद्रास्फीति (Core Inflation) औसतन 4.5 प्रतिशत रही, जो वित्त वर्ष 23 के 6.2 प्रतिशत से तेज गिरावट है. वैश्विक कमोडिटी कीमतों में नरमी से मुख्य मुद्रास्फीति में कमी आई.

चालू वित्त वर्ष में मुद्रास्फीति घटकर 4.5 फीसदी पर आने की संभावना है. हालांकि, प्रतिकूल मौसम की घटनाएं, भू-राजनीतिक संघर्ष और कमोडिटी की कीमत में गिरावट का संभावित उलटा होना मुद्रास्फीति के दबाव को बढ़ा सकता है.

उपभोग वृद्धि असमान थी

सरकार के दूसरे अग्रिम अनुमान के मुताबिक, वित्त वर्ष 2024 के लिए जीडीपी 7.6 प्रतिशत की दर से बढ़ेगी. पिछली तीन तिमाहियों में 8 प्रतिशत से अधिक की वृद्धि के साथ, इस बात की प्रबल संभावना है कि वार्षिक वृद्धि 7.6 प्रतिशत के अनुमान से अधिक होगी. जबकि सकल स्थिर पूंजी निर्माण में 10.2 प्रतिशत की प्रभावशाली वृद्धि दर्ज करने का अनुमान है, उपभोग में वृद्धि 3 प्रतिशत पर धीमी रहने की उम्मीद है. यहां तक कि वित्तीय वर्ष 2024 के 10 महीनों में उपभोक्ता वस्तुओं का उत्पादन औसतन 3.6 प्रतिशत रहा – जो कि उपयोग-आधारित वर्गीकरण के अनुसार आईआईपी के विभिन्न घटकों के बीच सबसे कम औसत वृद्धि.

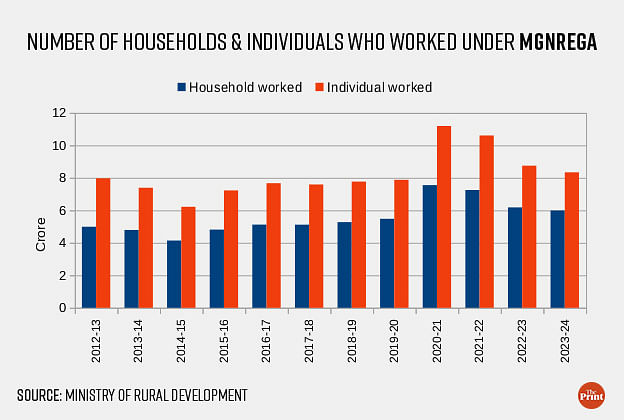

अन्य हाई फ्रीक्वेंसी इंडीकेटर्स एक मिली-जुली तस्वीर पेश करते हैं. जबकि यात्री वाहनों की बिक्री ज्यादातर एसयूवी की बिक्री की वजह से रही, वहीं इस साल दोपहिया वाहनों की बिक्री में भी मजबूती देखने को मिली. ग्रामीण मांग की जानकारी का अनुमान महात्मा गांधी राष्ट्रीय ग्रामीण रोजगार गारंटी अधिनियम (मनरेगा) के तहत नियोजित व्यक्तियों और परिवारों की संख्या से भी लगाया जा सकता है. जबकि वित्तीय वर्ष 2024 में मनरेगा के तहत काम की मांग कमी आई, पर इसके तहत काम करने वाले लोगों की संख्या महामारी के पहले के वर्षों की तुलना में ज्यादा रही. इसका तात्पर्य यह है कि ग्रामीण नौकरियों के बाजार में अभी भी कुछ तनाव है, जिससे मनरेगा नौकरियों पर निर्भरता बढ़ रही है.

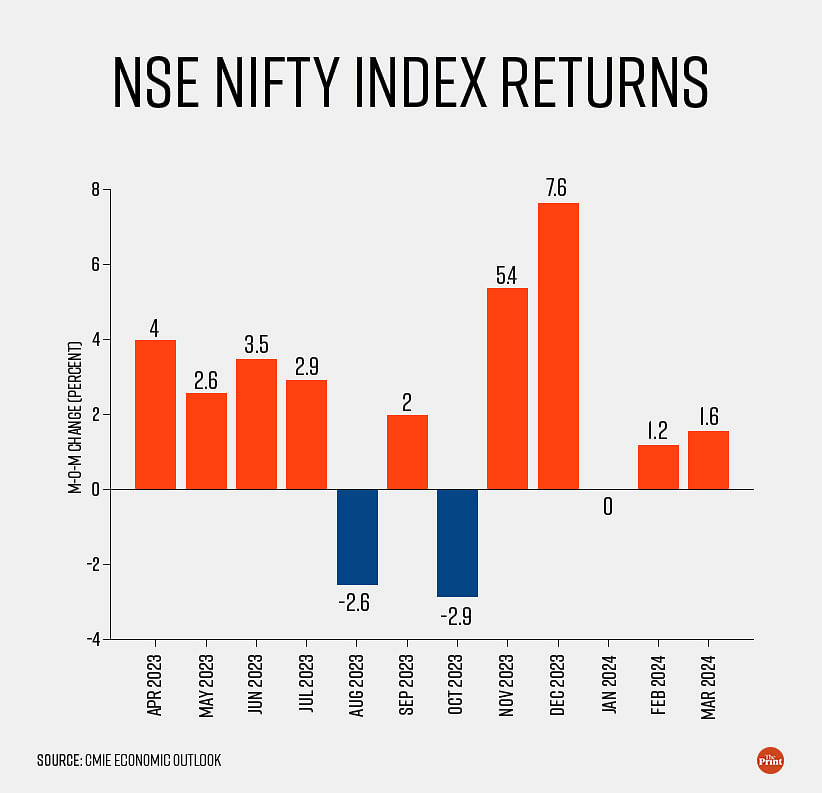

वैश्विक उथल-पुथल के बावजूद पूंजी बाजारों ने अच्छा प्रदर्शन किया

तेल की कीमतों में उतार-चढ़ाव, डॉलर इंडेक्स में पुनरुत्थान के बावजूद, भारतीय पूंजी बाजारों ने पिछले वित्तीय वर्ष में अच्छा रिटर्न दर्ज किया. 50 शेयर मूल्य सूचकांक निफ्टी ने 28.6 प्रतिशत का रिटर्न दर्ज किया. महामारी वर्ष को छोड़कर, 2009-10 के बाद से यह सबसे अधिक रिटर्न है. वित्तीय वर्ष 2024 आईपीओ के लिए भी एक बेहतरीन वर्ष था. खुदरा निवेशकों की भागीदारी में वृद्धि और इक्विटी म्यूचुअल फंड में प्रवाह में वृद्धि चालू वर्ष में अधिक कंपनियों को बाजार में प्रवेश करने के लिए प्रेरित कर सकती है.

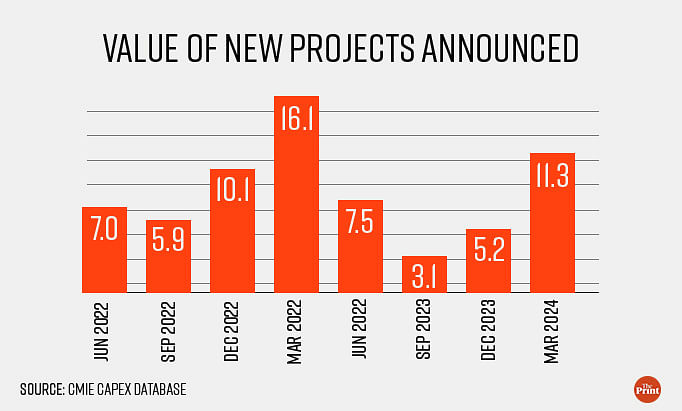

निजी निवेश में सुधार के शुरुआती संकेत

वित्त वर्ष 2024 में विकास को लेकर नैरेटिव मुख्य रूप से पब्लिक कैपेक्स के मुख्य कारक (Key Driver) होने की भूमिका पर केंद्रित थी, जबकि निजी क्षेत्र के निवेश में कोई खास बढ़ोतरी नहीं देखी गई. लेकिन नवीनतम आंकड़ों से पता चलता है कि यह बदल सकता है. मार्च तिमाही में नई परियोजना घोषणाओं में तेज वृद्धि व्यावसायिक भावनाओं में सुधार का संकेत देती है और निजी निवेश में फिर से सुधार के शुरुआती संकेतों की ओर इशारा करती है. मार्च 2024 को समाप्त तिमाही में 11.3 ट्रिलियन रुपये के निवेश प्रस्ताव आए. यह अब तक किसी भी तिमाही में किए गए निवेश प्रस्तावों की दूसरी सबसे बड़ी राशि है. यह वृद्धि नए निवेश प्रस्तावों के कारण हुई है, मुख्यतः रसायन और बिजली क्षेत्रों में.

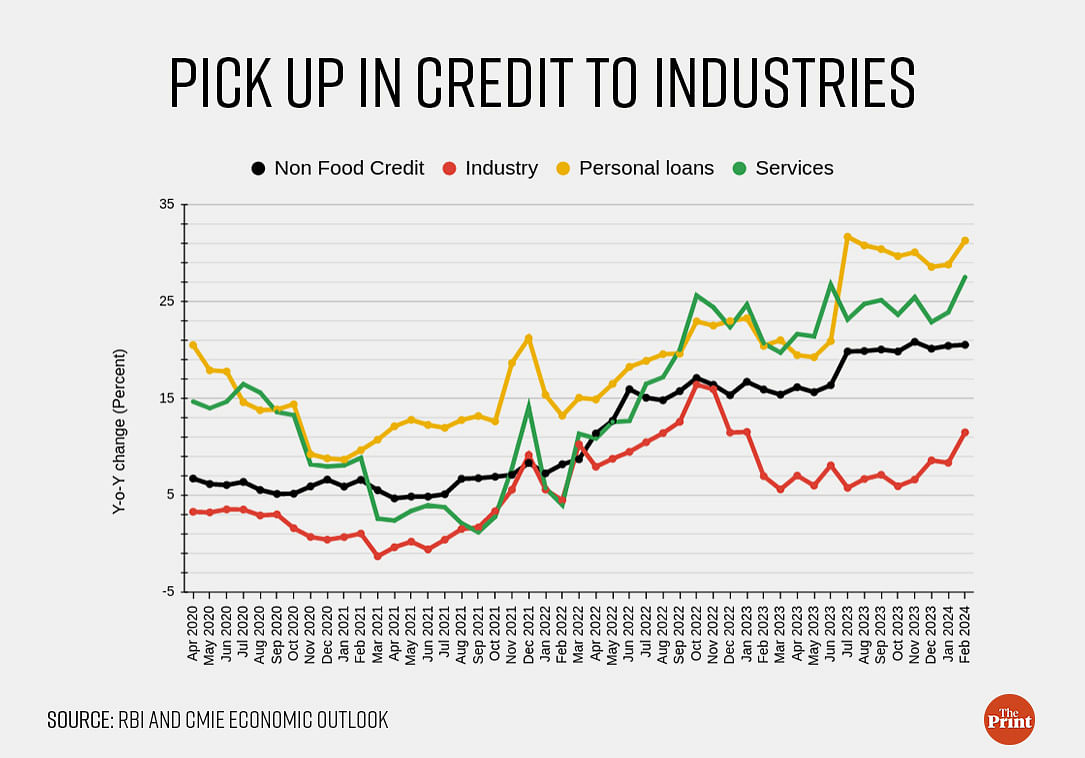

क्षमता उपयोग (Capacity Utilization) धीरे-धीरे 75 प्रतिशत के आंकड़े की ओर बढ़ रहा है. क्षमता उपयोग पर आरबीआई के त्रैमासिक सर्वेक्षण से पता चला कि सितंबर तिमाही में यह पिछली तिमाही के 73.6 प्रतिशत से बढ़कर 74 प्रतिशत हो गया. नए ऑर्डरों की वृद्धि में सुधार, नई क्षमता निर्माण के लिए एक बहुत जरूरी ट्रिगर विभिन्न संकेतकों में स्पष्ट है. मार्च में विनिर्माण के लिए क्रय प्रबंधक सूचकांक (Purchasing Manager Index) में तेज उछाल नए ऑर्डरों में मजबूत वृद्धि से प्रेरित था. ऐसा लगता है कि बड़े उद्योगों दिए जाने वाले ऋण की वृद्धि भी निचले स्तर पर पहुंच गई और हाल के महीनों में इसमें तेजी देखी जा रही है.

(राधिका पाण्डेय एसोसिएट प्रोफेसर हैं और रचना शर्मा नेशनल इंस्टीट्यूट ऑफ पब्लिक फाइनेंस एंड पॉलिसी (एनआईपीएफपी) में फेलो हैं. व्यक्त किए गए विचार निजी हैं.)

(इस लेख को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ेंः जापान द्वारा 17 साल पुरानी सकारात्मक ब्याज दर नीति फिर से अपनाने से वैश्विक अर्थव्यवस्था पर क्या असर पड़ सकता है