नई दिल्ली: स्थिर या घटती आय, बढ़ते खर्च, क्रेडिट कार्ड की प्रचुरता और ‘बाइ नाउ-पे लेटर’ (बीएनपीएल) ऑफर के कॉम्बिनेशन के की वजह से ऐसे लोगों की संख्या बढ़ रही है जो अपनी क्षमता से अधिक खर्च कर रहे हैं और अपने खर्च को पूरा करने के लिए क्रेडिट कार्ड का उपयोग कर रहे हैं.

आर्थिक दृष्टिकोण से, आय पर यह तनाव काफी चिंताजनक होगा. हालांकि, क्रेडिट कार्ड के इस बढ़ते ऋण के साथ-साथ इसमें डिफ़ॉल्ट होने के मामले में भी समान वृद्धि देखी गई है, जिसके बारे में अर्थशास्त्रियों का कहना है कि यदि इसे अनियंत्रित छोड़ दिया गया तो यह बैंकिंग प्रणाली के लिए भविष्य में जोखिम पैदा कर सकता है.

भारतीय रिज़र्व बैंक के आंकड़ों के विश्लेषण से पता चलता है कि जुलाई 2023 – नवीनतम अवधि जिसके लिए डेटा है – तक क्रेडिट कार्ड बकाया बढ़कर 2.13 लाख करोड़ रुपये हो गया, जो कि पिछले साल जुलाई की तुलना में 31.2 प्रतिशत की वृद्धि को दर्शाता है.

विशेष रूप से, क्रेडिट कार्ड ऋण में वृद्धि तेज हो रही है – जुलाई 2022 में यह 27.8 प्रतिशत, जुलाई 2021 में 25.1 प्रतिशत और जुलाई 2020 में 8.6 प्रतिशत था (हालांकि 2020 में यह कम वृद्धि संभवतः महामारी की वजह से प्रभावित थी).

आंकड़ों से यह भी पता चलता है कि, हालांकि क्रेडिट कार्ड ऋण कुल व्यक्तिगत ऋण का एक छोटा सा हिस्सा बनाते हैं, लेकिन महामारी के बाद से यह हिस्सा बढ़ रहा है. यानी, महामारी के शुरुआती दिनों में जहां जुलाई 2020 में क्रेडिट कार्ड ऋण कुल व्यक्तिगत ऋण का 3.9 प्रतिशत था, वहीं मार्च 2023 तक यह अनुपात बढ़कर 4.8 प्रतिशत हो गया और जुलाई तक अपेक्षाकृत ऊंचे 4.5 प्रतिशत पर रहा.

घटती आय, बढ़ता खर्च

क्रेडिट कार्ड ऋण वृद्धि में के लिए एक साथ दो कारकों को जिम्मेदार ठहराया जा सकता है – खर्च में वृद्धि जबकि आय काफी हद तक स्थिर रही है या कम हो गई है, और ‘बीएनपीएल’ योजनाओं की अधिकता जो वर्तमान खरीद के लिए आसान ऋण प्रदान करती है.

निजी क्षेत्र के एक्सिस बैंक के मुख्य अर्थशास्त्री सौगत भट्टाचार्य ने दिप्रिंट को बताया, “पिछले कुछ वर्षों में क्रेडिट कार्ड ऋण, जो असुरक्षित हैं, काफी बढ़ गए हैं. इस पोर्टफोलियो में अपराध बढ़ने का जोखिम है, लेकिन यह इस बात पर निर्भर करेगा कि बकाया राशि परिवारों के कैश फ्लो में कठिनाइयों का परिणाम है या बाइ नाउ पे लेटर ऑफ़र की वजह से है.”

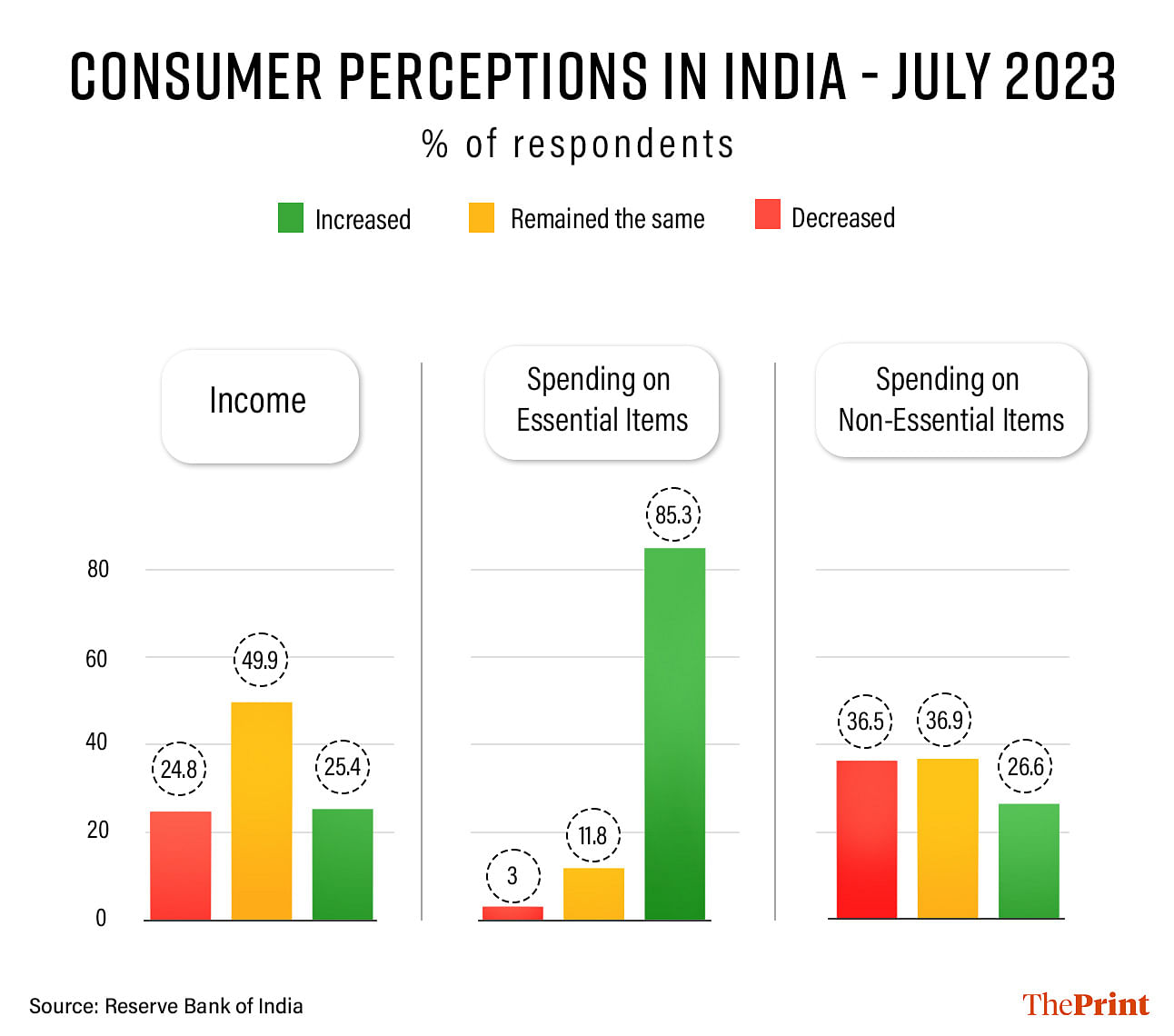

आरबीआई के एक अन्य डेटासेट, उसके कस्टमर कॉन्फिडेंस सर्वे से पता चलता है कि केंद्रीय बैंक द्वारा सर्वेक्षण किए गए लोगों का एक बड़े हिस्से – 85.3 प्रतिशत – का कहना है कि आवश्यक वस्तुओं पर उनका खर्च पिछले साल जुलाई की तुलना में अब (जुलाई 2023 तक) अधिक है.

वहीं, 26.6 प्रतिशत उत्तरदाताओं ने कहा कि गैर-जरूरी चीजों पर उनका खर्च भी बढ़ गया है, जबकि 37 प्रतिशत ने कहा कि यह पिछले साल के समान ही बना हुआ है. कुल मिलाकर, इसका मतलब है कि लगभग 63 प्रतिशत ने कहा कि उनका गैर-जरूरी खर्च या तो पिछले साल के बराबर ही था या बढ़ गया था.

दूसरे शब्दों में, अधिकांश लोग आवश्यक वस्तुओं पर अधिक खर्च कर रहे हैं, और या तो गैर-जरूरी वस्तुओं पर भी अधिक खर्च कर रहे हैं या पिछले वर्ष के समान ही खर्च कर रहे हैं.

इसके साथ ही, इसी सर्वेक्षण से पता चलता है कि जुलाई में 50 प्रतिशत उत्तरदाताओं ने कहा कि उनकी आय पिछले वर्ष की तरह ही बनी हुई है, और लगभग 25 प्रतिशत ने कहा कि उनकी आय में कमी आई है. यानी, केवल एक चौथाई उत्तरदाताओं ने आय में वृद्धि की सूचना दी.

यह कॉम्बिनेशन – आय का स्थिर रहना या घटना, और व्यय में वृद्धि – क्रेडिट कार्ड खर्च में वृद्धि के पीछे प्रेरक कारणों में से एक हो सकता है.

सार्वजनिक क्षेत्र के बैंक ऑफ बड़ौदा के मुख्य अर्थशास्त्री मदन सबनवीस ने दिप्रिंट को बताया, “एक बड़ी चिंता असुरक्षित ऋणों और खासकर क्रेडिट कार्ड ऋणों में वृद्धि हो सकती है – हालांकि ये बड़े पैमाने पर क्रेडिट जांच के बाद भी किए जाते हैं.”

सबनवीस ने कहा, “अब क्रेडिट कार्ड प्राप्त करना बहुत आसान हो गया है, और बीएनपीएल योजनाओं के बढ़ने के साथ, ऐसा लगता है कि लोग अपने उपभोग में कमी नहीं कर रहे हैं, भले ही उनकी आय बरकरार न रह सके. यहां निश्चित रूप से अधिक विवेक से काम लेने की ज़रूरत है.”

आरबीआई के आंकड़ों से पता चलता है कि, जुलाई 2023 के अंत तक, देश में 8.98 करोड़ सक्रिय क्रेडिट कार्ड थे, जो पिछले साल जुलाई की तुलना में लगभग 1 करोड़ या 12 प्रतिशत अधिक है. जुलाई 2020 में देश में सिर्फ 5.7 करोड़ सक्रिय क्रेडिट कार्ड थे.

यह भी पढ़ेंः G20 सम्मेलन के बीच भारत-अमेरिका ने 2012 से लंबित पोल्ट्री आयात पर अंतिम व्यापार विवाद को सुलझा लिया

सभी क्रेडिट कार्ड ऋण ख़राब नहीं होते

डी.के. क्रेडिट रेटिंग एजेंसी, इंडिया रेटिंग्स के मुख्य अर्थशास्त्री पंत ने बताया कि सभी क्रेडिट कार्ड ऋण खराब नहीं होते हैं, और क्रेडिट कार्ड की इमेज इसलिए खराब है क्योंकि उन्हें ‘असुरक्षित’ ऋण के रूप में वर्गीकृत किया जाता है, या ऐसे ऋण जिनमें घर या कार जैसा कोई कोलैटरल नहीं होता है.

पंत ने कहा, “ऊपरी तौर पर, क्रेडिट कार्ड ऋण को असुरक्षित ऋण के रूप में देखा जा सकता है क्योंकि उनमें उस प्रकार की कोलैटरल नहीं होती है जो सामान्य सुरक्षित ऋण में होती है, लेकिन बैंक भी हर किसी को क्रेडिट कार्ड नहीं देते हैं,”

उन्होंने कहा, “वे उन लोगों को कार्ड जारी करते हैं जिनका क्रेडिट स्कोर उच्च है और जिनके पास सुरक्षित इनकम सोर्स है. क्रेडिट लिमिट भी इनकम फ्लो के आधार पर निर्धारित की जाती है.”

पंत ने बताया कि लोगों के खर्च करने के व्यवहार का विश्लेषण करना महत्वपूर्ण है. उन्होंने कहा, “क्रेडिट कार्ड मूल रूप से ग्राहक को 45 दिनों का ब्याज-मुक्त ऋण प्रदान करता है, इसलिए लोग अक्सर उस सुविधा का उपयोग करते हैं, भले ही उनके पास अपने खर्चों को पूरा करने के लिए पैसे हों.”

लोग वेतन आने से पहले महीने के आखिरी कुछ दिनों में खर्च के लिए क्रेडिट कार्ड का उपयोग करते हैं, जिसके बाद वे सैलरी का उपयोग क्रेडिट कार्ड के बिल का भुगतान करने के लिए करते हैं.

पंत ने कहा, “क्रेडिट कार्ड ऋणों में वृद्धि चिंता का एक विषय होगी यदि इसका मतलब यह भी है कि क्रेडिट कार्ड चूक भी ऋण की चूक की सामान्य दर की तुलना में तेजी से बढ़ रही है.”

क्रेडिट कार्ड अपराध बढ़ रहा है

संडे एक्सप्रेस ने जुलाई में रिपोर्ट दी थी कि, आरबीआई से प्राप्त सूचना के अधिकार के आंकड़ों के आधार पर, उसने पाया था कि पिछले वर्ष के स्तर की तुलना में 2022-23 में क्रेडिट कार्ड से चूक में 30.5 प्रतिशत की वृद्धि हुई थी.

इस अवधि में, कुल क्रेडिट कार्ड ऋणों में लगभग 30.9 प्रतिशत की वृद्धि हुई, जिसका अर्थ है कि डिफॉल्ट्स उतनी ही तेजी से बढ़ रहे थे जितनी तेजी से ऋण दिए जा रहे थे.

यह ध्यान रखना महत्वपूर्ण है कि क्रेडिट कार्ड डिफॉल्ट कुल क्रेडिट कार्ड ऋण का केवल 2 प्रतिशत है, इसलिए वे अभी तक बैंकिंग क्षेत्र के लिए कोई प्रणालीगत जोखिम पैदा नहीं करते हैं. हालांकि, आरबीआई ने असुरक्षित ऋण में वृद्धि पर ध्यान दिया है – जिसमें क्रेडिट कार्ड एक हिस्सा हैं – और कथित तौर पर बैंकों से असुरक्षित ऋण देने में कटौती करने के लिए कहा है.

वास्तव में, आरबीआई ने अपने अप्रैल 2023 के मासिक बुलेटिन में बताया कि “क्रेडिट कार्ड और शिक्षा ऋण को छोड़कर, उपभोक्ता ऋण की सभी श्रेणियों में 90+ दिनों की देय सीमा में चूक कम हो रही है”.

(संपादनः शिव पाण्डेय)

(इस खबर को अंग्रेज़ी में पढ़ने के लिए यहां क्लिक करें.)

यह भी पढ़ेंः G20 सम्मेलन के बीच भारत-अमेरिका ने 2012 से लंबित पोल्ट्री आयात पर अंतिम व्यापार विवाद को सुलझा लिया