अमेरिका की वित्तीय हालत और कर्ज के बोझ से चिंतित रेटिंग एजेंसी फिच ने उसकी क्रेडिट रेटिंग AAA से घटाकर AA+ कर दी है. एजेंसी के मुताबिक, अगले तीन साल में उसकी वित्तीय हालत और बिगड़ सकती है, पिछले दो दशकों से शासन की गड़बड़ियों के कारण सरकार पर कर्ज का जितना बड़ा बोझ चढ़ चुका उसके कारण कर्ज लेने की सीमा बढ़ाने को लेकर बार-बार गतिरोध पैदा होता रहा है जिसे अंतिम समय में निबटाया जाता रहा है.

इस तरह रेटिंग घटाए जाने से भारत समेत दुनिया भर के बाज़ारों में अचानक भारी गिरावट आ गई. इसका असर अल्पकालिक ही रह सकता है. लेकिन भारत के वित्त बाज़ारों में कई वजहों से उथलपुथल देखी जा सकती है. ये वजहें हैं— तेल की कीमतों में वृद्धि, चीनी अर्थव्यवस्था को मजबूती देने के उपाय, और इन सबके कारण धातुओं की कीमतों में उछाल, घरेलू मुद्रास्फीति के दबाव के बीच रिजर्व बैंक द्वारा पेश की जाने वाली मुद्रा नीति.

यह भी पढ़ें: भारत सबसे तेज अर्थव्यवस्था के ठप्पे में न उलझे, आर्थिक सफलताओं पर ध्यान दे

देशों की रेटिंग का विश्लेषण

रेटिंग एजेंसियों के पास देशों की रेटिंग यानी ‘सॉवरेन रेटिंग’ का मॉडल होता है जो किसी देश की समय पर और पूर्ण कर्ज भुगतान की तैयारी का आकल्ना किया जाता है. उदाहरण के लिए, फिच चार आधारों पर आकलन करती है— अर्थव्यवस्था का ढांचा, जो उसे झटकों के लिए कमजोर बनाता है; आर्थिक वृद्धि की संभावनाओं और आर्थिक मजबूती समेत मैक्रो अर्थव्यवस्था का प्रदर्शन; कर्ज समेत सार्वजनिक वित्त की स्थिति; चालू खाते के घाटे, पूंजी प्रवाह और विदेशी कर्ज समेत विदेशी वित्त की स्थिति.

बढ़ता सरकारी घाटा और कर्ज

किसी अर्थव्यवस्था की ‘सॉवरेन क्रेडिट’ क्षमता का आकलन करने के लिए सरकारी घाटे और कर्ज जैसे संकेतकों पर कड़ी नज़र रखी जाती है. फिच का अनुमान है कि सरकारी घाटा, जो 2022 में जीडीपी के 3.7 फीसदी के बराबर था वह 2023 में उसके 6.3 फीसदी के बराबर, 2024 में 6.6 फीसदी और 2025 में 6.9 के बराबर हो जाएगा.

ऊंचा घाटा ब्याज के बोझ में वृद्धि लाएगा. रेटिंग एजेंसी के मुताबिक, आय में ब्याज का अनुपात 2025 में बढ़कर 10 फीसदी तक पहुंच सकता है. इन अनुमानों के पेश करते हुए एजेंसी ने कहा कि ये आंकड़े AAA रेटिंग और AA रेटिंग वाली दूसरी समकक्ष अर्थव्यवस्थाओं के लिए जो मीडियन आंकड़ा है उससे भी काफी ऊंचे हैं.

फिच ने अगले तीन वर्षों में सरकारी कर्ज में वृद्धि होने का अनुमान लगाया है. कर्ज-जीडीपी अनुपात तो 2020 के 122 प्रतिशत से घटकर इस वर्ष 112.9 प्रतिशत हो गया है, लेकिन 2025 में यह 118 फीसदी पर पहुंच सकता है. ये अनुपात भी AAA रेटिंग और AA रेटिंग वाली दूसरी समकक्ष अर्थव्यवस्थाओं के कर्ज-जीडीपी अनुपात का जो मीडियन आंकड़ा है उससे भी काफी ऊंचा है.

रेटिंग एजेंसी को लगता है कि क्रेडिट संकट, उपभोग में गिरावट, और व्यवसाय जगत के कमजोर होते मनोबल के कारण अमेरिकी अर्थव्यवस्था हल्की मंदी का शिकार हो सकती है. लेकिन यह अमेरिकी केंद्रीय बैंक फेडरल रिजर्व के ताजा आकलन के उलट है, जिसका मानना है कि अर्थव्यवस्था में लचीलापन है और मंदी की कोई संभावना नहीं है.

रेटिंग घटाने का अमेरिकी बाज़ारों पर असर

संस्थागत निवेशक किसी अर्थव्यवस्था की क्रेडिट क्षमता का आकलन करने के लिए उसकी ‘सॉवरेन क्रेडिट रेटिंग’ पर भरोसा करते हैं. किसी अर्थव्यवस्था की रेटिंग में गिरावट यह दर्शाती है कि वह अपने कर्जों के भुगतान में कितनी अक्षम है. इसके कारण उसके लिए कर्ज महंगे हो जाते हैं और बॉण्ड पर लाभ बढ़ जाता है.

रेटिंग में गिरावट का अमेरिकी बॉण्ड बाजार पर कोई बड़ा असर नहीं पड़ा. निवेशकों की ओर से तात्कालिक प्रतिक्रिया यह हुई की उन्होंने इक्विटी से हाथ खींचकर अमेरिकी सरकारी बॉन्डों और डॉलर में निवेश शुरू कर दिया. फिच की घोषणा के अगले दिन 10 साल के अमेरिकी बॉण्ड पर लाभ 10 बेसिस अंक की वृद्धि करके 4 फीसदी से ऊपर चला गया, जो नवंबर 2022 के बाद अधिकतम है. लेकिन लाभ में वृद्धि सरकारी बॉन्डों की अधिक सप्लाइ के कारण हुई है.

चालू तिमाही के लिए अमेरिकी ट्रेज़री ने अपने बढ़ते वित्तीय घाटे को थामने के लिए उधार की अपनी जरूरत को पहले के अनुमानित 733 अरब डॉलर से बढ़ाकर 1 ट्रिलियन डॉलर कर दिया. सरकारी बॉन्डों की बाढ़ ने निवेशकों को आशंकित कर दिया और लाभ में वृद्धि कर दी.

फिच ने मई में ही रेटिंग्स पर नकारात्मक दृष्टि दाल दी थी लेकिन उसने फैसला दो महीने बाद सुनाया. हालांकि रेटिंग में गिरावट का अमेरिकी सरकारी खजाने को होने वाले लाभ तुरंत कोई बड़ा असर नहीं पड़ेगा क्योंकि उसकी स्थिति एक सुरक्षित ठिकाने की है, फिर भी यह दुनिया की सबसे बड़ी अर्थव्यवस्था की कर्ज के मामले में स्थिति को लेकर चिंता पैदा करता है.

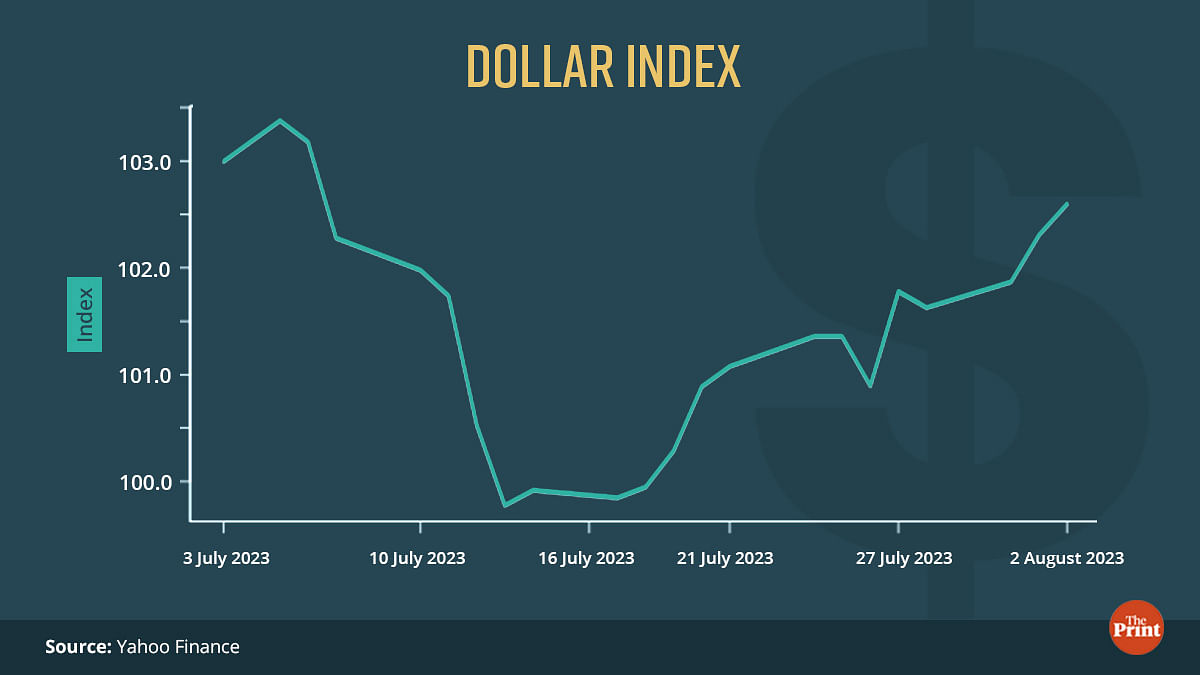

निवेशकों ने इक्विटी से हाथ खींचा तो डॉलर मजबूत हौ और उसने एक सुरक्षित दांव के रूप में अपनी स्थिति को रेखांकित कर दिया. इसलिए, जबकि एस ऐंड पी 500 और नास्डाक जैसे बड़े शेयर बाजार सूचकांक को झटका लगा, डॉलर के सूचकांक ने उछाल दर्ज की. रोजगार बाजार के आंकड़े की मजबूती की उम्मीद ने भी डॉलर को ताकत दी.

बाज़ारों में उथलपुथल होगी पर केवल रेटिंग के कारण नहीं

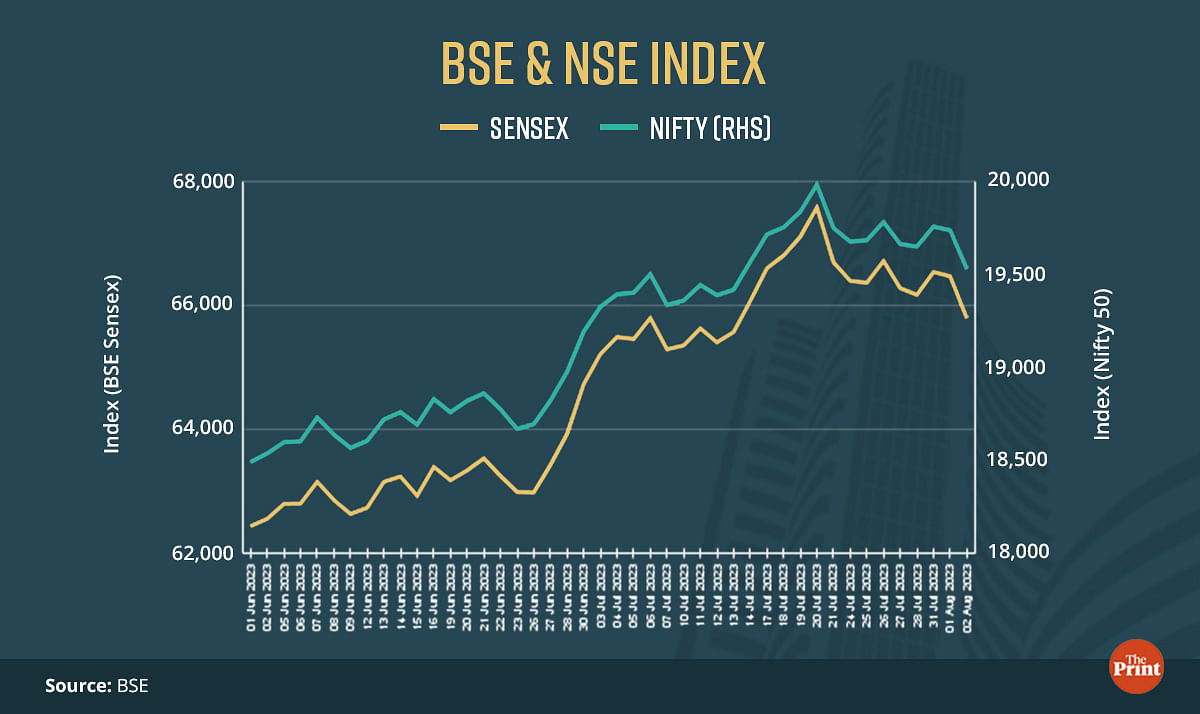

रेटिंग में गिरावट ने शेयर बाजार में ‘जोखिम से बचो’ का भाव बना दिया. इसके बाद सेंसेक्स और निफ्टी में 1 फीसदी की गिरावट आई. टेक्नोलॉजी वाली कंपनियों के, जो अमेरिकी बाजार पर निर्भर रहती हैं, शेयरों पर सबसे ज्यादा असर पड़ा. वैसे, फिच के फैसले पर हड़बड़ी भरी प्रतिक्रिया कम समय तक ही चलेगी. लेकिन दूसरे कारक भी सक्रिय हैं.

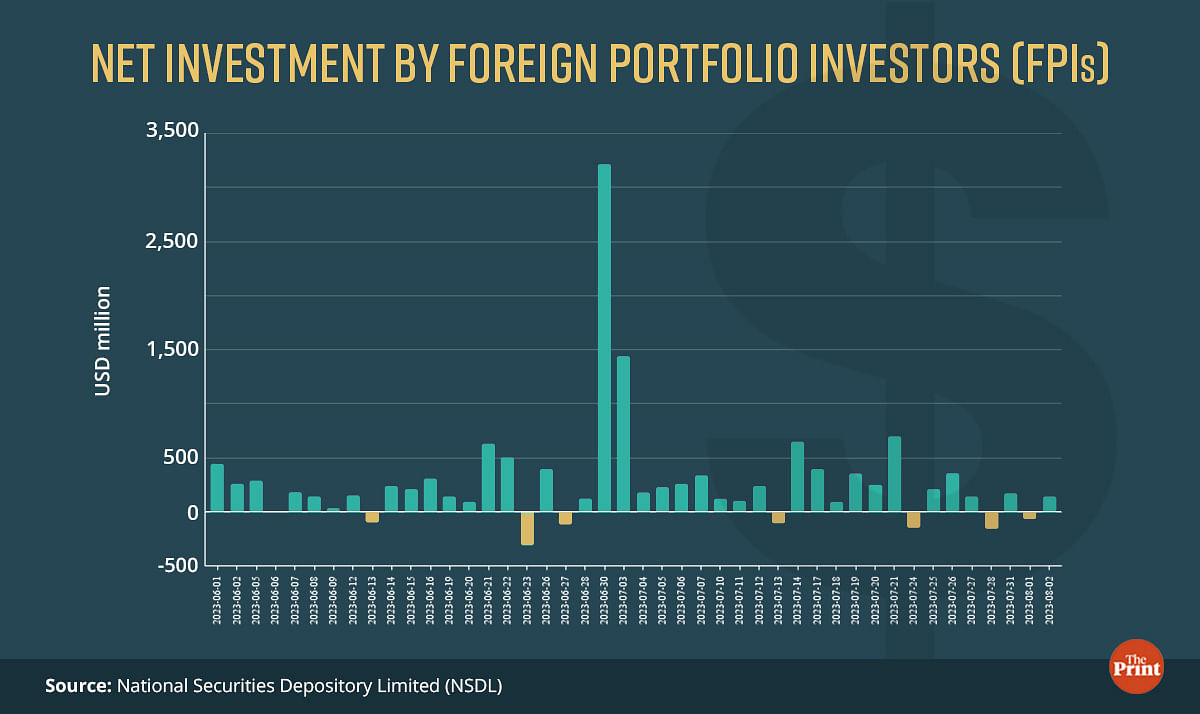

भारतीय इक्विटी बाजार कुछ दिनों से कमजोर पड़ता दिख रहा है. विदेशी पोर्टफोलियो निवेशक (एफपीआइ) जुलाई के अंतिम सप्ताह में खरीद करने की जगह बिक्री करते दिखे. चीनी अर्थव्यवस्था में जान डालने के राहत पैकेज ने चीनी शेयरों की मांग बढ़ाकर उसके शेयर बाजार में जान फूँक दी है. जींसों की कीमतों में वृद्धि कीयाशंका ने भारतीय बाज़ारों के जोश को फीका किया है.

पिछले महीने कच्चे तेल की कीमतों में वृद्धि, और सऊदी अरब द्वारा सितंबर में भी तेल की सप्लाइ में 10 लाख बैरेल की कटौती जारी रखने संभावना ने भी भारतीय इक्विटी बाजार की तेजी पर विराम लगा दिया. इन वजहों से बाजार अगले कुछ सप्ताह तक कगार पर खड़े दिखेंगे.

रिजर्व बैंक की आगामी मुद्रा नीति, जुलाई में मुद्रास्फीति का आंकड़ा, और अप्रैल-जून तिमाही में कंपनियों का प्रदर्शन भी निवेशकों के मूड और बाजार के कामकाज को प्रभावित करेगा.

रुपये की कीमत में भी गिरावट आई और वह एक महीन में सबसे निचले स्तर पर पहुंच गई क्योंकि सुरक्षित मुद्राओं की मांग बढ़ गई. लेकिन तेल की कीमतों में वृद्धि और डॉलर की मजबूती के कारण गिरावट का दबाव फिच की उपरोक्त घोषणा से पहले ही दिख रहा था.

आगे, बाज़ारों और मुद्राओं की दिशा कई कारकों के द्वारा तय की जाएगी, जिनमें फिच का फैसला बस एक कारक है.

(संपादन: पूजा मेहरोत्रा)

(इस लेख को अंग्रेजी में पढ़ने के लिए यहां क्लिक करें)

यह भी पढ़ें: बढ़ते व्यापार के बावजूद, अमेरिका-चीन संबंध ‘वैचारिक प्रतिद्वंद्विता’ का रूप ले रहे हैं